以前にお金を借りたカードローンの利息が増え続け、返済が終わらなくて苦しんでいる人は多いのではないでしょうか。

返済の負担を軽くしたいのなら、今よりも低金利のカードローンで借り換えるのが最適です。

適用金利が低くなれば利息総額が抑えられて早く完済できるうえ、月々の支払額を減らすこともできます。

この記事でわかること

- 借り換えにおすすめな金利が安いカードローンなら50万円以上の利息を抑えられる

- 銀行カードローンは審査を厳格化しているので借り換えの審査に通過するのが困難

- 消費者金融の借り換え専用ローンは融資に前向きなうえに既存の借入よりも金利が安くなる

- 18.0%以下で借りられる楽天銀行スーパーローンなら段階的にローン残高が減少する

- 新規成約率が高いカードローンなら借り換え目的でも審査に通りやすい

とくに利息制限法や出資法の上限に近い15.0%〜20.0%が適用されている場合、借り入れ金額によっては50万円以上の利息をなしにできるケースもあります。

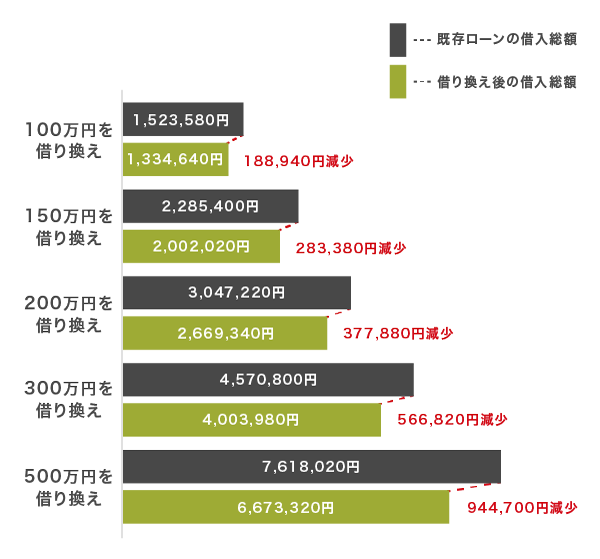

例えば既存のローンで金利18.0%が適用されている場合、金利12.0%のカードローンで借り換えると以下のような返済計画になります。

| 借換金額 |

返済総額 |

|

|---|---|---|

| 金利18.0%の既存ローン | 金利12.0%で借り換えた場合の差額 | |

| 100万円 | 1,523,580円 | −188,940円 |

| 150万円 | 2,285,400円 | −283,380円 |

| 200万円 | 3,047,220円 | −377,880円 |

| 300万円 | 4,570,800円 | −566,820円 |

| 500万円 | 7,618,020円 | −944,700円 |

※5年(60回)で完済する場合

利息総額はお金を借りている日数が増えるほど高くなるので、無駄なお金を支払いたくないのなら1日でも早く借り換えたほうがよいでしょう。

この記事では、低金利でカードローンの借り換えに最適な借入先のみを厳選して紹介していきます。

カードローンを借り換える際の審査難易度についても解説していますので、ぜひ参考にしてください。

- カードローンの借り換えにおすすめな借入先ランキング20選!適用金利を比較

- 楽天銀行スーパーローンは金利(年率)1.9〜14.5%でローンの見直しにも活用できる

- プロミスは借り換え専用のおまとめローンで段階的に残高が減少する

- アイフルのかりかえMAXならローン残高が年収の3分の1以上でも借入可能

- SMBCモビットは最短15分で融資を受けられるから今すぐ借り換えられる

- 東京スター銀行のおまとめローンは最大1,000万円まで借り換えられる

- 横浜銀行カードローンはクレジットカードのリボ払いも借り換えられる

- 住信SBIネット銀行カードローンは住宅ローンの併用で0.5%の金利優遇がある

- JCBカードローン FAITHはキャッシング1回払いなら年率5.0%も可能

- 八十二銀行のカードローンはちにのかん太くんカードは返済日を選べる

- 三井住友カードのカードローンは返済実績次第で金利が最大1.2%も下がる

- ORIX MONEY(オリックスマネー)は最大金利が17.8%で少額借入でも利息が安くなる

- みずほ銀行カードローンはイーネットATMの手数料が無料になる

- イオン銀行カードローンはアルバイトやパートでも借り換えに利用できる

- セブン銀行カードローンはキャッシュカードが届く前でも借り換えが可能

- ろうきんカードローン(マイプラン)は金利が借入金額に左右されない

- auじぶん銀行カードローン じぶんローンなら0.5%の金利優遇を受けられる

- PayPay銀行カードローンは1,000万円の借り入れで適用金利が1.59%になる

- りそな銀行カードローンは既存の顧客なら金利を優遇してもらえる

- 三井住友銀行カードローンは住宅ローンの利用中なら8.0%以下で借入も可能

- 三菱UFJ銀行カードローン バンクイックは返済月額を最小1,000円にできる

- カードローンの借り換えとは?他社で契約して既存ローンを完済すること

- カードローンを借り換えるメリットは今より低金利で返済が楽になること

- カードローン借り換えのデメリット!銀行は債務者への貸付に消極的

- カードローンの借り換えで審査が甘いのはどこ?新規成約率の高さで選ぼう

カードローンの借り換えにおすすめな借入先ランキング20選!適用金利を比較

カードローンを借り換える際は、既存のローンよりも低金利または借り換え専用ローンのある借り入れ先を選ぶのが最適です。

知らない人も多いと思いますが、2010年6月に実施された利息制限法や出資法の改正によって、借り入れにおける上限金利が29.2%から20.0%へ引き下げられました。

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて年15%~20%となっています。

引用元:上限金利について-日本貸金業協会

金融庁が債務者の返済負担を減らす活動を呼びかけていることから適用金利を改定している金融機関も多く、既存のローンより低金利なカードローンで申し込むのはそれほど難しくありません。

ただし、日本のGDPは4年連続で上昇する見込みとなっており、経済成長に伴って今より金利が引き上げられる可能性もあるため、今のうちに借り換えを済ませておいたほうがよいでしょう。

銀行カードローンやろうきんといった公式サイトで低金利をアピールしている金融機関は利息が安くなる反面、審査が厳しくなります。

2022年10月3日に統合された、あいちフィナンシャルグループのような新しい地方銀行系金融機関も同様になります。

借り換えを成功させたいのなら、融資に前向きで既存のローンよりも金利を引き下げてもらえるカードローンを選ぶのが最適です。

適用金利や借り換え専用ローンの有無を比較したうえで、おすすめのカードローンのランキングを調査した結果は、以下で表にまとめましたので参考にしてください。

| カードローン | 楽天銀行 スーパーローン |

プロミス* | アイフル | SMBCモビット | 東京スター銀行 おまとめローン |

横浜銀行 カードローン |

住信SBI ネット銀行 カードローン |

JCB カードローン FAITH |

八十二銀行 はちにの かん太くん カード |

三井住友 カード カードローン |

ORIX MONEY | みずほ銀行 カードローン |

イオン銀行 カードローン |

セブン銀行 カードローン |

ろうきん カードローン (マイプラン) |

auじぶん銀行 カードローン じぶんローン |

PayPay銀行 カードローン |

りそな銀行 カードローン |

三井住友銀行 カードローン |

三菱UFJ銀行 カードローン バンクイック |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 金利 | 年1.9〜14.5% | 4.5〜17.8% | 3.0~18.0% | 3.0〜18.0% | 年率9.8〜14.6% | 年1.5〜14.6% (変動金利) |

1.99〜14.79%* (実質年率) |

4.40〜12.5% | 1.8〜14.5% | 1.5~15.0% | 1.5〜17.8% | 2.0〜14.0% | 3.8〜13.8% | 12.0〜15.0% | 3.875〜8.475% | 1.48~17.5% | 1.59〜18.0% | 3.5~13.5% | 4.0〜14.5% | 1.8〜14.6% |

| 無利息期間 | ー | 最大30日間 | 最大30日間 | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | 最大30日間 | ー | ー | ー |

| 限度額 | 10万円〜 800万円 |

1万円〜500万円 | 1万円~800万円 | 1万円~800万円 | 30万円〜 1,000万円* |

10万円~ 1,000万円 (10万円単位) |

10万円〜 1,000万円 |

最大500万円 | 最大800万円 | 最大900万円 | 最大800万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円~300万円 | 最大500万円 | 10万円〜800万円 | 1万円〜 1,000万円 |

10万円〜800万円 | 10万円〜800万円 | 10万円〜500万円 |

| 審査時間 | 最短当日 | 最短3分審査 (回答)* |

最短18分* | 最短15分 | 最短2日* | 最短即日 | 最短数日 | 最短即日 | 最短翌日 | 最短5分* | 最短即日 | 最短3営業日 | 最短翌日 | 最短2〜4営業日 | 最短1週間 | 最短1時間 | 最短翌日 | 最短1週間 | 最短翌営業日 | 最短3営業日 |

| 融資時間 | 最短翌日 | 最短3分* | 最短18分* | 最短15分* | ー | 最短即日 | 最短数日 | 最短翌日 | 最短2営業日以降 | 最短5分* | 最短即日 | 最短1週間前後 | 最短翌日 | 最短2〜4営業日 | 最短1週間 | 最短1週間 | 最短翌日 | 最短1週間 | 最短1週間前後 | 最短1週間前後 |

| 借換専用ローン | × | ◯ | ◯ | × | ◯ | × | × | × | × | × | × | × | × | × | × | ◯ | × | × | × | × |

| Web完結 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 運営または 同系列 の銀行 |

楽天銀行 | 三井住友銀行 | ー (独立経営) |

三井住友銀行 | 東京スター銀行 | 横浜銀行 | 住信SBI ネット銀行 |

ー | 八十二銀行 | 三井住友銀行 | オリックス銀行 | みずほ銀行 | イオン銀行 | セブン銀行 | 労働金庫 | auじぶん銀行 | PayPay銀行 | りそな銀行 | 三井住友銀行 | 三菱UFJ銀行 |

| 詳細 | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | |||||||

| カードローン を比較 |

当サイトのランキングコンテンツは、第3者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2021年)はこちら

ランキングの根拠(2022年)はこちら

ランキングの根拠(2023年)はこちら

ランキングの根拠(2024年)はこちら

注釈

※お申込の状況によってはご希望にそえない場合がございます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※お申し込み時の借り換え対象ローン残高の範囲内に限ります。

※土日祝・年末年始は除きます。

最大金利だけを見るといずれも平均15.0〜18.0%で高金利に感じる人もいるかもしれませんが、借り換えの場合は必ずしも上記が適用されるわけではありません。

借り換え目的であることを伝えたり、借り換え専用ローンを選択したりすると金利を大幅に下げてもらえる可能性が高くなります。

実際に管理人がそれぞれのカードローンで申し込んだ際は、以下の状態で最大5.7%の金利を引き下げてもらえました。

- 他社借り入れの件数は1社

- 既存ローンの借り入れ残高は100万円

- 既存ローンの適用金利は18.0%

- 年収600万円

借り換えにおすすめなカードローンごとに、管理人が申し込んだ際の適用金利や限度額をまとめた結果は以下のとおりです。

実際にカードローンで借り換えた結果を比較

| カードローン | 契約時の適用金利 | 最大金利からの引き下げ幅 | 既存ローンからの金利引き下げ幅 | 契約できた限度額 | 既存ローンからの限度額増え幅 |

|---|---|---|---|---|---|

| 楽天銀行スーパーローン | 12.3% | −5.7% | −5.7% | 200万円 | +100万円 |

| プロミス | 13.0% | −4.8% | −5.0% | 170万円 | +70万円 |

| アイフル | 年14.6% | −3.4% | −3.4% | 120万円 | +20万円 |

| SMBCモビット | 14.9% | −3.1% | −3.1% | 110万円 | +10万円 |

| 横浜銀行カードローン | 14.2% | −0.3% | −3.8% | 100万円 | 0万円 |

| 住信SBIネット銀行カードローン | 11.99%*(実質年率) | −3.01% | −6.01% | 110万円 | 0万円 |

| JCBカードローン FAITH | 12.5% | 0% | −5.5% | 100万円 | 0万円 |

| 三井住友カード カードローン | 15.0% | 0% | −3.0% | 100万円 | 0万円 |

| ORIX MONEY | 15.0% | −2.8% | −3.0% | 100万円 | 0万円 |

| みずほ銀行カードローン | 13.8% | −0.2% | −4.2% | 110万円 | +10万円 |

| イオン銀行カードローン | 13.8% | 0% | −4.2% | 100万円 | 0万円 |

| セブン銀行カードローン | 15.0% | 0% | −3.0% | 130万円 | +30万円 |

| ろうきんカードローン(マイプラン) | 8.475% | 0% | −9.525% | 100万円 | 0万円 |

| auじぶん銀行カードローン | 14.6% | −2.9% | −3.4% | 110万円 | +10万円 |

| PayPay銀行カードローン | 14.9% | −3.1% | −3.1% | 100万円 | 0万円 |

| りそな銀行カードローン | 13.5% | 0% | −4.5% | 120万円 | +20万円 |

| 三井住友銀行カードローン | 14.5% | 0% | −3.5% | 100万円 | 0万円 |

| 三菱UFJ銀行カードローン バンクイック | 14.6% | 0% | −3.4% | 100万円 | 0万円 |

とくに楽天銀行スーパーローンは借り換える金額が増えるほど金利が引き下がるため、利息総額を大幅に抑えられます。

注釈

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※最短5分発行は、新規契約時点のご利用枠が50万円でのお申込みとなります。

※最短5分発行の受付時間:9:00〜19:30

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※利用限度額、金利優遇により金利が決定します。詳しくは公式サイトにてご確認ください。

楽天銀行スーパーローンは金利(年率)1.9〜14.5%でローンの見直しにも活用できる

楽天銀行スーパーローンは適用利率が年1.9〜14.5%で、借り入れの見直しに活用できるのが特徴です。

ローンの見直しを希望する人の相談に前向きな姿勢があり、公式サイトでも金利の見直しを推奨しています。*

ご利用中のカードローンを楽天銀行で見直していただくことで、よりよい条件を提示させていただけるかもしれません。

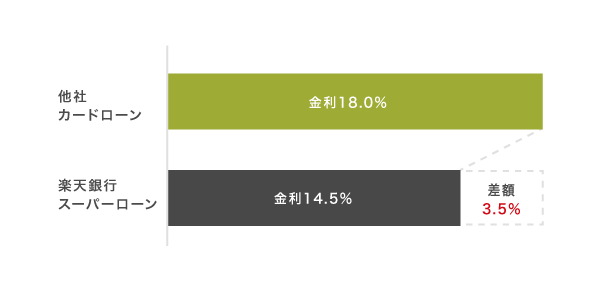

例えば現在18.0%のカードローンでお金を借りている場合、楽天銀行スーパーローンで借り換えると3.5%以上も金利を引き下げてもらうことが可能です。

現在の借り入れ金額によっては最低金利の年1.9%が適用されるので、今のローンより利息が安くなる可能性は十分にあります。

消費者金融ではなく銀行カードローンで見直したいのなら、金利が低くなる可能性の高い楽天銀行スーパーローンを選ぶのが最適です。

| 金利 | 年1.9〜14.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短当日 | 融資時間 | 最短翌日 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライドリボルビング返済または元利込定額返済 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

楽天銀行スーパーローンで見直した場合の返済計画を、以下で借入金額ごとにシミュレーションしましたので、参考にしてください。

注釈

※「借換」の契約条件によっては、支払総額が借換前よりも増える可能性がございます。

楽天銀行スーパーローンで見直した場合の返済計画

| 見直し金額 | 適用金利 | 返済月額 | 利息総額* | 返済総額 |

|---|---|---|---|---|

| 100万円 | 14.5% | 23,528円 | 411,680円 | 1,411,680円 |

| 150万円 | 14.5% | 35,292円 | 617,520円 | 2,117,520円 |

| 200万円 | 14.5% | 47,057円 | 823,420円 | 2,823,420円 |

| 300万円 | 12.5% | 67,494円 | 1,049,640円 | 4,049,640円 |

| 500万円 | 7.8% | 100,904円 | 1,054,240 | 6,054,240円 |

※5年(60回)で完済する場合

※「借換」の契約条件によっては、支払総額が借換前よりも増える可能性がございます。

>> 楽天銀行スーパーローンの申し込みはこちら

プロミスは借り換え専用のおまとめローンで段階的に残高が減少する

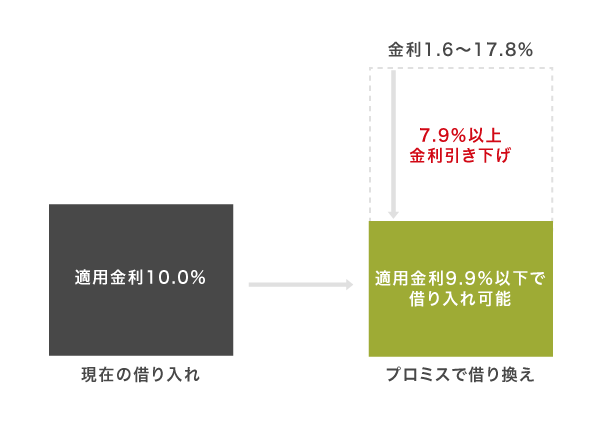

プロミスでは、借り換え専用のおまとめローンを利用すると既存の借り入れよりも金利を引き下げてもらえます。

通常は年6.3%~17.8%となっていますが、既存のローンで適用されている金利を聞いたうえで利息額が減少するように考慮してもらえるので、段階的にローン残高が減少します。

現在借入しているローンよりも低い金利での借り換えで、毎月のご返済額・金利負担が軽減!

引用元:おまとめローン-プロミス

例えば既存のローンで10.0%の金利が適用されている場合は、9.9%未満に引き下げてもらえるということです。

さらに単一金利方式が採用されていることから金利が適用されるのは元金のみであり、利息に対して利息が発生しないのも返済が楽になる理由のひとつになります。

返済方式は元利定額返済方式となっており、毎月の支払額が一定になるのも嬉しいポイントです。

既存のカードローンを借り換えて返済の負担を減らしたいのなら、プロミスを選んでおけば間違いありません。

| 金利 | 4.5〜17.8% | 限度額 | 1〜500万円 |

|---|---|---|---|

| 審査時間 | 最短3分審査(回答)* | 融資時間 | 最短3分* |

| 無利息期間 | 最大30日間 | 借り換え専用ローン | おまとめローン |

| 返済方式 | 元利定額返済方式 | 借り換えの対象 | 消費者金融、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | ◯ |

プロミスで借り換えた場合の返済計画をシミュレーションした結果は、以下のとおりです。

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額* | 返済総額 |

|---|---|---|---|---|

| 100万円 | 15.0% | 23,671円 | 420,277円 | 1,420,277円 |

| 150万円 | 15.0% | 35,506円 | 630,415円 | 2,130,415円 |

| 200万円 | 15.0% | 47,342円 | 840,553円 | 2,840,553円 |

| 300万円 | 15.0% | 71,013円 | 1,260,830円 | 4,260,830円 |

| 500万円 | 15.0% | 118,356円 | 2,101,383円 | 7,101,383円 |

※5年(60回)で完済する場合

※無利息期間ありの場合

>> プロミスの詳細はこちら

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフルのかりかえMAXならローン残高が年収の3分の1以上でも借入可能

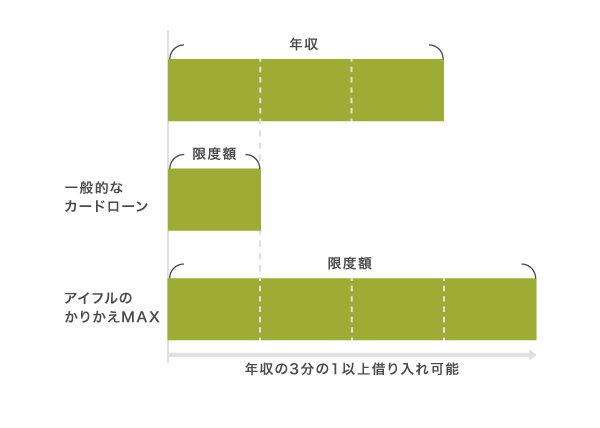

アイフルは、借り換え専用ローンのかりかえMAXを展開しています。

かりかえMAXは総量規制の例外に該当する借り入れ方法で、年収の3分の1を超える借り入れが可能です。

借り換え専用ローンがない他社では年収の3分の1を超えている場合に審査落ちになってしまうため、ローン残高が高額な人はアイフル以外の選択肢はないでしょう。

もちろん金利の引き下げにも前向きで、既存のローンよりも低金利で借り入れできます。

今よりも低い金利で月々のご返済負担を軽減

消費者金融のなかで唯一、銀行カードローンやクレジットカードのショッピングリボも借り換えできるので、借り入れをまとめたい人にも最適です。

アイフルのかりかえMAXを利用したい人は、Web申し込み後にオペレーターへ借り換えたい旨を伝えると案内してもらえます。

| 金利 | 3.0~18.0% | 限度額 | 1~800万円 |

|---|---|---|---|

| 審査時間 | 最短18分* | 融資時間 | 最短18分* |

| 無利息期間 | 最大30日間 | 借り換え専用ローン | かりかえMAX、おまとめMAX |

| 返済方式 | 元利定額返済方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング、ショッピングリボ |

| Web完結 | ◯ | バレない | ◯ |

アイフルのかりかえMAXで借り換えた場合の返済計画をシミュレーションした結果は、以下のとおりです。

アイフルのかりかえMAXで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額* | 返済総額 |

|---|---|---|---|---|

| 100万円 | 15.0% | 23,671円 | 420,277円 | 1,420,277円 |

| 150万円 | 15.0% | 35,506円 | 630,415円 | 2,130,415円 |

| 200万円 | 15.0% | 47,342円 | 840,553円 | 2,840,553円 |

| 300万円 | 13.0% | 67,954円 | 1,077,281円 | 4,077,281円 |

| 500万円 | 12.0% | 110,757円 | 1,645,431円 | 6,645,431円 |

※5年(60回)で完済する場合

※無利息期間ありの場合

500万円を借り換えた場合では、支払い総額が既存のローンと比べて90万円以上も減少するので、負担がかなり減るでしょう。

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

SMBCモビットは最短15分で融資を受けられるから今すぐ借り換えられる

SMBCモビットは即日融資に対応しており、Webで申し込むと最短15分で融資を受けられるのが特徴です。*

その日のうちに借り換えでき、現在お金を借りているローンの返済が間に合わないときにも役立ちます。

アイフルのような借り換え専用ローンの取り扱いはありませんが、借り入れ金額が年収の3分の1を超えなければ借り換え目的の利用も可能です。

他にもWEB完結申し込みを選択すると、在籍確認として実施される勤務先への電話連絡をなしにしてもらえます。

上司や同僚に借り入れを怪しまれることがないので、今すぐ内緒で借り換えたい人に最適です。

| 金利 | 3.0~18.0% | 限度額 | 1~800万円 |

|---|---|---|---|

| 審査時間 | 最短15分 | 融資時間 | 最短15分* |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライド元利定額返済方式 | 借り換えの対象 | 消費者金融、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | ◯ |

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットで借り換えた場合の返済シミュレーションは、以下をご覧ください。

SMBCモビットで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 15.0% | 23,790円 | 427,400円 | 1,427,400円 |

| 150万円 | 15.0% | 35,685円 | 641,100円 | 2,141,100円 |

| 200万円 | 15.0% | 47,580円 | 854,800円 | 2,854,800円 |

| 300万円 | 15.0% | 71,370円 | 1,282,200円 | 4,282,200円 |

| 500万円 | 15.0% | 118,950円 | 2,137,000円 | 7,137,000円 |

※5年(60回)で完済する場合

>> SMBCモビットの詳細はこちら

東京スター銀行のおまとめローンは最大1,000万円まで借り換えられる

東京スター銀行のおまとめローンは、最大1,000万円までの借り換えが可能です。*

他社では最大800万円程度を上限としているケースが多いですが、東京スター銀行のおまとめローンは最大1,000万円まで借り換えが可能になります。

既存のローン残債を完済することに特化した返済専用ローンなので、他社借り入れがある人でも前向きに融資を検討してもらえるのが嬉しいポイントです。

さらに東京スター銀行のおまとめローンはWeb完結に対応しており、スマホひとつで申し込みが完了するため、来店不要で手続きができます。

店頭に出向く時間が短縮できるうえ、担当者と借り換えについて相談する姿を見られて周囲にローンの利用がバレる心配もありません。

WEB完結で最大1,000万円までの借り換えを希望するのなら、東京スター銀行のおまとめローンが最適です。

| 金利 | 年率9.8%〜14.6% | 限度額 | 30万円〜1,000万円* |

|---|---|---|---|

| 審査時間 | 最短2日* | 融資時間 | ー |

| 無利息期間 | ー | 借り換え専用ローン | ◯ |

| 返済方式 | 元利均等月賦返済 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング、クレジットカードリボ |

| Web完結 | ○ | バレない | ー |

注釈

※お申し込み時の借り換え対象ローン残高の範囲内に限ります。

※土日祝・年末年始は除きます。

東京スター銀行のおまとめローンで借り換えした時の返済月額をシミュレーションした結果は、以下のとおりです。

東京スター銀行のおまとめローンで借り換えた場合の返済月額

| 借換金額 | 適用金利(例) | 返済月額 |

|---|---|---|

| 100万円 | 年率12.5% | 14,637円 |

| 150万円 | 年率12.5% | 21,956円 |

| 200万円 | 年率12.5% | 29,275円 |

| 300万円 | 年率12.5% | 43,912円 |

| 500万円 | 年率12.5% | 73,188円 |

>> 東京スター銀行の簡単1秒診断はこちら

注釈

※上記計算は、金利年率12.5% 返済年数10年 元利均等月賦返済により行っています。

※お借り入れの日程により、上記より少ない金額になる場合があります。

横浜銀行カードローンはクレジットカードのリボ払いも借り換えられる

横浜銀行カードローンは、貸金業者や銀行のローンだけではなく、クレジットカードのリボ払いまで借り換えられるのが特徴です。

一般的な借り換え専用ローンでは資金使途が貸金業者への返済資金のみに限られるケースがほとんどですが、横浜銀行カードローンなら幅広く借り換えられます。

横浜銀行は地方銀行に該当するものの、カードローンは契約までWeb完結に対応しているため、神奈川県内および東京都内といった支店が設置されている地域に住んでいる人なら来店不要で契約できます。

もちろん横浜銀行と取引したことがない人や口座を持っていない人でも、申し込みが可能です。

適用金利は年1.5〜14.6%となっており、三菱UFJ銀行や三井住友銀行といったメガバンクにも劣らぬ金利で借り換えられます。

| 金利 | 年1.5〜14.6% | 限度額 | 10~1,000万円(10万円単位) |

|---|---|---|---|

| 審査時間 | 最短即日 | 融資時間 | 最短即日 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライド方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ○ | バレない | × |

横浜銀行カードローンを借り換え目的で利用した場合の返済シミュレーションは、以下を参考にしてください。

横浜銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利(例) | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 14.6% | 24,142円 | 424,362円 | 1,424,362円 |

| 150万円 | 11.8% | 33,959円 | 503,586円 | 2,003,586円 |

| 200万円 | 11.8% | 45,279円 | 671,459円 | 2,671,459円 |

| 300万円 | 8.8% | 63,282円 | 733,596円 | 3,733,596円 |

| 500万円 | 4.8% | 95,688円 | 645,588円 | 5,645,588円 |

※5年(60回)で完済する場合

>> 横浜銀行カードローンの申し込みはこちら

住信SBIネット銀行カードローンは住宅ローンの併用で0.5%の金利優遇がある

住信SBIネット銀行カードローンは、住宅ローンの残高がある顧客に対して最大0.5%の金利優遇を実施しています。

優遇されると最大金利の14.79%(実質年率)から0.5%も引き下がった14.29%で借り入れできるため、返済総額を抑えられます。*

住宅ローンの利用がない場合でも、SBI証券口座を作成してから保有登録をすると、同じく0.5%の金利優遇が適用されるのが利点です。

さらに最大1,000万円までの高額融資に対応しており、複数の融資を借り換えたい人にも向いています。

借り入れや返済は手数料無料で実施できるため、負担を確実に減らしたい人は住信SBIネット銀行カードローンを利用するとよいでしょう。

| 金利(実質年率) | 1.99%〜14.79%* | 限度額 | 10万円〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短数日 | 融資時間 | 最短数日 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライドリボルビング返済 | 借り換えの対象 | 消費者金融、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

住信SBIネット銀行カードローンを借り換え目的で利用した場合の返済シミュレーションは、以下を参考にしてください。

住信SBIネット銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利(実質年率) | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 14.79%* | 23,679円 | 420,740円 | 1,420,740円 |

| 150万円 | 11.99%* | 33,359円 | 501,540円 | 2,001,540円 |

| 200万円 | 11.99%* | 44,478円 | 668,680円 | 2,668,680円 |

| 300万円 | 8.99%* | 62,260円 | 735,600円 | 3,735,600円 |

| 500万円 | 6.49%* | 50,000円 | 868,420円 | 5,868,420円 |

※5年(60回)で完済する場合

>> 住信SBIネット銀行カードローンの審査シミュレーションはこちら

注釈

※利用限度額、金利優遇により金利が決定します。

JCBカードローン FAITHはキャッシング1回払いなら年率5.0%も可能

JCBカードローン FAITHは、キャッシング1回払いを選択すると5.0%の低金利で借り入れできるのが特徴です。

JCBのカードローン「FAITH」はキャッシング1回払いを低金利(当社比)5.00%で借入可能です。低金利(当社比)が魅力のカードローン「FAITH」への借り換えをぜひご検討ください。

例えば金利18.0%のクレジットカードでキャッシングしている場合、JCBカードローン FAITHで借り換えると13.0%も金利が下がります。

一括で完済できる見込みがあればどこよりも低金利になり、借り換え目的の利用に最適です。

翌月に完済できない場合であっても通常金利は4.40〜12.5%なので、十分に利息を抑えられます。

ただしJCBカードローン FAITHは貸付条件の幅が狭く、パートやアルバイト、個人事業主などの収入が安定しない人は借り入れできません。

申し込んでも審査に通過できないので、借り入れできる可能性を高めたいのなら融資に前向きなプロミスのような消費者金融を選んだほうがよいでしょう。

| 金利 | 4.40〜12.5% | 限度額 | 最大500万円 |

|---|---|---|---|

| 審査時間 | 最短即日 | 融資時間 | 最短1週間 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 元利一括払い方式または残高スライド元金定額方式 | 借り換えの対象 | 消費者金融、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

JCBカードローン FAITHで借り換えた場合のシミュレーション結果は、以下のとおりです。

JCBカードローン FAITHで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 12.50% | 22,498円 | 349,880円 | 1,349,880円 |

| 150万円 | 10.50% | 32,241円 | 434,460円 | 1,934,460円 |

| 200万円 | 10.50% | 42,988円 | 579,280円 | 2,579,280円 |

| 300万円 | 8.00% | 60,829円 | 649,740円 | 3,649,740円 |

| 500万円 | 4.40% | 92,988円 | 579,280円 | 5,579,280円 |

※5年(60回)で完済する場合

八十二銀行のカードローンはちにのかん太くんカードは返済日を選べる

八十二銀行のカードローンはちにのかん太くんカードは、以下の2つから返済日を選択できるのが特徴です。

- 毎月指定日の返済

- 35日ごとの返済

毎月指定日の返済を選択すると、1日〜31日の範囲内で約定返済する日を自由に決められます。

例えば毎月26日が給料日となる人が利用する場合、27日を返済日に指定しておけば支払い忘れを防止することが可能です。

一方で35日ごとの返済を選ぶと、1回目は初回借り入れした翌日、2回目は初回返済した翌日から35日以内に支払う形となります。

いずれも都合の良い方法を選択できるため、既存のカードローンの返済日が指定されていて支払いが苦しい人に最適です。

八十二銀行のカードローンはちにのかん太くんカードはATM手数料も利用する時間や曜日に関係なく0円になることから、支払総額も抑えられます。

| 金利 | 1.8〜14.5% | 限度額 | 最大800万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短2営業日以降 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | ー | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

八十二銀行のカードローンはちにのかん太くんカードで借りた場合の返済シミュレーションは、以下のとおりです。

はちにのかん太くんカードで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額* | 返済総額 |

|---|---|---|---|---|

| 100万円 | 14.5% | 23,528円 | 411,680円 | 1,411,680円 |

| 150万円 | 14.5% | 35,292円 | 617,520円 | 2,117,520円 |

| 200万円 | 14.5% | 47,057円 | 823,420円 | 2,823,420円 |

| 300万円 | 9.0% | 62,275円 | 736,500円 | 3,736,500円 |

| 500万円 | 5.5% | 95,506円 | 730,360円 | 5,730,360円 |

※5年(60回)で完済する場合

三井住友カードのカードローンは返済実績次第で金利が最大1.2%も下がる

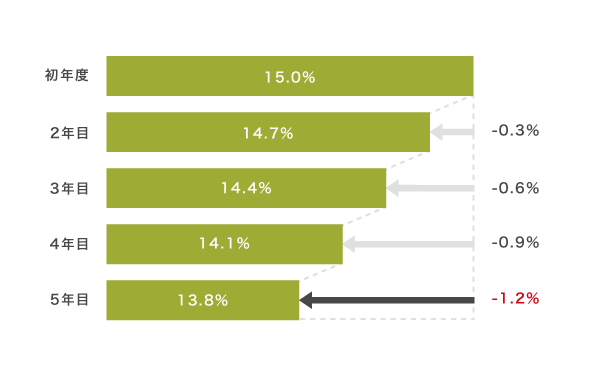

三井住友カードのカードローンは利率引き下げサービスを提供しており、毎月遅れずに返済を続けると翌年の金利を優遇してもらえるのが特徴です。

毎年0.3%ずつ金利が下がり、最大1.2%まで引き下げてもらえます。

例えば初回契約時の適用金利が15.0%だった場合、5年後には13.8%まで下がるということです。

100万円未満の少額融資を希望する人でも低金利になり、徐々に利息総額が減っていく利点があります。

もちろん高額融資も可能で、最大900万円までの借り入れに対応してもらえますので、ローン残高に関係なく借り換えに最適です。

| 金利 | 1.5~15.0% | 限度額 | 最大900万円 |

|---|---|---|---|

| 審査時間 | 最短5分* | 融資時間 | 最短5分* |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 元金定額返済方式 | 借り換えの対象 | 消費者金融、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | ◯ |

注釈

※最短5分発行は、新規契約時点のご利用枠が50万円でのお申込みとなります。

※最短5分発行の受付時間:9:00〜19:30

三井住友カードのカードローンで借り換えた場合の返済計画は、以下をご覧ください。

三井住友カードのカードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額* | 返済総額 |

|---|---|---|---|---|

| 100万円 | 11.8%* | 21,870円 | 312,208円 | 1,312,208円 |

| 150万円 | 9.2%* | 30,968円 | 358,131円 | 1,858,131円 |

| 200万円 | 9.2%* | 41,292円 | 477,527円 | 2,477,527円 |

| 300万円 | 7.2%* | 59,202円 | 552,159円 | 3,552,159円 |

| 500万円 | 4.5%* | 92,720円 | 563,255円 | 5,563,255円 |

※5年(60回)で完済する場合

※振込専用タイプの場合

※無利息期間ありの場合

ORIX MONEY(オリックスマネー)は最大金利が17.8%で少額借入でも利息が安くなる

ORIX MONEY(オリックスマネー)は2022年12月14日にリリースされた新しいカードローンで、適用金利は平均3.0〜18.0%の他社よりも低い1.5〜17.8%となっています。

大手総合金融サービス企業のオリックスグループが提供するカードローンだからこそ、金利を低く設定して固定客が利用しやすい環境を整えている印象があります。

最小金利と最大金利のどちらも他社より低いため、既存ローン残債が少額の人はもちろん、高額の借り換えを希望する人にも最適です。

さらにORIX MONEY(オリックスマネー)はWEBで申し込み後、オンライン本人確認サービスを利用すると郵送物がなしになる利点もあります。

完済するまで家族にバレづらいので、借り換え先として選んでおいて損はないでしょう。

| 金利 | 1.5〜17.8% | 限度額 | 最大800万円 |

|---|---|---|---|

| 審査時間 | 最短即日 | 融資時間 | 最短即日 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 新残高スライドリボルビング返済 | 借り換えの対象 | 消費者金融、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | ◯ |

ORIX MONEY(オリックスマネー)で借り換えた場合の返済シミュレーションは、以下で表にまとめましたので参考にしてください。

ORIX MONEY(オリックスマネー)で借り換えた場合の返済計画

| 借換金額 | 適用金利(例) | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 17.8% | 25,285円 | 517,100円 | 1,517,100円 |

| 150万円 | 15.0% | 35,685円 | 641,100円 | 2,669,340円 |

| 200万円 | 12.0% | 44,489円 | 669,340円 | 2,669,340円 |

| 300万円 | 9.0% | 62,275円 | 736,500円 | 3,736,500円 |

| 500万円 | 5.0% | 94,356円 | 661,360円 | 5,661,360円 |

※5年(60回)で完済する場合

>> ORIX MONEY(オリックスマネー)の詳細はこちら

みずほ銀行カードローンはイーネットATMの手数料が無料になる

みずほ銀行カードローンは、以下の条件を満たしていると翌々月にイーネットATMの手数料が3回まで無料になります。

- みずほマイレージクラブに入会

- 月末時点でカードローンの借り入れ残高がある

既存のローンでATM手数料が無料にならなかった人は、みずほ銀行カードローンで借り換えると、無駄に支払うお金を減らせます。

利用手数料だけではなく時間外手数料も無料になるため、夜間や早朝に借り入れしたい人にも最適です。

さらにみずほ銀行で住宅ローンを契約している人は、カードローンで0.5%の金利優遇を受けられます。

適用金利が2.0〜14.0%から1.5〜13.5%に引き下げられるため、既存のカードローンを低金利で借り換えることが可能です。

| 金利 | 2.0〜14.0% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短3営業日 | 融資時間 | 最短1週間前後 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライド方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ○ | バレない | × |

みずほ銀行カードローンで借り換えた場合の返済シミュレーションは、以下のとおりです。

みずほ銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利(例) | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 12.0% | 22,745円 | 341,951円 | 1,341,951円 |

| 150万円 | 12.0% | 34,118円 | 512,932円 | 2,012,932円 |

| 200万円 | 9.0% | 42,390円 | 500,965円 | 2,500,965円 |

| 300万円 | 7.0% | 60,596円 | 575,148円 | 3,575,148円 |

| 500万円 | 5.0% | 96,163円 | 5,673,598円 | 673,598円 |

※5年(60回)で完済する場合

イオン銀行カードローンはアルバイトやパートでも借り換えに利用できる

イオン銀行カードローンは貸付対象が幅広く、アルバイトやパートといった非正規雇用者でも申し込める利点があります。

パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。

引用元:商品概要-イオン銀行

大手流通企業のイオングループが提供する金融商品であることから、女性や若者までターゲット層を幅広く獲得する狙いがあるからです。

一般的な借り換えローンでは返済能力を重視することから非正規雇用者は審査で不利になりますが、イオン銀行カードローンなら柔軟に貸付の可否を判断してもらえます。

さらにイオン銀行カードローンはアルバイトやパートだけではなく、自営業者や専業主婦といった一般的なカードローンで貸付対象外となる人でも申し込めます。

最大800万円までの高額融資にも対応してもらえますので、複数社からの借り入れをまとめることも可能です。

| 金利 | 3.8〜13.8% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライド方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ○ | バレない | × |

イオン銀行カードローンで借り換えた場合のシミュレーションは、以下を参考にしてください。

イオン銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利(例) | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 13.8% | 23,707円 | 398,684円 | 1,398,684円 |

| 150万円 | 11.8% | 33,959円 | 503,586円 | 2,003,586円 |

| 200万円 | 11.8% | 45,279円 | 671,459円 | 2,671,459円 |

| 300万円 | 8.8% | 63,282円 | 733,596円 | 3,733,596円 |

| 500万円 | 7.8% | 102,968円 | 1,075,104円 | 6,075,104円 |

※5年(60回)で完済する場合

セブン銀行カードローンはキャッシュカードが届く前でも借り換えが可能

セブン銀行カードローンは、Web契約後にMyセブン銀行アプリをインストールすると、スマホひとつでセブン銀行ATMを利用して借り入れできるようになります。

そのため、キャッシュカードが郵送で自宅に届く前でも借り換えが可能です。

ネット銀行ならではの強みを活かして最短翌日融資を実現しており、待ち時間もそれほど長くありません。

ただし、セブン銀行を含む銀行のカードローンは審査を厳格化する目的で即日融資を停止しているため、申し込んだ日のうちに借り入れすることは不可能です。

借り入れを急いでいるのなら、上述した最短60分以内の融資が可能な消費者金融を選んだほうがよいでしょう。

| 金利 | 12.0〜15.0% | 限度額 | 10~300万円 |

|---|---|---|---|

| 審査時間 | 最短2〜4営業日 | 融資時間 | 最短2〜4営業日 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 元加方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ○ | バレない | × |

セブン銀行カードローンを借り換え目的で利用する場合の返済計画は、以下のとおりです。

セブン銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利(例) | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 14.0% | 23,816円 | 405,061円 | 1,405,061円 |

| 150万円 | 13.0% | 34,915円 | 559,942円 | 2,059,942円 |

| 200万円 | 13.0% | 46,554円 | 746,609円 | 2,746,609円 |

| 300万円 | 12.0% | 68,236円 | 1,025,907円 | 4,025,907円 |

| 500万円 | ー | ー | ー | ー |

※5年(60回)で完済する場合

ろうきんカードローン(マイプラン)は金利が借入金額に左右されない

ろうきんのカードローン(マイプラン)は、他社と違って適用金利が借り入れ金額に左右されません。

一般的なカードローンでは借り入れ金額が高くなるほど金利が下がる仕組みになっていますが、ろうきんのカードローン(マイプラン)では会員種別によって以下のように適用されます。

- 団体会員の構成員(年3.875~7.075%)

- 生協会員の組合員および同一生計家族(年4.055~7.255%)

- 一般勤労者(年5.275~8.475%)

借り入れ金額に関係なく低金利になるので、100万円未満の少額融資を希望する人に最適です。

ただし、ろうきんのカードローン(マイプラン)で借り換え目的の利用が認められるのは、団体会員の構成員のみとなっています。

勤務先が労働組合や互助会などでろうきんに出資していない場合や生協会員として加入している人は借り換えができませんので、上述したような別のカードローンを利用しましょう。

| 金利 | 3.875〜8.475% | 限度額 | 最大500万円 |

|---|---|---|---|

| 審査時間 | 最短1週間 | 融資時間 | 最短1週間 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 元帳残高方式または極度額方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

ろうきんのカードローン(マイプラン)で借り換えた場合の返済総額をシミュレーションした結果は、以下のとおりです。

ろうきんのカードローン(マイプラン)で借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 8.475% | 20,504円 | 230,240円 | 1,230,240円 |

| 150万円 | 8.475% | 30,757円 | 345,420円 | 1,845,420円 |

| 200万円 | 8.475% | 41,009円 | 460,540円 | 2,460,540円 |

| 300万円 | 8.475% | 61,513円 | 690,780円 | 3,690,780円 |

| 500万円 | 3.875% | 91,801円 | 508,060円 | 5,508,060円 |

※5年(60回)で完済する場合

ろうきんのカードローン(マイプラン)が低金利だと思っている人もいるかもしれませんが、実際のところ借り換え金額が500万円に到達するまで適用金利が引き下げられません。

500万円以下の借り換えなら上述で紹介したような消費者金融のほうが低金利で借り入れできます。

auじぶん銀行カードローン じぶんローンなら0.5%の金利優遇を受けられる

auじぶん銀行カードローン じぶんローンは、au IDを持っている場合に借り換えコースを選択すると、最大0.5%も金利を優遇してもらえます。

auじぶん銀行カードローンau限定割はau IDをお持ちの方限定で最大年0.5%金利優遇をしています。

審査で限度額が100万円以上になると、借り入れ金額に関係なく誰でも金利優遇の対象になります。

実際に管理人もauじぶん銀行カードローン じぶんローンで100万円を借りた経験がありますが、通常金利の13.0%から0.5%差し引いた12.5%が適用されました。

さらに返済日を自由に指定でき、自分の都合に合わせて返済を続けられるのも嬉しいポイントです。

返済の負担を軽減させて無理なく完済を目指したいのなら、auじぶん銀行カードローン じぶんローンで申し込むとよいでしょう。

| 金利 | 1.48~17.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短1時間 | 融資時間 | 最短1週間 |

| 無利息期間 | ー | 借り換え専用ローン | 借り換えコース |

| 返済方式 | 残高スライドリボルビング方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

auじぶん銀行カードローン じぶんローンの借り換えコースを利用した場合の返済計画を試算した結果は、以下のとおりです。

auじぶん銀行カードローン じぶんローンで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 13.0% | 22,753円 | 365,180円 | 1,365,180円 |

| 150万円 | 11.0% | 32,614円 | 456,840円 | 1,956,840円 |

| 200万円 | 9.0% | 41,517円 | 491,020円 | 2,491,020円 |

| 300万円 | 7.0% | 59,404円 | 564,240円 | 3,564,240円 |

| 500万円 | 5.0% | 94,356円 | 661,360円 | 5,661,360円 |

※5年(60回)で完済する場合

PayPay銀行カードローンは1,000万円の借り入れで適用金利が1.59%になる

PayPay銀行カードローンは最低金利が1.59%で、カードローン業界のなかで最も低く設定されています。

1,000万円の借り入れなら最低金利の1.59%が適用され、どのカードローンよりも利息を抑えることが可能です。

無利息特約もあり、初回借り入れ日から30日間であれば利息が発生せず、返済金額を最小限に抑えられます。

キャッシュレス決済アプリのPayPayでお金を借りることもできるので、スマホで借り換えたい人にも最適です。

ただし、最高金利は18.0%でクレジットカードなどの貸金業者とそれほど変わらない実情があります。

借り入れ金額が1,000万円未満の人はかえって金利が高くなる可能性がありますので、ローン残高が増えすぎた場合の借り換え先として選択したほうがいいかもしれません。

| 金利 | 1.59〜18.0% | 限度額 | 1〜1,000万円 |

|---|---|---|---|

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

| 無利息期間 | 最大30日間 | 借り換え専用ローン | ー |

| 返済方式 | 残高スライド元利定額返済方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

PayPay銀行カードローンで借り換えたい人は、以下の返済シミュレーションも参考にしてください。

PayPay銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額* | 返済総額 |

|---|---|---|---|---|

| 100万円 | 15.0% | 23,671円 | 420,277円 | 1,420,277円 |

| 150万円 | 12.0% | 33,227円 | 493,653円 | 1,993,653円 |

| 200万円 | 10.0% | 42,341円 | 540,479円 | 2,540,479円 |

| 300万円 | 6.5% | 58,553円 | 513,182円 | 3,513,182円 |

| 500万円 | 5.5% | 95,303円 | 718,187円 | 5,718,187円 |

※5年(60回)で完済する場合

※無利息期間ありの場合

りそな銀行カードローンは既存の顧客なら金利を優遇してもらえる

りそな銀行カードローンは、口座を持っている既存顧客に対して金利優遇サービスをおこなっています。

以下のいずれかに該当する人は、りそな銀行カードローンの適用金利を最大0.5%まで引き下げてもらえます。

- りそな銀行の口座で給与振込を利用していること

- りそな銀行の住宅ローンを利用していてマイゲート(インターネットバンキング)を契約中

つまり、日頃からりそな銀行をメインバンクとして利用している人は、借り換えで有利になるということです。

りそな銀行の口座を持っている人がカードローンを利用すると、平均ローン残高が10万円以上の場合にりそなクラブポイントがもらえる利点もあります。

貯まったポイントはキャッシュバックしてもらえるので、返済しながらお金を増やすことも可能です。

| 金利 | 3.5~13.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短1週間 | 融資時間 | 最短1週間 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライド方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

りそな銀行カードローンで借り換えた場合の返済シミュレーション結果は、以下で表にまとめましたので参考にしてください。

りそな銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 13.5% | 23,010円 | 380,600円 | 1,380,600円 |

| 150万円 | 10.0% | 31,871円 | 412,260円 | 1,912,260円 |

| 200万円 | 10.0% | 43,785円 | 627,100円 | 2,627,100円 |

| 300万円 | 7.0% | 59,404円 | 564,240円 | 3,564,240円 |

| 500万円 | 4.9% | 94,127円 | 647,620円 | 5,647,620円 |

※5年(60回)で完済する場合

三井住友銀行カードローンは住宅ローンの利用中なら8.0%以下で借入も可能

三井住友銀行で住宅ローンを契約している人は、カードローンを利用する際の適用金利を1.5~8.0%まで引き下げてもらえます。

通常金利は4.0〜14.5%となっており、1.5~8.0%が適用されるには200万円以上を借りなければいけませんが、住宅ローンを利用していれば借入金額に関係なく低金利で借り換えられます。

住宅ローンを利用していない場合でも、最大金利が平均18.0%の消費者金融と比べると3.5%以上も低くなるため、利息を大幅に減らすことが可能です。

さらに三井住友銀行カードローンは最短翌日に審査結果が通知され、銀行カードローンのなかでも対応が早い利点があります。

Web完結に対応していて郵送物も届かないため、家族に内緒で借り換えられるのも嬉しいポイントです。

| 金利 | 4.0〜14.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短翌営業日 | 融資時間 | 最短1週間 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライド型元利定額返済方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

三井住友銀行カードローンで借り換えた場合の返済シミュレーション結果は、以下のとおりです。

三井住友銀行カードローンで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 14.5% | 23,528円 | 411,663円 | 1,411,663円 |

| 150万円 | 12.0% | 33,366円 | 501,977円 | 2,001,977円 |

| 200万円 | 12.0% | 44,488円 | 669,310円 | 2,669,310円 |

| 300万円 | 10.0% | 63,741円 | 824,428円 | 3,824,428円 |

| 500万円 | 7.0% | 99,005円 | 940,338円 | 5,940,338円 |

※5年(60回)で完済する場合

三菱UFJ銀行カードローン バンクイックは返済月額を最小1,000円にできる

三菱UFJ銀行カードローン バンクイックは、返済月額を最小1,000円に設定できます。

他社では返済月額が4,000円以上に設定されるケースがほとんどなので、生活が苦しくて1ヶ月あたりの支出額を減らしたい人に最適です。

ほかにも三菱UFJ銀行カードローン バンクイックは、セブン銀行やローソン銀行といったコンビニのATMで借り入れする際の手数料が無料になる利点があります。

もちろん時間外手数料も発生しないので、他社で借り入れするよりも1ヶ月あたりの支出を最小限に抑えられるでしょう。

| 金利 | 1.8〜14.6% | 限度額 | 10〜500万円 |

|---|---|---|---|

| 審査時間 | 最短3営業日 | 融資時間 | 最短1週間 |

| 無利息期間 | ー | 借り換え専用ローン | ー |

| 返済方式 | 残高スライドリボルビング方式 | 借り換えの対象 | 消費者金融、銀行カードローン、信販会社カードローン、クレジットカードキャッシング |

| Web完結 | ◯ | バレない | × |

三菱UFJ銀行カードローン バンクイックで借り換えたい人は、以下の返済シミュレーションも参考にしてください。

三菱UFJ銀行カードローン バンクイックで借り換えた場合の返済計画

| 借換金額 | 適用金利 | 返済月額 | 利息総額 | 返済総額 |

|---|---|---|---|---|

| 100万円 | 13.6% | 23,061円 | 383,649円 | 1,383,649円 |

| 150万円 | 12.1% | 33,442円 | 506,526円 | 2,006,526円 |

| 200万円 | 10.6% | 43,086円 | 585,193円 | 2,585,193円 |

| 300万円 | 7.6% | 60,256円 | 615,360円 | 3,615,360円 |

| 500万円 | 1.8% | 87,202円 | 232,090円 | 5,232,090円 |

※5年(60回)で完済する場合

これまで借り換えにおすすめなカードローンを紹介しましたが、低金利で借り入れできることの他にも即日融資や収入証明書不要といった希望する条件がある人もいるのではないでしょうか。

条件にこだわって自分に最適な借り換え先を見つけたい人は、以下で検索できますのでぜひご利用ください。

条件を指定して検索ボタンをクリックしてください。(複数可)

カードローンの借り換えとは?他社で契約して既存ローンを完済すること

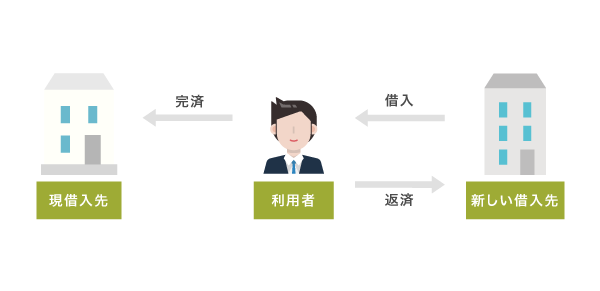

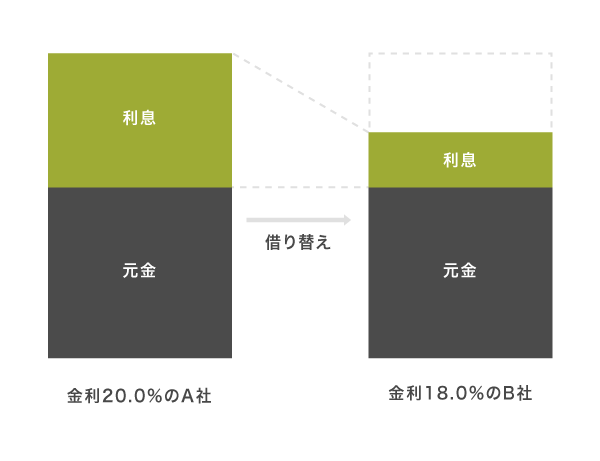

借り換えとは、現在お金を借りているローンを別の借入先へ乗り換える方法のことです。

例えば適用金利20.0%のA社から100万円を借りている場合、18.0%のB社から同じ金額を借りて完済する仕組みになります。

既存のローンよりも金利が低い借入先でお金を借りると、将来的に支払う予定だった利息総額を抑えることが可能です。

1%でも適用金利が安い借入先で借り換えたほうが、返済の負担が今よりも軽くなります。

最近ではオリックスマネーのように低金利で借り入れできる新しいローンも続々とリリースされていますので、現在の適用金利より低い借り入れ先を見つけるのはそれほど難しくないでしょう。

借り換え専用ローンは貸金業法で金利の引き下げが義務付けられている

カードローンによっては借り換え専用ローンを選択でき、既存の借り入れよりも適用金利を引き下げてもらえます。

借り換え専用ローンは改正貸金業法施行規則で定められている借入残高を段階的に減少させるための借換えに該当し、既存のローンよりも金利を上回らないことが義務付けられているからです。

「借換後」の金利が「借換前」の金利を上回ることがないようにする。なお、複数の債務をまとめる場合、「借換後」の金利は、「借換前」の金利を各債務の元本で加重平均した金利を上回らないこととする。

例えば金利15%の銀行カードローンでお金を借りている人が借り換え専用ローンに申し込んだ場合、適用金利は14.9%以下になります。

つまり、既存のローンより低い金利で借り入れできる旨が保証されているということです。

他にも、借り換え専用ローンは年収額に関係なく借り入れできる利点があります。

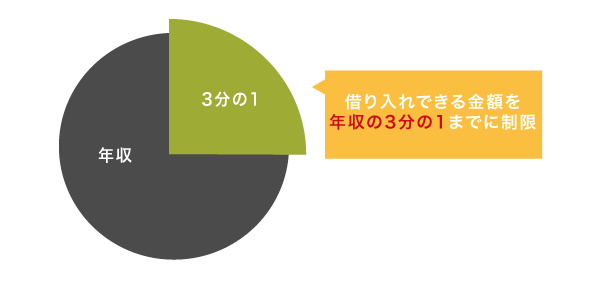

総量規制の対象外だから年収の3分の1以上を借りることも可能

一般的なカードローンでお金を借りる場合は限度額が年収の3分の1までに制限されますが、借り換え専用ローンであれば総量規制対象外となるため上限なしで借り入れできます。

総量規制とは、貸金業者から借り入れできる金額を年収の3分の1までに制限する法律のことです。

借り換え専用ローンは以下の条件を満たす借り入れ方法であることから、総量規制の対象外となる例外貸付けに分類され、借り入れ金額が制限されません。

- 借り換え後の金利が借り換え前よりも上回らないこと

- 約定に基づく返済方法によって段階的に残高を減らせること

- 1ヶ月あたりの返済額が借り換え前より上回らないこと

- 担保や保証人などの条件が借り換え前よりも厳しくならないこと

ただし借り換え専用ローンを取り扱っているのは、主に消費者金融のみとなっていますので覚えておきましょう。

安易に銀行カードローンを選ぶのは失敗のもと!金利が下がる保証はない

借り換えと聞くと低金利な銀行カードローンを思い浮かべる人もいるかもしれませんが、安易に借入先を選ぶのは失敗の原因になります。

銀行カードローンには前述で触れたような借り換え専用ローンがなく、確実に金利を引き下げてもらえる保証がないからです。

実際に管理人はみずほ銀行カードローンで借りたお金を三菱UFJ銀行カードローン バンクイックで借り換え、年14.0%だった金利が年14.6%に引き上がった経験があります。

そもそも銀行カードローンの最高金利は平均15.0%前後であり、それほど低金利とは言い切れません。

他にも銀行カードローンは総量規制の対象外となることから今まで上限なしで借り入れできましたが、現在は自主規制によって限度額を年収の3分の1までに引き下げている実情があります。

個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果として、多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

希望する金額を借りられない可能性もあるため、借り換えを成功させたいのなら銀行カードローンだけではなく借り換え専用ローンのある消費者金融も視野に入れることが大切です。

銀行カードローンだけではなく、金利が低いろうきんを選ぶのも借り換えに失敗する原因になるケースがあります。

ろうきんのカードローンで借り換える際の金利は安いものの審査が厳しい

ろうきんのカードローンは労働金庫法に基づいて営利を目的としない姿勢があることから、適用金利が3.875〜8.475%で他社と比べて安い利点があります。

しかし、ろうきんのカードローンは他社と比べて審査が厳しく、借り換え目的で申し込む場合は年収が高くても借り入れできないケースがあります。

利益が少ないと貸付業務に充てる資本金も減少し、利用者が債務不履行状態になると赤字になってしまうからです。

とくに借り換え目的の人はすでに借り入れがあって債務不履行状態になる可能性が高いことから、評価が下がってしまいます。

審査に自信があるならろうきんを選んでも問題ありませんが、一度融資を断られると信用情報に傷がつくため、借り換えを成功させたいなら他社で申し込んだほうがよいでしょう。

ただし3社以上からお金を借りている人は、慢性的に借り入れしていて返済能力が低いと判断されることから、他社でも審査に落ちるケースがあります。

3社以上でお金を借りている場合は、おまとめローンで借り換えるのが最適です。

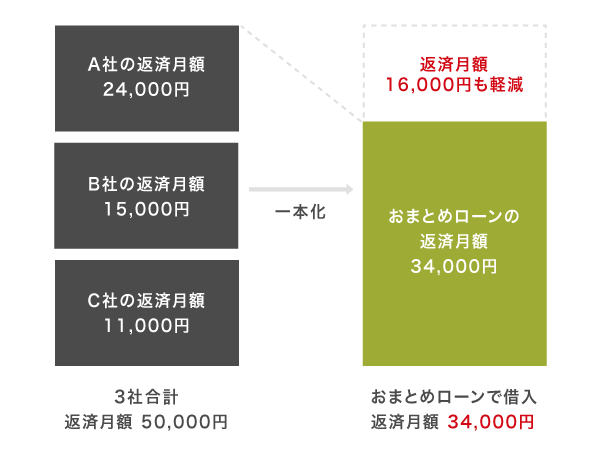

おまとめローンとの違いは貸付対象となる他社借り入れの件数

おまとめローンとは、複数社からの借り入れをまとめて借り換えられるローン商品のことです。

多重債務に陥っている人のローン残高を減少させる目的があり、3社以上からの他社借り入れがあっても借りられる利点があります。

借り換え専用ローンと似ていますが、おまとめローンは複数の借り入れを一本化することに特化しています。

例えば3社からお金を借りている場合、おまとめローンで借り換えると金利が下がるうえ、返済月額も抑えることが可能です。

ただしおまとめローンの取り扱いがあるのは、他社借り入れがある人にも前向きに融資をおこなっている以下の消費者金融のみになります。

| 消費者金融 | おまとめローン | 金利 | 限度額 |

|---|---|---|---|

| プロミス | おまとめローン | 6.3%~17.8% | 1万円~300万円 |

| アイフル | おまとめMAX | 3.0%~17.5% | 1万円~800万円 |

銀行カードローンやろうきんでは取り扱いがありませんので、覚えておきましょう。

では、カードローンを借り換えるメリットを詳しく解説していきます。

カードローンを借り換えるメリットは今より低金利で返済が楽になること

現在借り入れしているカードローンを他社で借り換えるメリットは、金利が低くなるので返済が楽になることです。

利息総額を大幅に抑えられるため無駄に支払うお金が減り、1ヵ月あたりの返済額を少なくできるケースもあります。

段階的にローン残高が減少することから政府も推進しており、金利が借り換え前よりも上回らないことを前提に年収の3分の1以上の借り入れも可能になりました。

借入残高を段階的に減らしていくための借換えの推進

総量規制に抵触している場合、段階的な返済のための借換えが可能となるよう措置(府令改正)

金利が1.0〜2.0%低い程度でも返済総額に10万円以上の差が出るケースもありますので、支払いが苦しい人に最適な方法です。

再審査を受けなければいけない難点はありますが、今より返済が楽になるのならメリットのほうが大きいでしょう。

利息はどれくらい安くなる?借換金額ごとに返済計画をシミュレーション

既存のローンを金利の低いカードローンで借り換えると、利息総額だけではなく返済月額も抑えられます。

利息総額が抑えられることによって元本に充てられる金額が増え、返済月額を減らしても完済を目指せるようになるからです。

1ヶ月あたりに返済する金額が少なくなれば家計に余裕も出るため、結果的に負担が少なくなります。

では、どれくらい返済が楽になるのか、借り換え金額ごとにシミュレーションしましたので参考にしてください。

100万円を借り換えた場合の返済計画を比較

例えば100万円を金利18.0%で借りている場合、金利12.0%で借り換えると以下のような返済計画になります。

| 返済計画 | 金利18.0%の既存ローン | 金利12.0%で借り換えた場合 | 差額 |

|---|---|---|---|

| 返済総額 | 1,523,580円 | 1,334,640円 | −188,940円 |

| 利息総額 | 523,580円 | 334,640円 | −188,940円 |

| 返済月額 | 25,393円 | 22,244円 | −3,149円 |

| うち元金返済分 | 10,393円 | 12,244円 | +1,851円 |

※5年(60回)で完済する場合

借り換えるだけで、18万円以上も利息総額が安くなります。

150万円を借り換えた場合の返済計画を比較

金利18.0%で借りている150万円を金利12.0%のカードローンで借り換えた場合の返済計画をシミュレーションした結果は、以下のとおりです。

| 返済計画 | 金利18.0%の既存ローン | 金利12.0%で借り換えた場合 | 差額 |

|---|---|---|---|

| 返済総額 | 2,285,400円 | 2,002,020円 | −283,380円 |

| 利息総額 | 785,400円 | 502,020円 | −283,380円 |

| 返済月額 | 38,090円 | 33,367円 | −4,723円 |

| うち元金返済分 | 15,590円 | 18,367円 | +2,777円 |

※5年(60回)で完済する場合

元金に充てられる金額が毎月2,000円以上も増えるので、早めに完済を目指せます。

200万円を借り換えた場合の返済計画を比較

金利18.0%で借りている200万円を金利12.0%で借り換えると、以下のような返済計画になります。

| 返済計画 | 金利18.0%の既存ローン | 金利12.0%で借り換えた場合 | 差額 |

|---|---|---|---|

| 返済総額 | 3,047,220円 | 2,669,340円 | −377,880円 |

| 利息総額 | 1,047,220円 | 669,340円 | −377,880円 |

| 返済月額 | 50,787円 | 44,489円 | −6,298円 |

| うち元金返済分 | 20,787円 | 24,489円 | +3,702円 |

※5年(60回)で完済する場合

返済月額は5,000円以上も安くなるので、毎月支払う負担が軽減します。

300万円を借り換えた場合の返済計画を比較

300万円を金利18.0%で借りている人が、金利12.0%で借り換えた場合の返済計画をシミュレーションした結果は、以下のとおりです。

| 返済計画 | 金利18.0%の既存ローン | 金利12.0%で借り換えた場合 | 差額 |

|---|---|---|---|

| 返済総額 | 4,570,800円 | 4,003,980円 | −566,820円 |

| 利息総額 | 1,570,800円 | 1,003,980円 | −566,820円 |

| 返済月額 | 76,180円 | 66,733円 | −9,447円 |

| うち元金返済分 | 31,180円 | 36,733円 | +5,553円 |

※5年(60回)で完済する場合

借り換えるだけで、返済総額を50万円以上も抑えられます。

500万円を借り換えた場合の返済計画を比較

金利18.0%で500万円を借りている場合に金利12.0%で借り換えた際の返済計画を、以下でシミュレーションしましたので参考にしてください。

| 返済計画 | 金利18.0%の既存ローン | 金利12.0%で借り換えた場合 | 差額 |

|---|---|---|---|

| 返済総額 | 4,570,800円 | 4,003,980円 | −566,820円 |

| 利息総額 | 1,570,800円 | 1,003,980円 | −566,820円 |

| 返済月額 | 76,180円 | 66,733円 | −9,447円 |

| うち元金返済分 | 31,180円 | 36,733円 | +5,553円 |

※5年(60回)で完済する場合

借入金額が高額なほど、差額は大きくなります。

さらに返済月額のうち、元金に充てられる金額も増えるので、早めの完済を目指せます。

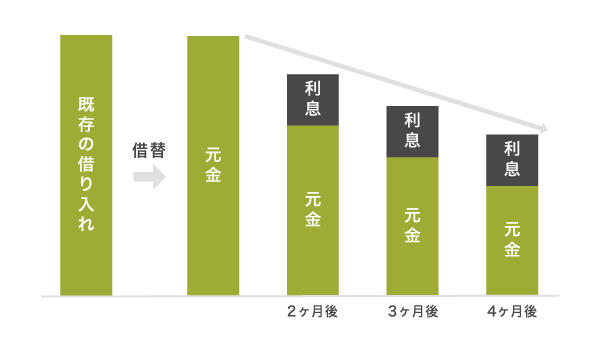

利息の減少によって返済期間が短縮されて早めに完済できる

前述で触れたように、既存のカードローンを金利が低い借入先で借り換えると、利息総額を大幅に抑えられます。

利息総額が減ると元金の返済に充てられる金額が増えることから、返済期間が短くなって早めに完済できるのが嬉しいポイントです。

実際に管理人が金利20.0%のカードローンで借り入れしていた際は利息が増え続けて完済の目処がたちませんでしたが、借り換えてからは着実に元金が減っていきました。

では、実際にどのくらい返済期間が短くなるのか、借り換えした後の返済期間をシミュレーションしましたので参考にしてください。

返済期間をシミュレーション

金利18%で150万円の借り入れを10.0%のカードローンで借り換え、返済月額を同額にした場合の返済期間をシミュレーションした結果は、以下のとおりです。

| 金利18.0%のカードローン | 金利10.0%のカードローン | 差額 | |

|---|---|---|---|

| 利息総額 | 452,208円 | 235,296円 | 216,912円 |

| 返済総額 | 1,952,208円 | 1,735,296円 | ー |

| 返済月額 | 54,228円 | 54,228円 | ー |

| 返済期間 | 36ヶ月 | 32ヶ月 | 4ヶ月 |

返済月額を今までと同額にすると、返済期間が短縮されて早く完済することが可能になります。

実際に上記の場合では4ヶ月も早く完済できるうえ、利息総額も少なくなります。

返済の負担が軽減されますので、借り換えしておいて損はないでしょう。

クレジットカードのリボ払いやフリーローンも借り入れの対象になる

カードローンの他にクレジットカードやフリーローンなどの金融商品でも借り入れしている場合は、まとめて借り換えるのが最適です。

意外と知られていませんが、カードローンだけではなくクレジットカードでキャッシングした際に残っているリボ払いの残高やフリーローンも借り換えの対象になります。

複数の借り入れをまとめて借り換えると返済先が1社になり、何度も支払いに行く手間が省けます。

借り入れ総額が多いほど借り換え先の金利も下がりやすいので、まとめるに越したことはありません。

ただし、クレジットカードで買い物できるショッピング枠のリボ残高については、お金を借りる商品ではないことから借り換えの対象にならないケースがあります。

どうしてもショッピングリボが支払えない場合は、借り換えの対象となるローンが多いプロミスのようなカードローンを選ぶとよいでしょう。

プロミスならクレジットカードのキャッシング枠やショッピング枠はもちろん、銀行のローンまで借り換えられます。

JAバンクのように借り換え目的の利用自体が禁止されているケースもある

先ほどクレジットカードのリボ払いやフリーローンも借り換えの対象になるといいましたが、金融機関によっては借入金をローンの返済に充てること自体が禁止されているケースがあります。

例えばJAバンクでお金を借りる場合は、資金使途が生活するうえで必要な資金のみに限定され、借り換え目的で利用することができません。

個人旅行費用、家具・家電購入費用・入院費用等生活に必要な一切の資金。(負債整理資金等は除く)

引用元:カードローン-神奈川県JAバンク

金利が低いからといって闇雲に申し込むと借り入れを断られたり、希望する用途に使えなかったりする可能性がありますので、資金使途を確認してから申し込みましょう。

複数の返済先を1社にできるから支払いの負担が軽減される

カードローンを借り換える利点としては、他にも複数社からの借り入れをまとめられることが挙げられます。

例えば2社から借り入れしている場合、まとめて1社で借り換えると返済回数が1ヶ月あたり1回に減少します。

何度も口座振込やATM返済をする必要がないうえ、返済月額も1社分のみになるので返済の負担を軽減できるのが嬉しいポイントです。

借り換えで失敗したくないのなら、利点だけではなく難点も知っておくことが大切です。

カードローン借り換えのデメリット!銀行は債務者への貸付に消極的

借り換えるときの難点として挙げられるのは、銀行カードローンでは審査に通過するのが難しいということです。

銀行カードローンは消費者金融やクレジットカードに比べて低金利で借り入れできることから、借り換え先として真っ先に申し込む人も少なくありません。

しかし実際のところ銀行カードローンは多重債務を防止する目的で審査を厳格化しており、他社借り入れがある人への貸付に消極的です。

一部の契約において、年収の3分の1を超える契約の代弁率がより高くなっていることから、審査基準や融資上限枠の適切性を検証し、審査基準の厳格化などの対応を検討している。

安易に申し込むと審査に落ちるリスクがあることから、借り換えを希望する人に最適なカードローンとはいえない実情があります。

そのため多額または複数の借り入れがある人は、融資に前向きな消費者金融のようなカードローンを選ぶのが最適です。

返済能力を確認するために在籍確認が徹底される

消費者金融のような顧客サービスの豊富なカードローンでは、希望に応じて在籍確認でおこなわれる勤務先への電話連絡をなしにしてもらえるケースがあります。

しかし借り換え目的でカードローンを利用する場合は、残念ながら在籍確認なしの借り入れに対応してもらえません。

借り換え目的の借り入れは高額融資になる可能性が高く、念入りに返済能力の調査をする目的で在籍確認が徹底されるからです。

特に借り換え専用ローンの場合は、借り入れ金を他社ローンへの返済にあてることが決まっているので、ほぼ100%の確率で在籍確認の電話連絡が実行されます。

そのためどうしても在籍確認の電話連絡をなしにしたいのなら、通常のカードローンに申し込んで借り換え目的である旨は伏せておくのが最適です。

ちなみに、原則電話による在籍確認なしで借りられるカードローンはプロミスといった消費者金融のみであり、銀行カードローンでは一切対応してもらえないので覚えておきましょう。

借り換えするときの難点としては、他にも同じローン会社で借り換えできないことが挙げられます。

同じローン会社では借り換えができない

カードローンを借り換える場合、既存の借り入れと同じローンは利用できません。

貸付側にとっては利用者が増えるわけでもなく、単純に利息収入が減るだけで利点がないからです。

しかし、同じローン会社であっても別の商品であれば借り換えに対応してもらえるケースもあります。

例えばプロミスでは、自社のカードローンで借り入れしている人をおまとめローンの貸付対象に含めています。

大幅に利息総額を抑えたいのなら他社を選ぶのが最適ですが、融資時間やアプリといったサービスの使いやすさが捨てがたい人は別の商品で借り換えを検討してみてもよいでしょう。

別の商品で借り換える場合は、同じローン会社であっても新たに審査を受ける必要があります。

注釈

※ロゴ変更前(2023年9月29日前)

どのローンを選んでも再審査は避けられない

カードローンを借り換える際は、どこで申し込んでも再審査を受けなければいけないのが難点です。

カードローンの与信審査では貸金業法や銀行法に基づいた返済能力の調査が義務付けられており、すでに他社で契約している人であっても避けられません。

全ての借入れについて、1.借入れの際の返済能力の調査義務、 2.返済能力を超える貸付けの禁止

引用元:貸金業法等の改正について-金融庁

借り換え目的の利用者はすでに他社借り入れがあることから、初めてローン契約をする人に比べて返済能力が低いと判断され、審査で不利になるのも難点のひとつです。

そのため借り換えを成功させたいのなら、少しでも融資に前向きなカードローンを選びましょう。

カードローンの借り換えで審査が甘いのはどこ?新規成約率の高さで選ぼう

結論からいうと、残念ながら審査が甘いカードローンはありません。

先ほど触れたようにカードローンの与信審査では返済能力の調査が義務付けられており、過剰貸付をおこなうと金融庁からのペナルティを受ける可能性があるからです。

しかしカードローンによっては、法律に抵触しない程度で新規顧客へ前向きに融資をおこなっているケースがあります。

特に新規成約率が高いカードローンは、毎月着実に顧客を増やし続けているので、審査に通過できる可能性が高くなります。

カードローンごとに新規成約率を調査した結果は、以下のとおりです。

| カードローン | 新規成約率 |

|---|---|

| 楽天銀行スーパーローン | 非公表 |

| プロミス | 47.3% |

| アイフル | 44.0% |

| SMBCモビット | 非公表 |

| 三井住友カードのカードローン | 非公表 |

| ORIX MONEY(オリックスマネー) | 非公表 |

| ろうきんカードローン(マイプラン) | 非公表 |

| auじぶん銀行カードローン じぶんローン | 非公表 |

| JCBカードローン FAITH | 非公表 |

| PayPay銀行カードローン | 非公表 |

| りそな銀行カードローン | 非公表 |

参考元:決算データブック-アイフル株式会社

月次営業指標-SMBCコンシューマーファイナンス

プロミスは新規成約率が47.0%以上で、約2人に1人の割合で審査に通過しています。

ほとんどのカードローンが新規成約率を公表していないなか、あえて公開しているのは、前向きに融資をおこなっている姿勢の表れでしょう。

とはいえ誰でも審査に通過できるわけではないので、申し込む前にあらかじめ対策をしておくのが最適です。

極度額がローン残高以上の借入先を選んだほうが審査に通りやすい

カードローンの借り換え審査に通過したいのなら、極度額がローン残高以上の借入先を選ぶのが最適です。

極度額とは、契約上でカードローン会社が貸付けられる最大金額のことを指します。

借り換え目的で利用する人は借り入れ金額が高額になるケースが多くなりますが、極度額がローン残高以上であればカードローン会社側の資金に余裕が出るため審査に通りやすくなります。

一方でローン残高が極度額ギリギリだと返済不能となった場合にカードローン会社の損失が大きくなり、融資を断られる可能性が高くなるので確認してから申し込むのが最善の方法です。

カードローンごとの極度額は、以下で表にまとめましたので参考にしてください。

| カードローン | 極度額 |

|---|---|

| 楽天銀行スーパーローン | 10万円〜800万円 |

| プロミス | 1万円〜500万円 |

| アイフル | 1万円~800万円 |

| SMBCモビット | 1万円~800万円 |

| JCBカードローン FAITH | 最大500万円 |

| 三井住友カードのカードローン | 最大900万円 |

| ろうきんカードローン(マイプラン) | 最大500万円 |

| auじぶん銀行カードローン じぶんローン | 10万円〜800万円 |

| PayPay銀行カードローン | 1万円〜1,000万円 |

| りそな銀行カードローン | 10万円〜800万円 |

これらの借り換え目的の利用に前向きなカードローンでは、最大500万円〜800万円までの融資に対応してもらえます。

ただし借り入れできる限度額は返済能力を調査したうえで決定され、必ずしも極度額いっぱいまで借り入れできるわけではありませんので覚えておきましょう。

収入が安定している人ほど返済能力が高いと判断してもらえる

カードローンの審査では、収入が安定している人ほど優良顧客と認識されて優遇してもらえます。

安定した収入とは毎月一定額の給料を継続して得ている状態のことで、返済能力の調査において最も重視される項目です。

収入額が高いほど返済能力が高いと判断されるため審査に通りやすくなり、限度額も高く設定してもらえます。

一方でアルバイトやパートといった収入が少ない人は、債務が多くなるほど支払いが苦しくなることから借り換え審査においてはマイナスの評価になります。

収入の少ない人が審査に通過できる可能性を高めたいのなら、シフトを増やして収入額を上げたり既存のローンを少しでも減らしたりしてマイナス評価を受けないように努めましょう。

配偶者貸付に対応しているカードローンなら無職の専業主婦でも契約可能

一般的なカードローンでは返済能力を超える貸付が禁止されているため、専業主婦のような無職の人は借り入れできません。

しかし配偶者貸付に対応している一部のカードローンなら、働いていない専業主婦でも借りれるケースがあります。

配偶者貸付とは、夫婦の収入を合算して年収の3分の1まで借り入れできる方法のことです。

総量規制の例外として認められており、夫が働いていれば収入を得ていない専業主婦でも自分名義でカードローン契約できます。

専業主婦/主夫は、総量規制の例外として、配偶者と合算して、借入れが年収の3分の1まで借入れを行うことができます。

引用元:カシキンQ&A-金融庁

ただし配偶者貸付に対応しているカードローンでお金を借りる際は、夫の同意書や収入証明書を提出しなければいけませんので、あらかじめ用意しておきましょう。

60歳以上が申し込むときはカードローンごとの年齢制限に気をつけよう

60歳以上の人がカードローンを借り換える際は、年齢制限を満たしているか確認してから申し込みましょう。

年齢制限はカードローンを提供している金融機関によって以下のように異なり、超えている人は審査に通過できません。

| 金融機関 | 年齢制限の平均 |

|---|---|

| 消費者金融 | 20歳〜69歳前後 |

| 銀行カードローン | 20歳〜65歳前後 |

| 信販系カードローン | 20歳〜60歳前後 |

| ろうきん | 18歳〜65歳 |

60歳以上の高齢者は病気やケガなどで動けなくなる可能性が高く、完済するまで支払いを続けられる可能性が低いからです。

とくに借り換え目的で利用する場合は借り入れ金額が高額になるケースが多いことから、年齢制限を満たしていても上限ギリギリだと、完済できないと判断されて審査に落ちる可能性があります。

そのため高齢者がカードローンでお金を借りるのなら、年齢制限が緩めに設定されている消費者金融を選ぶのが最適です。

年金収入のみだと返済能力がないと判断されるケースが多い

先ほど高齢者がお金を借りるなら消費者金融が最適と言いましたが、年金収入のみで生計を立てている場合は審査に通過できません。

カードローンの審査では年金を収入として認めてもらえず、属性としては無職と同じになるケースが多いからです。

実際にアイフルの公式ホームページでは、年金以外にアルバイトやパートなどによる収入が必要になる旨が記載されています。

パート・アルバイトなどでも、お仕事をされていればお申込みいただけます。

引用元:アイフル-よくある質問

年金受給者のような貸付対象にならない人は、カードローンに申し込んでも審査に落ちてしまうため、あらかじめ年金担保貸付制度や生命保険の契約者貸付制度といった別の借入方法を選択しましょう。

あなたに最適な借り入れ方法は、「今すぐお金を借りる方法!素早く借りたい人に最適な借り方をわかりやすく解説」で詳しく解説していますので参考にしてください。

返済遅延の記録があるとマイナス評価に繋がるから解消しておこう

カードローンの借り換え審査では、収入や年齢だけではなく信用情報も重視されます。

信用情報とはローンの利用履歴や支払実績が記録されている個人情報のことで、返済遅延などの記載があると審査でマイナスの評価を受けます。

1年以上前の記録であれば年収額や勤続年数が改善されている可能性があるのでそれほど重視されませんが、現在も遅延している場合は返済能力がないと判断されて審査に落ちかねません。

審査に通過したいのであれば、返済を進めて遅延を解消しておくことが大切です。

遅延の記録が解消されると、返済する意思が伝わるので審査に通る可能性が高くなります。

とはいえ、利息額が膨らみすぎて返済できない状態に陥っている人もいますよね。

法外な利息を請求されている場合は、借り換えを検討する前に公的機関で相談するのが最善の方法です。

利息制限法以上の金利で借りている人は消費生活センターに相談しよう

これまで借り換えにおすすめなカードローンや審査について解説してきましたが、既存のローンで適用されている金利が利息制限法以上の人は消費生活センターへ相談するのが最適です。

利息制限法では、貸金業者や金融機関が貸付をおこなう際に適用する上限金利を以下のように定めています。

| 借り入れ金額 | 上限金利 |

|---|---|

| 元本の金額が10万円未満 | 年20.0% |

| 元本の金額が10万円以上100万円未満 | 年18.0% |

| 元本の金額が100万円以上 | 年15.0% |

参考元:出資法と利息制限法-金融庁

上限金利以上で借り入れを続けている場合、消費生活センターへ相談すると過払い金が戻ってくる可能性があります。

元本が完済となった後に支払った金銭は、不当利得として、その返還を求めることができます。

貸金融業者やクレジットカード会社に長期間に渡って返済していた方は、過払い金が発生している可能性があります。過払い金がある場合には、生活再建のための資金に充てることができます。まずは消費生活センターにご相談ください。

戻ってきたお金は生活費や元本を返済するための資金に充てられますので、借り換える前に相談するのが最善の方法です。

利息制限法に抵触しない金利で借りている場合は、過払い金請求の対象にはなりません。

低金利で借り入れできるカードローンに申し込み、利息を大幅に削減して借り換えを成功させましょう。

最後に、カードローンを借り換えるときに最適な方法をまとめましたので、参考にしてください。

- 今よりも低金利なカードローンで借り換えると利息総額が減る

- 消費者金融の借り換え専用ローンは金利の引き下げが保証されている

- 楽天銀行スーパーローンは年1.9〜14.5%の金利で返済総額を大幅に減らせる

- 借り換えの審査に通りたいなら新規成約率が高いカードローンを選ぶ

貸付条件

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。) |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間、回数 | 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。) |

| 担保、保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10)第01024号 日本貸金業協会会員第000003号 |

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 180日間無利息の適用条件 |

|

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |