家計管理を任されている専業主婦で、生活費や子供の教育費などのやりくりが苦しくなって悩んでいる人も多いのではないでしょうか。

専業主婦が家計における悩みを手っ取り早く解決するには、カードローンを活用するのがおすすめです。

働いていないとお金を借りられないと思っている人もいるかもしれませんが、配偶者貸付に対応している銀行カードローンであれば専業主婦でも貸付対象になります。

配偶者貸付では、配偶者に安定した収入があれば返済能力があると認めてもらえるからです。

実際にPayPay銀行やベルーナノーティスといった配偶者貸付に対応しているカードローンでは収入なしの専業主婦も貸付対象になり、夫の同意は不要で申し込めます。

| カードローン | 配偶者貸付 | 専業主婦の申込 | 夫への連絡 | 金利 | 限度額 |

|---|---|---|---|---|---|

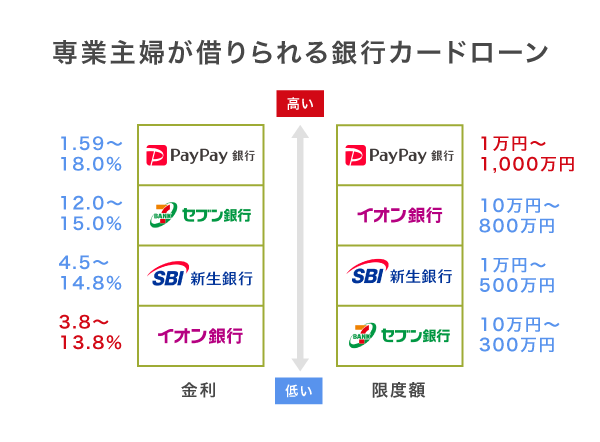

| PayPay銀行カードローン | ◯ | ◯ | なし | 1.59%〜18.0% | 1万円〜1,000万円 |

| イオン銀行カードローン | ◯ | ◯ | なし | 3.8%〜13.8% | 10万円〜800万円 |

| セブン銀行カードローン | ◯ | ◯ | なし | 12.0%~15.0% | 10万円~300万円 |

| SBI新生銀行カードローン | ◯ | ◯ | なし | 4.5%〜14.8% | 1万円〜500万円 |

| 愛媛銀行カードローン | ◯ | ◯ | なし | 4.4%~14.6% | 最大800万円 |

| ベルーナノーティス | ◯ | ◯ | なし | 4.5%〜18.0% | 最大300万円 |

| 三井住友銀行カードローン | × | × | ー | 4.0%〜14.5% | 10万円〜800万円 |

| 三菱UFJ銀行カードローン | × | × | ー | 1.8%〜14.6% | 10万円〜500万円 |

| みずほ銀行カードローン | × | × | ー | 2.0%〜14.0% | 10万円〜800万円 |

| ソニー銀行カードローン | × | × | ー | 2.5%~13.8% | 10万円〜800万円 |

| プロミス | × | × | ー | 4.5%〜17.8% | 1万円~500万円 |

ただし配偶者貸付に対応しているのは一部のカードローンのみであり、非対応の借入先を選ぶと審査に落ちたり夫にバレたりする可能性がありますので、気を付けましょう。

この記事でわかること

- 専業主婦がお金を借りられるのは銀行カードローン

- ネット銀行のカードローンは新規顧客への融資に積極的

- 少しでも収入があれば最短即日融資を受けることも可能

- 夫の会社へ電話されることはないからバレづらい

この記事では、貸金業法における総量規制が適用されない配偶者貸付に対応していて、専業主婦でも借りれるカードローンを解説していきます。

夫が休業または在宅ワークで家にいる場合でも内緒でお金を借りられる借入先を厳選して紹介していますので、ぜひ参考にしてください。

専業主婦がお金を借りるなら配偶者貸付が可能な銀行カードローンが最適

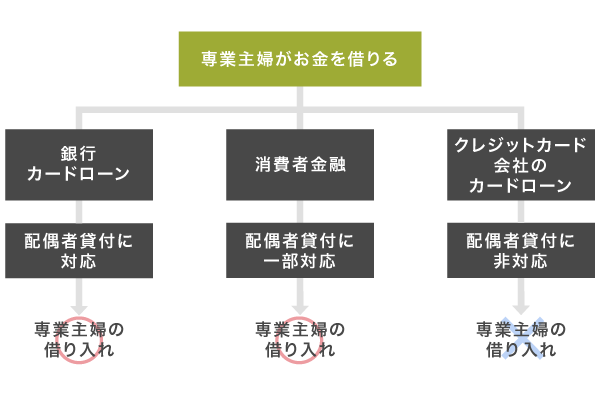

専業主婦がお金を借りるなら、配偶者貸付に対応している銀行カードローンを選ぶのが最適です。

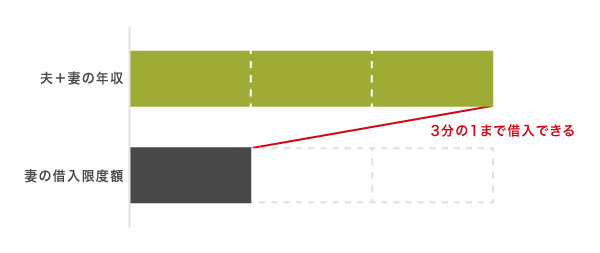

配偶者貸付とは、働いていない専業主婦でも夫の収入と合算して年収の3分の1までお金を借りられる制度のことを指します。

基本的に金融機関や貸金業者では安定した収入がないとお金を借りられませんが、配偶者貸付に対応している場合は、夫が働いていれば専業主婦でも返済能力があると判断してもらえます。

Q18.貸金業者から借りたいのですが、私は専業主婦/主夫で、現在、収入がないので、「年収を証明する書類」を提出することができません。どうすればよいのですか?

A18.配偶者の同意を得て、借入れをすることができる場合があります。その際は、 配偶者の年収を証明する書類、借入れについての配偶者の同意書などが必要となります。

本人が働いていなくても配偶者に収入があるので、無職やニートとは扱いが別です。

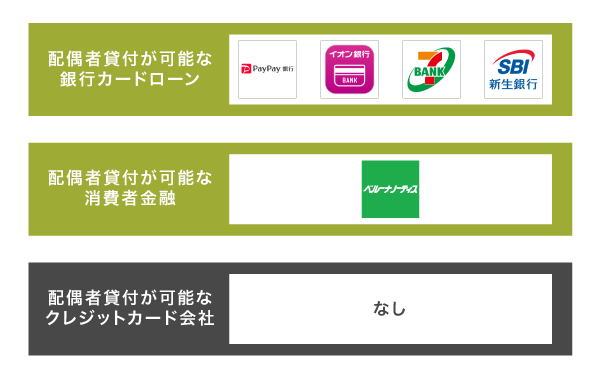

ただし配偶者貸付が可能なのは主に銀行カードローンとなっており、消費者金融やクレジットカード会社といった貸金業者はほとんど対応していません。

| カードローン | 配偶者貸付の対応 | 専業主婦の借入 | 女性への貸付に前向き |

|---|---|---|---|

| 銀行カードローン | ◯ | ◯ | ◯ |

| 消費者金融 | △ | △ | ◯ |

| クレジットカード会社のカードローン | × | × | × |

そのため専業主婦がお金を借りるのなら、銀行カードローンに申し込むとよいでしょう。

では、専業主婦でもお金を借りられるカードローンのおすすめな商品を紹介していきます。

専業主婦でも借りられる銀行カードローン5選!女性への融資に前向き

専業主婦でも借りられる銀行カードローンは、以下のとおりです。

| 銀行カードローン | PayPay銀行 カードローン |

イオン銀行 カードローン |

セブン銀行 カードローン |

SBI新生銀行 カードローン |

楽天銀行 スーパーローン |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 審査時間 | 最短翌日 | 最短翌日 | 最短2〜4営業日 | 最短当日 | 最短即日 |

| 融資時間 | 最短翌日 | 最短翌日 | 最短2〜4営業日 | 最短翌日 | 最短翌日 |

| 限度額 | 1〜1,000万円 | 10〜800万円 | 10~300万円 | 1〜500万円 | 10〜800万円 |

| 金利 | 1.59〜18.0% | 3.8〜13.8% | 12.0~15.0% | 4.5〜14.8% | 年1.9〜14.5% |

| 無利息期間 | 最大30日間 | ー | ー | ー | ー |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

当サイトのランキングコンテンツは、第3者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2024年)はこちら

ランキングの根拠(2025年)はこちら

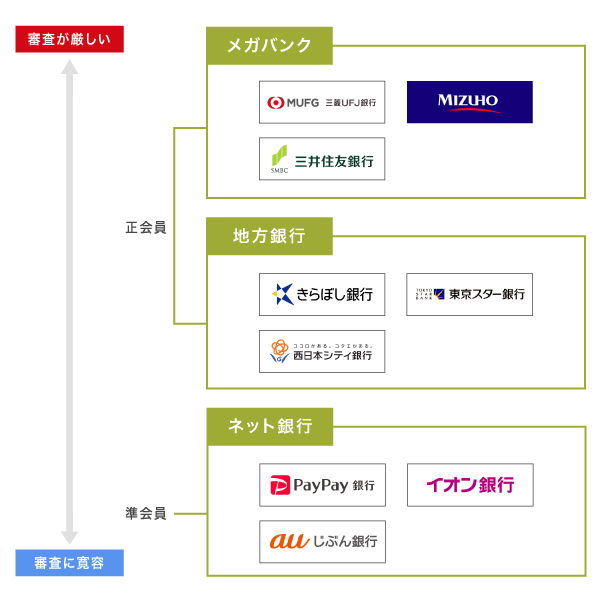

銀行カードローンのなかでも上記のように新たな形態で運営するネット銀行は、専業主婦やパート主婦といった女性に対して前向きに融資を実施する姿勢が伺えます。

ネット銀行はまだ知名度が低く、顧客をより一層増やして獲得したい狙いがあるからです。

全国銀行協会の正会員として加入しているメガバンクと違ってネット銀行は準会員の立ち位置になり、金融庁からそれほど厳しい指摘を受けていないのも貸付対象の幅が広い理由になります。

さらにネット銀行の場合、在籍確認なしのカードローンも多く、夫の勤務先へ連絡されることはほとんどありません。

一般的なカードローンのように在籍確認として夫の勤務先へ電話連絡されないため、内緒で借りたいのならネット銀行を選ぶのがよいでしょう。

とくにPayPay銀行カードローンは、専業主婦でも借り入れできる旨が公表されているうえ、夫への連絡なしで借り入れできる利点があります。

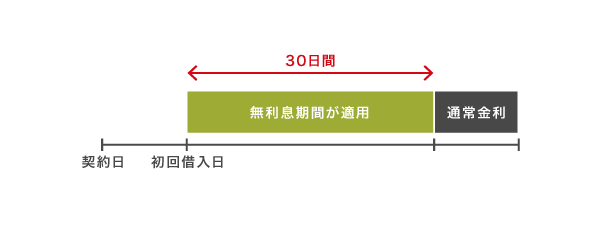

PayPay銀行カードローンは最大30日間の無利息期間がある

PayPay銀行カードローン(旧ジャパンネット銀行)は、銀行のなかでも珍しい最大30日間の無利息期間サービスが適用されるのが特徴です。

お金を借りて翌月までに完済すれば、支払う利息は0円になります。

無利息期間サービスは主に消費者金融が取り扱っているサービスであり、無職の人が貸付対象にならないため、専業主婦は利息なしで借り入れできない実情がありました。

しかしPayPay銀行カードローンが銀行のなかで真っ先に無利息期間を設けたことにより、専業主婦でも利息なしで借り入れすることが可能になりました。

もちろん、配偶者に安定した収入があれば、専業主婦が自分名義で契約することも可能です。

配偶者に安定した収入があればお申し込みいただけます。年金による一定の収入がある方も同様です。

引用元:商品要項-PayPay銀行

契約後はキャッシュレス決済アプリのPayPayを利用して借り入れができるようになるため、利便性の面でも申し分ないでしょう。

PayPayでお金を借りる方法や審査については、「PayPay(ペイペイ)でお金を借りる!審査通過してPayPayマネーにチャージする方法」で詳しく解説していますので参考にしてください。

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 1.59〜18.0% | 限度額 | 1〜1,000万円 |

| 無利息期間 | 最大30日間 | 来店不要 | ◯ |

イオン銀行カードローンは低金利で長期借り入れでも利息が増えづらい

イオン銀行カードローンは適用金利が3.8〜13.8%となっており、長期間の借り入れをしても利息が増えづらいのが特徴です。

他行では最大金利が15.0〜18.0%に設定されているケースがほとんどで、イオン銀行カードローンなら1.2〜4.2%も低い金利で借り入れできます。

例えば18.0%で10万円を5ヶ月間借りた場合の利息は約7,643円になりますが、13.8%のイオン銀行カードローンでは約5,860円になります。

つまり、同じ10万円の借り入れでも利息の差が1,500円以上になるということです。

さらにイオン銀行カードローンはは、スーパーマーケット事業を手掛けるイオングループならではの強みを活かし、専業主婦にも前向きに融資を実施しています。

※ パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。

引用元:商品概要-イオン銀行

長期にわたって借り入れする予定があり、なるべく利息を抑えたい専業主婦は、イオン銀行カードローンを選ぶとよいでしょう。

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 3.8〜13.8% | 限度額 | 10〜800万円 |

| 無利息期間 | ー | 来店不要 | ◯ |

セブン銀行カードローンならWeb完結で来店不要だから手続きが簡単

セブン銀行カードローンは申し込みから借り入れまでWeb完結のため、専業主婦でも来店不要で簡単に契約手続きできる利点があります。

自動契約機や店頭窓口へ出向いて書類を記載したり押印したりする必要がないため、来店するところを夫に見られて怪しまれるリスクを回避できます。

公式ホームページには配偶者貸付に関するが記載がありませんでしたが、問い合わせたところ専業主婦でも借り入れできる旨の回答が得られました。

セブン銀行は、コンビニ業界の最大手であるセブン&アイ・ホールディングス傘下の銀行です。

全国のセブン銀行ATMやダイレクトバンキングサービスを利用できるため、以下のような手軽さがあります。

- 自宅圏内で借入れできる

- 土日祝日の借り入れが可能

- ATM手数料が無料

- Web完結で申し込める

セブンイレブンで買い物するついでにカードローンを利用でき、無駄な時間が発生しないことから、忙しい専業主婦にも最適です。

面倒な手続きをしたくない専業主婦は、コンビニでお金を借りられるセブン銀行カードローンを選びましょう。

| 審査時間 | 最短2〜4営業日 | 融資時間 | 最短2〜4営業日 |

|---|---|---|---|

| 金利 | 12.0~15.0% | 限度額 | 10〜300万円 |

| 無利息期間 | ー | 来店不要 | ◯ |

SBI新生銀行カードローンは24時間365日いつでも借り入れできる

SBI新生銀行カードローンは、イオン銀行カードローンやセブン銀行カードローンと同様、専業主婦でも貸付対象になります。

専業主婦(主夫)の方でもお申し込みいただけます。※ご契約には所定の審査がございます。

お申し込みの前に、お借り入れが可能かどうかを事前に診断することが可能です。引用元:よくあるご質問-SBI新生銀行

インターネットバンキングのパワーダイレクトで申し込むと、24時間365日いつでも借り入れできるようになるのが特徴です。

契約後は総合口座のパワーフレックスにいつでも借入金を振り込んでもらえるため、引き落としを忘れていた時でも間に合います。

さらに全国にある提携コンビニATMで、借り入れ時と返済時のどちらも利用手数料が0円になる利点があります。

夜間や早朝でも銀行窓口の営業時間に関係なく、手数料を抑えて借り入れしたいのなら、SBI新生銀行カードローンで申し込んでみてはいかがでしょうか。

| 審査時間 | 最短当日 | 融資時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 4.5〜14.8% | 限度額 | 1〜500万円 |

| 無利息期間 | ー | 来店不要 | ◯ |

専業主婦でも借りれるおすすめの地銀カードローン!ネット銀行以外の選択肢

専業主婦は、ネット銀行だけではなく、地方銀行が提供するカードローンでもお金を借りられます。

地方銀行のカードローンを利用する場合、すでに借入先の銀行口座を持っていれば、新たに口座開設しなくてもお金を借りられる利点があります。

新たに口座開設すると融資までの時間が長引くケースもあるため、普段から利用している地方銀行のカードローンに申し込むのもひとつの手段です。

地方銀行が提供するカードローンの限度額や金利は、以下で表にまとめましたので参考にしてください。

| 全国対応 | 限度額 | 金利 | 審査時間 | |

|---|---|---|---|---|

| 愛媛銀行ひめぎんクイックカードローン | ◯ | 最大800万円 | 4.4~14.6% | 最短翌日 |

| 北海道銀行カードローン「ラピッド」 | ◯ | 1〜800万円 | 1.90~14.95% | 最短翌日 |

| 青森銀行カードローン<Aキャッシング> | ◯ | 最大1,000万円 | 2.4〜14.5% | 2〜3営業日 |

| みちのく銀行カードローン『トモカ』 | × | 最大500万円 | 4.9〜14.0% | 2〜3営業日 |

| 秋田銀行カードローン〈あきぎんスマートネクスト〉 | ◯ | 最大500万円 | 5.8〜14.8% | 最短翌日 |

| 北都銀行ローンスーパーアシスト(カードローンプラン) | ◯ | 最大500万円 | 6.5〜14.6% | 3〜4営業日 |

| 荘内銀行ローン「ドリームコンシェル」カードローンプラン | ◯ | 最大500万円 | 5.5〜14.6% | 最短2営業日 |

| 山形銀行カードローン | × | 最大500万円 | 4.5〜14.6% | 最短2営業日 |

| 岩手銀行カードローン(エルパス) | ◯ | 10~1,000万円 | 1.8~14.6% | 最短翌日 |

| 東北銀行カードローン「切り札」 | × | 最大1,000万円 | 7.5〜14.0% | 10日以上 |

| 北日本銀行カードローン ASUMO [アスモ] | × | 10〜500万円 | 4.5〜14.8% | 最短翌日 |

| 常陽銀行カードローン(キャッシュピット) | × | 最大800万円 | 1.5〜14.8% | 最短翌日 |

| 山梨中央銀行カードローン「waku waku Smart」 | × | 最大1,000万円 | 1.0〜14.5% | 4営業日以内 |

| 富山第一銀行ファーストバンクのカードローン | ◯ | 30〜1,000万円 | 2.8〜13.8% | 3〜4営業日 |

| 静岡銀行カードローン「セレカ」 | ◯ | 10〜500万円 | 4.0〜14.5% | 最短翌日 |

| 大垣共立銀行カードローン「ザ・マキシマム」 | ◯ | 10~1,000万円 | 4.5〜12.0% | 最短翌日 |

| 南都銀行カードローン キャッシュクイック | ◯ | 10〜500万円 | 2.5〜14.9% | 最短翌日 |

| 広島銀行カードローン | ◯ | 10〜500万円 | 2.475〜13.475% | 3〜4営業日 |

| 伊予銀行カードローン SAFETY | × | 10~1,000万円 | 年1.9〜14.5% | 最短翌日 |

| 高知銀行カードローン | ◯ | 10~1,000万円 | 4.2~14.5% | 最短翌日 |

| 西日本シティ銀行カードローン NCB キャッシュエース | × | 10〜300万円 | 13.0〜14.95% | 最短翌日 |

地方銀行のカードローンはいずれも最大金利が14.95%以下となっており、メガバンクに比べて利息を抑えて借り入れできることから、返済の負担が軽くなる利点もあります。

利息額を抑えられる地方銀行のような低金利のカードローンなら、返済が家計の負担になることもありません。

なかでも、愛媛銀行ひめぎんクイックカードローンと北海道銀行カードローン「ラピッド」 は全国対応しているうえ、最短翌日に借り入れできます。

インターネット上で契約が完了するため来店不要となっており、店舗の営業区域内に居住していない人でも申し込みが可能です。

愛媛銀行 ひめぎんクイックカードローンはコンビニATMの利用手数料が無料

愛媛銀行のひめぎんクイックカードローンは、全国にあるセブン銀行やローソン銀行、E-netといったコンビニATMの利用手数料が無料になるのが特徴です。

一般的なカードローンではコンビニATMで借入金を受け取る際に110〜220円の利用手数料が発生するため、愛媛銀行のひめぎんクイックカードローンのほうが無駄なお金を抑えられます。

たった110〜220円と思う人もいるかもしれませんが、借り入れ回数が多くなるほど無駄に支払うお金が増えて家計を圧迫します。

1ヶ月あたりの支払い金額が増えて家計が苦しくなるほど夫に借り入れを怪しまれる可能性も高くなるため、手数料が発生しないカードローンを選んでおいたほうがよいでしょう。

もちろん、公式ホームページには専業主婦でも申し込める旨が記載されており、配偶者貸付を希望する人への融資にも前向きです。

お申込時の年齢が満20歳以上満65歳以下で、安定した収入のある方(専業主婦・パート・アルバイトの方を含みます)

さらに愛媛銀行のひめぎんクイックカードローンは地方銀行のなかでも珍しく、最大30日間の無利息期間サービスが適用されます。

コンビニATMの利用手数料だけではなく利息まで抑えられるのは、愛媛銀行のひめぎんクイックカードローンならではの魅力です。

| 審査時間 | 最短翌日 | 融資時間 | 最短翌日 |

|---|---|---|---|

| 金利 | 4.4~14.6% | 限度額 | 最大800万円 |

| 無利息期間 | 最大30日間 | 来店不要 | ◯ |

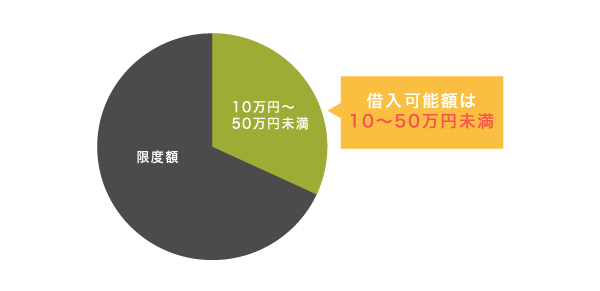

専業主婦でも借りれるカードローンの注意点!限度額は10万円〜50万円になる

専業主婦がカードローンに申し込んだ場合、限度額は10〜50万円未満に設定されるケースがほとんどになります。

働いていない専業主婦は一般的なサラリーマンと比べてどうしても使えるお金の範囲が限られており、返済能力が低いと判断されるからです。

万が一返済を続けられなくなったとしても、多重債務に陥らない程度の金額が限度額に設定されます。

そのため、例えば借入先として選んだ銀行カードローンが最大1,000万円まで融資できる旨を公表していても、専業主婦が限度額いっぱいまで借り入れするのは困難です。

実際に当サイトがカードローンで借り入れできた専業主婦1,000名を対象にアンケート調査を実施したところ、限度額が50万円未満だった旨の口コミがほとんどでした。

30代専業主婦

配偶者年収1,000万円以上で5〜10万円未満の融資を受けました。

借りたお金は、生活費のために利用しました。

20代専業主婦

配偶者年収200万円未満で30万円の融資に可決!

急な冠婚葬祭が重なり出費がすごかったので助かりました。

口コミでは、配偶者の年収が1,000万円以上あった場合でも契約者が専業主婦の場合は限度額が50万円以下になる旨が記載されていました。

つまり、専業主婦が高額融資を受けるためには自分で働いて収入を得る必要があるということです。

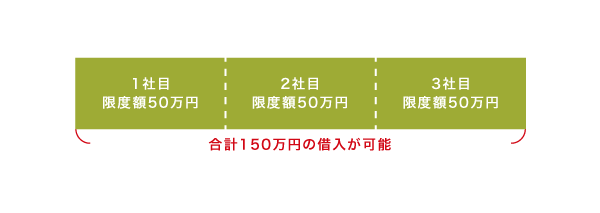

今から働き先を探したり時間を作ったりするのも困難なため、どうしても限度額が希望する金額に達しない場合は、複数社からの借り入れを検討するとよいでしょう。

例えば限度額が50万円でも、3社で契約すれば最大150万円のお金を借りられます。

ただし返済能力の低い専業主婦が複数社で契約するのは難易度が高いため、少しでも限度額を増やしたいなら学資保険の契約者貸付のような審査なしで借入できる方法を選ぶのが最適です。

学資保険の契約者貸付は解約返戻金を担保にお金を借りられる仕組みで、子供の名義で加入していても親権者であれば本人の同意なしで利用できます。

しかし借り入れしすぎると保障を受けられなくなるリスクがあるため、カードローンの審査に通らなくなった場合の最終手段として選択しましょう。

専業主婦が即日借入できない理由は銀行カードローンの審査が長いから

即日融資が可能なカードローンで今すぐお金を借りたいと思っている専業主婦もいるかもしれませんが、残念ながら今日中に借り入れすることはできません。

専業主婦でも借り入れできる銀行カードローンは審査時間が長く、最短でも翌日融資になるからです。

実際に消費者金融と銀行カードローンの審査時間や融資時間を比較しましたので、参考にしてください。

| カードローン | 審査時間 | 融資時間 |

|---|---|---|

| アイフル | 最短18分* | 最短18分* |

| SMBCモビット | 最短15分 | 最短15分 |

| プロミス | 最短3分審査(回答)* | 最短3分* |

| アコム | 最短20分*1 | 最短20分*1 |

| レイク | Webで最短15秒 | Webで最短25分融資も可能 |

| 楽天銀行スーパーローン | 最短即日 | 最短翌日 |

| PayPay銀行カードローン | 最短翌日 | 最短翌日 |

| イオン銀行カードローン | 最短翌日 | 最短翌日 |

| セブン銀行カードローン | 最短2〜4営業日 | 最短2〜4営業日 |

| SBI新生銀行カードローン | 最短当日 | 最短翌日 |

| 三井住友銀行カードローン | 最短翌営業日 | 最短1週間前後 |

| みずほ銀行カードローン | 最短3営業日 | 最短1週間前後 |

| 三菱UFJ銀行カードローン バンクイック | 最短3営業日 | 最短1週間前後 |

消費者金融は銀行カードローンと比べて審査時間がかなり短く、最短20分で借り入れすることもできます。

必要書類も少なく、免許証や保険証だけでお金を借りることも可能なため、専業主婦に最適です。

一方で銀行カードローンは1週間以上の待ち時間が発生するケースもあり、今すぐに借り入れするのは困難です。

以前までは銀行カードローンも即日融資に対応していましたが、2018年を境に審査時間が長くなりました。

注釈

※1お申込み時間や審査状況によりご希望に添えない場合があります。

銀行カードローンは警察庁データベースへの照合により即日融資を停止

銀行カードローンは企業が反社会的勢力による被害を防止するための指針に基づき、2018年1月に即日融資のサービスを停止しました。

企業が反社会的勢力による被害を防止するための指針によって審査で新たに警察庁データベースへの照合作業が必要になり、時間がかかるようになったからです。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

警察庁データベースへの照合システムはレスポンスが遅いため最短でも1日以上の待ち時間が発生し、審査がその日のうちに終了しません。

しかし、今のところ即日融資を停止したのは銀行カードローンのみです。

消費者金融は銀行カードローンのような警察庁データベースへの照合作業を導入していないので、即日融資が可能です。

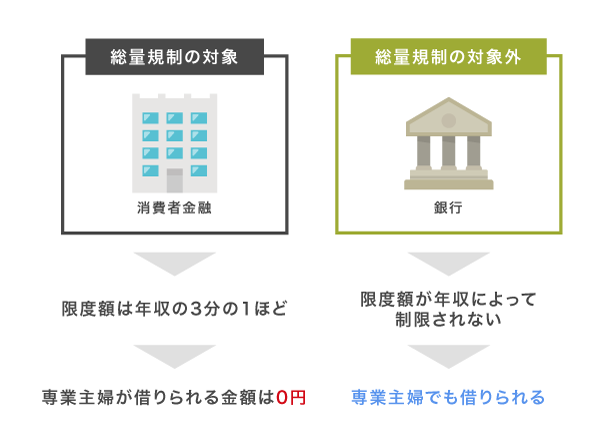

即日融資が可能な消費者金融は総量規制により専業主婦が借り入れできない

消費者金融は即日融資に対応しているため急いでいる人に最適ですが、残念ながら専業主婦は貸付対象外になるケースがほとんどです。

個人が消費者金融から借り入れできる金額は、貸金業法の総量規制によって年収の3分の1までに制限されています。

働いていない専業主婦は年収の3分の1が0円となるため、総量規制の対象となる消費者金融では借り入れできません。

借入残高が年収の3分の1を超えている者については、新規の貸付けを停止 (直ちに年収の3分の1までの返済を求めるものではない)

引用元:貸金業法改正等の概要-首相官邸

一方で銀行カードローンは、総量規制対象外となるので、自己収入なしでも借り入れが可能になります。

消費者金融と違って配偶者貸付に対応しているのも、銀行カードローンで専業主婦がお金を借りられる理由のひとつです。

ただし、消費者金融でも一部では配偶者貸付に対応しているため、専業主婦でもキャッシングできる法的な抜け道はあります。

専業主婦でも借りられる唯一の消費者金融はベルーナノーティス

前述で専業主婦は消費者金融から借り入れできないといいましたが、唯一専業主婦への貸付に対応している消費者金融がベルーナノーティスになります。

消費者金融ごとに配偶者貸付の有無を調査した結果は、以下のとおりです。

| 消費者金融 | 主婦への貸付 | 配偶者貸付 |

|---|---|---|

| ベルーナノーティス | 可能 | 対応 |

| アイフル | 可能 | 非対応 |

| SMBCモビット | 可能* | 非対応 |

| プロミス | 可能 | 非対応 |

| アコム*1 | 可能 | 非対応 |

| レイク | 可能 | 非対応 |

注釈

※フリーターや主婦の方でも、パート、アルバイトによる安定した収入がある場合はお申込み可能です。

ベルーナノーティスは主婦向けの大手通販サイトであるベルーナと同じ系列会社のため、メインターゲット層がキャッシングも利用しやすいよう、配偶者貸付を取り入れています。

専業主婦の方でもお借入れは可能です。ベルーナノーティスでは総量規制の例外貸付である配偶者貸付を実施しています。

ただしベルーナノーティスで配偶者貸付を利用する場合は、一般的な消費者金融と違い、以下のような書類の提出が必要です。

- 婚姻関係の証明書(住民票)

- 本人確認書類(運転免許証など)

- 夫の同意書

これらの書類を用意すれば、専業主婦でも消費者金融のベルーナノーティスからお金を借りられます。

配偶者の同意書なしで借りられる銀行カードローンがおすすめですが、消費者金融を利用したいのならベルーナノーティスを頼るのがいいでしょう。

注釈

※1ご本人に安定した収入のある主婦

※1専業主婦不可

アイフルは50万円以下なら収入証明書不要!主婦借り入れの強い味方

アイフルは主婦やパート、アルバイトなどの女性へ積極的に融資を実施しています。

借り入れ額が50万円以下なら収入証明書不要でキャッシングできるため、パート勤務初日でも審査通過が可能です。

Webで申し込むと最短18分で審査結果が表示され、そのまま即日融資を受けられます。*

さらにWebで申し込むと郵送物や職場への電話連絡をなしにできるため、夫や他人バレを防ぐことも可能です。

利用者のプライバシー守ることに力を入れており、申し込みや借り入れをしても夫や家族に直接連絡がいくことはありません。

| 審査時間 | 最短18分* | 融資時間 | 最短18分* |

|---|---|---|---|

| 金利 | 3.0~18.0% | 限度額 | 1~800万円 |

| 郵送物なし | ◯ | 電話連絡なし | ◯ |

| Web完結 | ◯ | バレない | ◯ |

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

SMBCモビットはWEB完結申込で電話連絡なしも可能!夫にバレづらい

SMBCモビットは、WEBで申し込むと勤務先への電話連絡をなしにしてもらえます。

パート先や夫の勤務先へ連絡されることは一切ありませんので、主婦でもこっそり借り入れすることが可能です。*

さらにCCCグループと業務提携したSMBCグループの傘下となるSMBCモビットならではの特徴として、利息を200円返済するごとにVポイントが1ポイント貯まる点が挙げられます。

貯まったVポイントは1ポイントあたり1円相当で買い物に使え、家計の足しにも繋がります。

SMBCモビットは、内緒でお金を借りながら家計の補填もできるのが他社と異なる魅力です。

| 審査時間 | 最短15分 | 融資時間 | 最短15分 |

|---|---|---|---|

| 金利 | 3.0~18.0% | 限度額 | 1~800万円 |

| 郵送物なし | ◯ | 電話連絡なし | WEB完結申し込みで電話連絡なし |

| Web完結 | ◯ | バレない | ◯ |

注釈

※フリーターや主婦の方でも、パート、アルバイトによる安定した収入がある場合はお申込み可能です。

プロミスはレディースキャッシングで主婦でも借入しやすい環境を整備

プロミスはカードローンサービスの一環としてレディースキャッシングを提供しており、女性専用ダイヤルを設けて主婦でも借り入れしやすい環境を整備しています。

女性専用ダイヤルはオペレーターが女性のみとなっているため、初めてキャッシングする主婦でも相談しやすい利点があります。

さらにLINEで友達登録するとトーク内で個別の相談に乗ってもらえ、他社よりも女性に向けたサポート体制が万全です。

もちろん即日融資にも対応しており、Webで申し込むと最短3分でお金を借りられます。*

Web申し込み後にアプリをインストールすれば自宅にいながら振込融資で借り入れすることも可能なので、ローンカードを見られて夫にバレる心配もありません。

| 審査時間 | 最短3分審査(回答)* | 融資時間 | 最短3分* |

|---|---|---|---|

| 金利 | 4.5〜17.8% | 限度額 | 1~500万円 |

| 郵送物なし | ◯ | 電話連絡なし | 原則電話による在籍確認なし |

| Web完結 | ◯ | バレない | ◯ |

注釈

※ロゴ変更前(2023年9月29日前)

※お申込み時間や審査によりご希望に添えない場合がございます。

アコムは主婦やパートといった女性へ積極的に融資を実施している

アコムは、消費者金融のなかでも主婦やパートといった収入が少ない女性への融資に前向きな印象があります。*1

アコムは銀行や信販会社といった金融機関の信用保証業務も手掛けており、幅広い顧客データを集めた経験を活かして収入が少ない人の返済能力を見極めているからです。

一般的なカードローンでは収入が少ないだけで融資を断られるケースもありますが、アコムなら審査で前向きに対応してもらえます。

さらに主婦やパートといった女性でもお金を借りやすいよう、以下のようなバレないサービスに対応しています。

- 夫へ直接連絡をしない

- 原則、在籍確認なし*2

- 原則郵送物なし

- カードレスで借り入れ可能

夫や勤務先へ連絡されることは一切なく、主婦やパートでも周囲へバレずにお金を借りることが可能です。

Webで申し込めば最短20分融資も可能なので、今すぐお金を借りたい女性はアコムを選んではいかがでしょうか。

| 審査時間 | 最短20分*3 | 融資時間 | 最短20分*3 |

|---|---|---|---|

| 金利 | 3.0~18.0% | 限度額 | 1万円~800万円 |

| 原則郵送物なし | ◯ | 電話連絡なし | 原則、在籍確認なし |

| Web完結 | ◯ | バレない | ◯ |

注釈

※1ご本人に安定した収入のある主婦

※1専業主婦不可

※2電話での確認はせずに書面やご申告内容での確認を実施

※3お申込の状況によってはご希望にそえない場合がございます。

無職の専業主婦でも借りられるカードローンで審査が甘いところはない

上述で無職の専業主婦でも借りられるカードローンを紹介しましたが、決して審査が甘いわけではありませんので覚えておきましょう。

カードローン会社は貸金業法や銀行法といった法律に基づいて審査で返済能力を確認しており、多重債務になる可能性が低い人へ融資を実施しています。

返済能力を超える貸付を実施すると、金融庁から業務改善命令や業務停止命令といったペナルティが課せられるリスクがあるからです。

実際に銀行カードローンは2016年に過剰貸付を指摘されて以来、金融庁からの監視のもと、与信審査を厳格化しています。

金融庁は、銀行カードローンの業務運営の詳細な実態把握を進めるとともに、融資審査の厳格化等、業務運営の適正化をスピード感を持って推進するため、2017年9月以降、残高の多い先を中心とする12行を対象に検査を実施(残高全体の約6割をカバー)。

つまり、配偶者貸付に対応しているからといって、誰でも審査に通過できるわけではないということです。

専業主婦のような無職がお金を借りるのなら、収入を増やしたり他社借り入れの返済を進めたりして信用度の回復に努めたほうがよいでしょう。

以前までは他社借り入れがある専業主婦でもカードローンで難なくお金を借りられましたが、現在は信用度が低いと借り入れが難しい実情があります。

貸金業法改正後は2社以上からの借り入れがあると契約が困難になった

2006年以前までは、他社借り入れがある専業主婦でも消費者金融や銀行カードローンで自由にお金を借りられました。

しかし2006年と2010年に貸金業法が改正されて以降、過剰貸付が禁止されたことによって審査が厳格化され、2社以上の他社借り入れがある専業主婦は契約が困難になりました。

契約が困難になるのは消費者金融だけではなく、配偶者貸付に対応している銀行カードローンも同様です。

銀行カードローンは銀行法に基づいて運営しているものの、貸金業法に倣って審査基準を自主規制しています。

貸金業法の基準を意識した年収証明書の取得基準

貸金業法の総量規制の趣旨を踏まえた極度設定(当該規制との差分説明)

そのため、すでに2社以上からお金を借りている専業主婦が新たなカードローンで契約したい場合は、少しでも返済を進めてから申し込むのが最適です。

返済を続ける意思が審査担当者に伝わるため、多少の他社借り入れがあっても融通を利かせてもらえるケースがあります。

ただし他社借り入れや年収の有無に関係なく誰でも借り入れできるカードローンだった場合は、法律が度外視されている可能性が高いため、利用しないほうがよいでしょう。

絶対に借りられるカードローンは違法業者だから利用しないのが最適

上述したように、正規のカードローン会社は貸金業法や銀行法に基づく与信審査を実施したうえで貸付の可否を決定しており、絶対に借り入れできるとは限りません。

絶対に借りられる旨をインターネットやSNSで公表しているカードローンは、違法業者の可能性が高いので、利用しないのが最適です。

違法業者で一度でもお金を借りてしまうと、法外な利息を請求されたり過度な取り立てをされたりといったトラブルに巻き込まれます。

違法業者の手口については、政府広報オンラインでも注意喚起されています。

安易に利用すると、法外な高金利での貸付けやしつこい取り立てなどの被害に遭う危険があります。

そのためカードローンの審査に落ちたとしても、甘い言葉に惑わされず、利用しないことを徹底しましょう。

審査に通りやすいのはクレジットヒストリーを積んだクレジットカード?

結論から言うと、クレジットヒストリーを積んだクレジットカードでも、専業主婦はキャッシングの審査に通過できません。

クレジットヒストリーとは、クレジットカードやローンの利用履歴のことです。

一般的なクレジットカードでは、ショッピングで利用して支払いを滞りなく続けることで信用度が上がり、サラリーマンであればキャッシングの審査で優遇されるケースがあります。

しかしクレジットカード会社は配偶者貸付に対応していないことから、自分で収入を得ていない専業主婦は、クレジットヒストリーを積んでも貸付対象外になります。

そのため、専業主婦が審査に通過してお金を借りたいのなら、他社借り入れの件数を減らしたり収入を得たりしてから配偶者貸付が可能なカードローンに申し込んだほうがよいでしょう。

審査落ちになったら最低でも6ヶ月は空けてから申し込むのが最適

すでにカードローンで審査落ちになった専業主婦は、最低でも6ヶ月は空けてから別の借入先で申し込むのが最適です。

カードローンに申し込んだ際の情報は、日本信用情報機構(JICC)や指定信用情報機関(CIC)で保管されている信用情報に6ヶ月間も記録されます。

| 概要 | 主な情報項目 | 保有期間 |

|---|---|---|

| 申込情報 | 氏名、生年月日、商品名、契約予定額、照会会社名等 | 6ヶ月間 |

| クレジット情報 | 氏名、生年月日、商品目、契約日、契約の種類、契約額等 | 5年以内 |

| 利用記録 | 利用日、利用目的、利用会社名等 | 6ヶ月間 |

カードローン会社は審査の際に信用情報を確認してローンの利用状況を確認しており、他社で融資を断られた旨がわかると印象が悪くなることは避けられません。

審査に落ちた旨が明記されるわけではないものの、上記のうち申込情報だけが記録された状態になるため、カードローン会社側にバレてしまいます。

しかし、保有期間が切れる6ヶ月後であれば申込情報が信用情報から削除され、審査に落ちた事実をカードローン会社側が確認する手段はなくなります。

そのため、審査に落ちたからといって焦って別のカードローンに申し込むよりも、時間を空けたほうがよいでしょう。

専業主婦は旦那に内緒で借りれる?本人名義で契約できるからバレない

専業主婦は、銀行カードローンであれば旦那にも内緒でお金を借りられます。

銀行カードローンに適用される銀行法では年収による貸付条件の縛りがなく、働いていない専業主婦でも自分名義で契約できるからです。

配偶者貸付であっても契約するのは専業主婦本人となるため、夫の同席やサインも不要になります。

さらに自分名義の契約であれば個人情報保護法の適用範囲となり、契約者本人以外の第三者へローンに関する内容を伝えらえる心配もありません。

もちろん配偶者に直接連絡されることもなく、専業主婦でも夫や家族へバレずにお金を借りることが可能です。

旦那が働いている会社に在籍確認の電話連絡をされることは一切ない

銀行カードローンは本人名義の借り入れになるので、夫の勤務先に在籍確認の電話は一切ありません。

専業主婦が銀行カードローンに申し込むときの職業は、専業主婦になります。

実際に申し込んでみるとわかりますが、専業主婦を選択すると勤務先の情報を記入する欄が自動的に隠れるようになっています。

つまり、配偶者の勤務先情報を入力しなくてもカードローンの申し込みができるということです。

旦那の勤務先情報を提出しないので、銀行から在籍確認の電話連絡をする手段がありません。

ただし、カードローンによっては自宅に在籍確認の電話をされるケースがあります。

そもそも在籍確認なしが可能?自宅に電話してもらえるケースも多い

専業主婦がカードローンに申し込んだ場合、そもそも在籍確認なしになるケースがほとんどです。

夫や自分の勤務先へ連絡されない代わりに、自宅への電話で代替えとしてもらえます。

ただし義父母と同居している人は、自宅の固定電話へ連絡されることで、借り入れを怪しまれる可能性があります。

身内のトラブルに繋がってしまうリスクがあるため、あらかじめ在籍確認なしのカードローンを選択しておいたほうがよいでしょう。

夫の年収は自己申告制でも虚偽の申請をすると強制解約になる

銀行カードローンの申し込みに必要な配偶者収入は、妻の自己申告になります。

配偶者の本人確認書類を提出したり個人情報を入力したりするわけではないため、銀行から夫へ連絡されることはありません。

しかし、夫へ確認されないからといって虚偽の年収を申告すると、カードローン会社側へバレた場合に強制解約や一括返済といったペナルティが課せられる可能性があります。

上述したように専業主婦が借り入れする場合の限度額は10〜50万円に設定されるため、たとえ夫の収入を1,000万円以上で申告しても借り入れできる金額は増えない実情があります。

リスクを冒しても得にならないため、正直に申告するのが最適です。

その他に、配偶者貸付に対応しているカードローンであっても、借り入れ希望金額が多すぎると収入証明書の提出を求められる難点があります。

夫の収入証明書を用意できない人は、「収入証明書不要のカードローンで融資を受ける方法!給料明細なしで借りれるのはどれ?」で回避する方法を解説していますので参考にしてください。

カードローンを利用して周囲に借り入れがバレる原因としては、在籍確認の他にも自宅に届く郵送物が挙げられます。

郵送物でバレる可能性は極めて低い!夫が開封しない限り気付かれない

カードローンを利用すると、ローンカードや契約書といった郵送物が自宅に届きます。

封筒に送り主名として銀行名が記載されるものの、カードローンに申し込んだ旨は同封の書類を見ないとわからないため、夫が開封しない限りバレません。

銀行名を見られるとバレないか心配な人もいるかもしれませんが、新しく口座を開設した旨を伝えておけば怪しまれないでしょう。

それでも金融機関名を見られたくない場合は、郵送物なしの消費者金融を選ぶのもひとつの手段です。

消費者金融はカードレスに対応しているうえ、契約書類もスマホでダウンロードできるため、自宅に届く郵送物を回避できます。

ローンカードや契約書が手元に欲しい場合であっても、送り主名をダミーの会社名へ変更してもらえ、バレない対策は万全です。

| 消費者金融 | ダミーの会社名 |

|---|---|

| アイフル | AIセンターまたは個人名 |

| プロミス | 事務センター |

| アコム | ACサービスセンター |

| SMBCモビット | MCセンター |

ただし、いずれも働いていない専業主婦は対象外になりますので、パートの勤務先が決まってから申し込むのが最適です。

上記のような郵送物に関する希望を叶えてもらえる消費者金融であっても、支払いが遅れると自宅にハガキが届いてバレる可能性があります。

延滞すると督促状のハガキなどで夫バレする可能性が高くなる

カードローンの返済で延滞や滞納が続くと、封筒とは別途で督促状のハガキが自宅に届きます。

督促状のハガキは封筒と違って開封しやすいことから、夫に内容を見られてバレる可能性が高くなります。

督促状のハガキを開くとカードローン名や返済期日などが明記されており、夫に見られた場合、借り入れがバレることは避けられません。

そのため、専業主婦がバレずにカードローンを利用したいのなら、完済まで滞りなく返済を続けることが大切です。

ローンカードは怪しまれる原因になるから財布の中を見せないのが最適

専業主婦が夫に内緒でお金を借りるためには、財布の中を安易に見せないことも大切です。

銀行カードローンのローンカードは商品名がはっきり記載されており、夫に見られると借り入れがバレてしまいます。

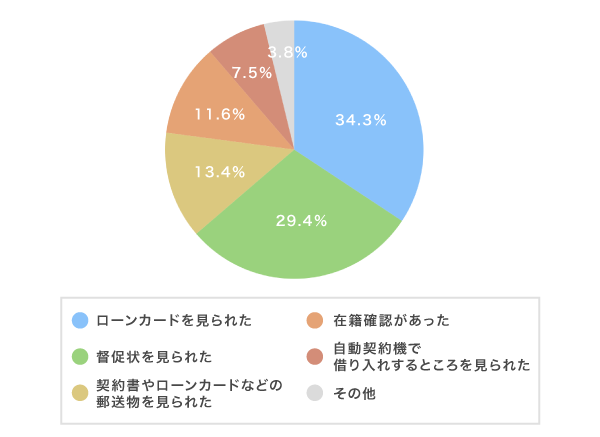

実際に当サイトで専業主婦1,000名を対象に実施したアンケートでも、夫に借り入れがバレた原因として最も多かったのがローンカードを見られたことでした。

| 夫に借入がバレた原因 | 回答数(%) |

|---|---|

| ローンカードを見られた | 34.3% |

| 督促状を見られた | 29.4% |

| 契約書やローンカードなどの郵送物を見られた | 13.4% |

| 在籍確認があった | 11.6% |

| 自動契約機で借り入れするところを見られた | 7.5% |

| その他 | 3.8% |

当サイトのアンケートは、第3者調査機関の情報を元に作成されています。

コンテンツの根拠(2024年)はこちら

コンテンツの根拠(2025年)はこちら

カードレスにも対応しておらず、ローンカードの発行も避けられないため、契約後は財布を放置せずに手元に置いておいたほうがよいでしょう。

財布を夫に見られる可能性がある場合は、お金を借りるアプリを利用するのもひとつの手段です。

お金を借りるアプリはカードローン会社が提供するキャッシングサービスで、借り入れがスマホで完結するため、ローンカードを見られる心配がありません。

ただし、アプリを利用する場合であっても、専業主婦がお金を借りる場合は夫の同意書が必要になる難点があります。

夫の同意書を求められたらサインしてもらう必要があるのでバレる

専業主婦が配偶者貸付を利用してカードローンでお金を借りる場合、基本的に夫の同意書が必要です。

同意書にはカードローン名やキャッシングに関する内容が明記されているため、夫にサインしてもらう際にバレてしまいます。

専業主婦が自ら夫のサインと押印をした場合でも真偽は問われませんが、自己申告の年収と同様、カードローン会社側にバレた場合は強制解約となります。

そのため、専業主婦がバレずにお金を借りたいのなら、配偶者貸付を利用せずに自分名義でカードローンを契約したほうがよいでしょう。

1日でもパートで働いていれば、まだ収入を得ていない状態であっても、自分名義でカードローンを契約できます。

フリーランスの専業主婦なら返済能力があるから消費者金融で借りられる

上述で専業主婦は消費者金融からの借り入れが難しいといいましたが、フリーランスであればお金を借りられます。

ブログやネットショップ運営といった副業で自己収入を得ている主婦は、安定した収入があると判断されるからです。

毎月2〜3万円程度でも安定した稼ぎがあれば、主婦でも消費者金融を利用してお金を借りられます。

もちろん、夫の扶養内で稼いでいる場合でも問題ありません。

消費者金融はパートやアルバイト収入でも申し込めることから、たとえ低収入のフリーランスであっても貸付対象になります。

専業主婦がお金を借りるならネット銀行系のカードローン

専業主婦で借り入れをするなら、夫に内緒で借りられるネット銀行系のカードローンがおすすめです。

専業主婦が貸付対象になるネット銀行系カードローン

- PayPay銀行カードローン

- イオン銀行カードローン

- セブン銀行カードローン

ネット銀行系のカードローンは、三井住友銀行や三菱UFJ銀行、みずほ銀行といったメガバンクと違って専業主婦への貸付に前向きな印象があります。

さらに申し込みから借り入れまでWeb完結で来店不要なことから、夫へバレずにお金を借りることも可能です。

ただしネット銀行を含む銀行カードローンは即日融資に対応していないため、借り入れを急いでいる人には向いていません。

今すぐお金を借りたいのなら、パートなどの勤務先が決まった状態で消費者金融に申し込むのが最適です。

あなたの都合に合わせたお金を借りる方法で、有意義なキャッシングライフを送りましょう。

条件を指定して検索ボタンをクリックしてください。(複数可)

貸付条件

レイクの貸付条件

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 365日無利息 |

|

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |