アプリで金銭取引が可能になったことによってお金借りるアプリを提供する金融機関が増え、現在では60種類以上にものぼります。

上記のような少額融資アプリは、金融機関の店頭窓口や自動契約機へ出向くことなく自宅でお金を借りられます。

お金を借りる時にスマホひとつで申し込みから借入まで完結するうえに即日融資も可能なため、今すぐこっそり借りたい人に最適です。

特に、消費者金融が提供するお金借りるアプリをは最短30分以内の融資に対応しているため、今すぐ現金を受け取れます。

もちろん、1万円〜3万円程度の少しだけお金を借りることも可能です。

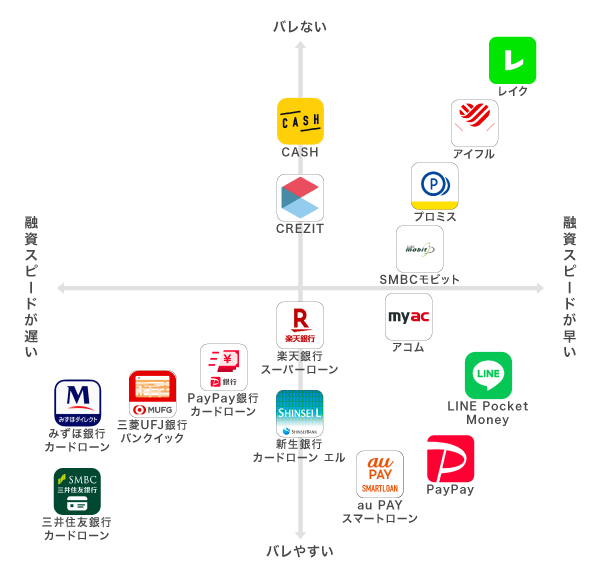

ただし、お金借りるアプリによっては融資を受けるまでの時間が長引いたり、借り入れがバレたりする可能性があります。

この記事でわかること

- お金借りるアプリを利用するなら即日融資が可能な消費者金融が最適

- アコムのmy acはスマホひとつで書類提出が完了する

- レイクのレイクアプリはWebで最短25分融資も可能*

- アイフルのAIアプリは電話連絡や郵送物を回避できるからこっそり借りられる

- プロミスのアプリローンは金利4.5%〜17.8%で他社よりもお得

- SMBCモビットの公式アプリは借り入れ状況や返済日が一目でわかる

この記事では、おすすめのお金借りるアプリやスマホで少額融資を受ける方法を紹介していきますので、ぜひ参考にしてください。

今すぐにあなたに最適なお金を借りるアプリが知りたい人は、以下のツールを利用すると質問に答えるだけで借入先が見つかります。

診断

あなたに最適なお金を借りるアプリは?

重視するのは?

不安なのはどれ?

診断結果

アコムのmy acは新規顧客への融資に前向き!

アコムは1ヶ月あたりの新規契約数が3万件を超えており、消費者金融のなかで最も融資に前向きな印象があります。

Web申し込み後にアプリを新ストールすると、最短20分でお金を借りることが可能です。

| 金利 | 3.0%~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 審査時間 | 最短20分*1 |

\ Webで最短20分融資!融資に前向きなアコム /

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

診断結果

アイフルのAIアプリなら勤務先への電話連絡を回避できる

アイフルのAIアプリは顧客が内緒で借り入れできるよう配慮しており、申し込んでも勤務先へ在籍確認の電話連絡が実施されません。

アプリ内にオペレーターとのチャット機能が備わっているおり、初心者でも疑問点を解消しながらお金を借りられるのが魅力です。

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短18分 |

\ 会社連絡なし!バレずに借りられるアイフル /

貸付条件

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |

※お申込み時間や審査状況によりご希望に添えない場合があります。

診断結果

SMBCモビットの公式アプリなら返済にVポイントを使える

SMBCモビットは、日常生活で貯めたVポイントを返済に利用できます。

さらにWeb申し込みなら最短15分で借り入れできるため、審査が早いのも嬉しいポイントです。

| 金利 | 3.0~18.0% |

|---|---|

| 限度額 | 1~800万円 |

| 審査時間 | 最短15分 |

\ Vポイントで返済の負担を減らせるSMBCモビット /

診断結果

レイクのレイクアプリなら最大365日間の無利息期間が適用される

レイクのレイクアプリは、50万円以上の契約なら最大365日間の無利息期間が適用されます。

50万円未満の契約でも最大60日間の無利息期間となっており、平均30日間の他社と比べて2倍の日数が適用されるのが特徴です。

| 金利 | 4.5~18.0% |

|---|---|

| 限度額 | 1~500万円 |

| 審査時間 | Webで最短15秒 |

\ アプリで最大365日間も無利息のレイク! /

貸付条件

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。) |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間、回数 | 最長10年、最大120回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。) |

| 担保、保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 満20歳~70歳。安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(11)第01024号 日本貸金業協会会員第000003号 |

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 365日無利息 |

|

診断結果

プロミスのアプリローンは最大金利が17.8%で他社より低い

プロミスのアプリローンは金利4.5%〜17.8%に設定されており、3.0%〜18.0%の他社と比べて低くなっています。

利息制限法で定められた上限金利の20.0%より2.2%も低いため、利息を少しでも抑えたい人に最適です。

| 金利 | 4.5〜17.8% |

|---|---|

| 限度額 | 1〜500万円 |

| 審査時間 | 最短3分審査(回答) |

\ プロミスは金利が4.5%〜17.8%! /

診断結果

dスマホローンアプリは借入金をd払いにチャージできる

dスマホローンアプリは、借りたお金をd払い残高へ直接チャージしてキャッシュレス決済できる利点があります。

ドコモユーザーなら最大3.0%の金利優遇も受けられるため、今すぐ低金利で借り入れしたい人にも最適です。

| 金利 | 0.9〜17.9% |

|---|---|

| 限度額 | 1〜300万円 |

| 審査時間 | 最短即日 |

お金借りるアプリは、スマホを操作するだけで手軽にキャッシングできることから、予定していた金額よりも借りすぎて多重債務に陥りやすいデメリットもあります。

アプリでお金を借りる前に、以下の返済シミュレーションを利用して返済金額や返済期間を把握しておきましょう。

借入希望額と返済期間から毎月の返済金額を算出します。

| 借入希望額 |

万円

|

|---|---|

| 返済期間 |

ヶ月

|

| 年率 |

%

|

借入希望額と毎月の返済金額から返済期間を算出します。

| 借入希望額 |

万円

|

|---|---|

| 毎月の返済金額 |

万円

|

| 年率 |

%

|

毎月の返済金額と返済期間から借入可能額を算出します。

| 毎月の返済金額 |

万円

|

|---|---|

| 返済期間 |

ヶ月

|

| 年率 |

%

|

キャッシングアプリは、iPhoneとAndroidのどちらでもインストールできます。

- お金借りるアプリ14選!スマホで即日に少額融資を受けるなら消費者金融がおすすめ

- アコムが展開するmy acなら書類提出もスマホひとつで完了する

- レイクのレイクアプリはとにかく早い!最短25分で借り入れ可能

- アイフルのAIアプリは電話連絡や郵送物を回避できるからバレずに借りたい人向け

- プロミスのアプリローンは低金利で借りられるから利息を抑えられる

- SMBCモビット公式スマホアプリは借り入れ可能金額や利用状況が一目でわかる

- dスマホローンは借りたお金をd払い残高としてすぐに使える

- ORIX MONEY PERSONAL LOANは24時間いつでもアプリで即時振込サービスが使える

- au PAY スマートローンはau IDを持っている人が利用できる

- J.Score(ジェイスコア)は生活習慣次第で審査に通過しやすくなる

- アローの書類審査専用アプリならWEB完結で郵送物なしも可能

- サクッとちょいカリは初回申し込みなら最大5万円まで即日振り込み

- エース株式会社は公式アプリC-ACEで電子契約すると短期間で融資が可能

- プランネルは審査専用アプリを利用すれば郵送による手続きが不要

- CREZIT(クレジット)は少しだけ借りたい人向け!10万円まで利息0円

- 急いでいる人向け!セブン銀行ATMを利用するとすぐに借入金を受け取れる

- iPhoneやAndroidにも対応しているうえにアイコンのデザインもバレにくい

- 少額融資が可能なキャッシュレス決済アプリ4選!ホーム画面で借入できる

- スマホで銀行からお金借りれるアプリ14選!Web完結に対応した借入先を選ぼう

- 楽天銀行スーパーローンはメガバンクよりも新規顧客への融資に積極的

- みんなの銀行 Loanはスワイプするだけで借り入れできる新しいアプリ

- 西日本シティ銀行のNCBアプリ カードローンは電子契約で紙の書面がない

- 愛媛銀行のひめぎんアプリカードローンは申込と口座開設を同時にできる

- セブン銀行カードローンはMyセブン銀行アプリを利用してATMで借入できる

- PayPay銀行カードローンはローンアプリで申込から借入まで手続きできる

- 三菱UFJ銀行カードローン バンクイックは公式アプリで増額申請も可能

- 三井住友銀行カードローンは口座開設なしでも専用アプリで申し込める

- みずほ銀行カードローンはみずほダイレクトアプリでいつでも借入できる

- 住信SBIネット銀行カードローンは契約後にスマホアプリで1万円から借りれる

- 横浜銀行のはまぎん365(サンロクゴ)アプリは審査が最短当日に完了する

- UI銀行のUI Plan(スマホローン)はアプリで最短翌日に借入を開始できる

- 千葉銀行のちばぎんアプリは認証番号の入力で20万円以上の取引が可能

- りそな銀行のりそなグループアプリは最短3分で申し込みが完了する

- クレジットカード会社のお金借りるアプリ4選!審査なしで現金が手に入る

- 審査なしで使える買取アプリ5選!学生や無職の人も不要品を売却できる

- 今すぐ買いたい人に最適な後払いアプリ6選!現金がなくても購入が可能

- 少額融資アプリの審査基準は?1万円でも継続した収入があれば借入が可能

- お金を借りるアプリの利点は?来店不要でバレずに融資を受けられること

- お金借りるアプリを利用する注意点!無審査のキャッシングアプリは違法

お金借りるアプリ14選!スマホで即日に少額融資を受けるなら消費者金融がおすすめ

AndroidやiPhoneといったスマホで少額融資が可能なお金借りるアプリは、以下のとおりです。

お金を借りるアプリを選ぶなら、上記のなかでも即日融資に対応している消費者金融を利用しましょう。

消費者金融のスマホアプリは融資スピードが金融業界の中で最も早く、最短30分以内で借入金を受け取れます。

銀行カードローンはあいちフィナンシャルグループのような新しい金融機関でも即日融資に対応しておらず、スマホアプリをインストールしても借り入れできるのは最短2〜10日後となります。

dスマホローンやLINEポケットマネーといった借入金をデジタル通貨で受け取れるアプリは最短即日融資も可能なものの、消費者金融より早く借り入れすることはできません。

その点、消費者金融はその日のうちに借り入れできるうえに担保や連帯保証人もなしで契約できるためスマホひとつで借りたい人にぴったりです。

担保や連帯保証人なしで即日融資を受けられる旨については、プロミスの公式ホームページにも記載されています。

カードがなくても、アプリで即日お借入!

担保・保証人 不要引用元: プロミス公式HP

ただし、スマホアプリをインストールするだけでは融資を受けることはできません。

勘違いしている人も多いと思いますが、アプリでお金を借りるにはインストールする前に契約する必要があります。

即日融資で今すぐにお金借りるためにも、必ずWebで申し込んでからアプリをインストールして連動させましょう。

消費者金融は担保や連帯保証人が不要なだけでなく自宅に届く郵送物や勤務先への電話連絡を回避できるサービスも展開しており、バレずに借りられる面でも優れています。

管理人は様々な金融機関のスマホアプリを利用しましたが、融資スピードやプライバシー遵守の観点から見て消費者金融の右に出るものはありません。

実際にスマホアプリでお金を借りて、調査した結果を表にまとめましたので参考にしてください。

| お金借りるアプリ | アコム | レイク | アイフル | プロミス | SMBCモビット | dスマホローン | ORIX MONEY PERSONAL LOAN |

au PAY スマートローン |

J.Score | アロー | サクッと ちょいカリ |

エース 株式会社 |

プランネル | CREZIT | LINE ポケットマネー |

メルペイ スマートマネー |

ファミペイローン | 楽天銀行 スーパーローン |

みんなの銀行 Loan |

西日本シティ銀行 NCBアプリ カードローン |

愛媛銀行 ひめぎんアプリ カードローン |

セブン銀行 カードローン |

PayPay銀行 カードローン |

三菱UFJ銀行 カードローン バンクイック |

三井住友銀行 カードローン |

みずほ銀行 カードローン |

住信SBIネット 銀行カードローン |

横浜銀行 カードローン |

UI Plan (スマホローン) |

千葉銀行 カードローン |

りそな銀行 カードローン |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| アプリ名 | my ac | レイクアプリ | AIアプリ | アプリローン | SMBCモビット 公式アプリ |

dスマホローン アプリ |

ORIX MONEY | au PAY スマートローン 公式アプリ |

J.Score 公式アプリ |

書類審査 専用アプリ |

ー | C-ACE | 審査専用アプリ | ー | LINE | メルカリ | ファミマのアプリ 「ファミペイ」 |

楽天銀行 | みんなの銀行 公式アプリ |

西日本シティ銀行 アプリ |

ひめぎんアプリ | Myセブン銀行 | PayPay銀行 ローンアプリ |

バンクイック アプリ |

三井住友銀行 カードローン アプリ |

みずほ ダイレクトアプリ |

住信SBI ネット銀行アプリ |

はまぎん365 (サンロクゴ) |

UI銀行アプリ | ちばぎんアプリ | りそな グループアプリ |

| 審査時間 | 最短20分 | 最短15秒 | 最短18分 | 最短3分審査 (回答)* |

最短15分 | 最短即日※3 | 最短60分 | 最短30分 | 最短30分 | 最短45分 | 最短10分 | 最短1〜3日前後 | 最短2日 | 最短即日 | 最短30分 | 最短即日 | 最短即日 | 最短当日 | 最短翌日 | 最短4日 | 最短2営業日 | 最短翌日 | 最短当日 | 最短即日 | 最短当日 | 最短3営業日 | 最短数日 | 最短当日 | 最短翌日 | 最短翌営業日 | 最短1週間 |

| 融資時間 | 最短20分※1 | 最短25分※5 | 最短18分* | 最短3分* | 最短15分 | 最短即日※2 | 最短即日 | 最短即日* | 最短即日 | 最短即日 | 最短即日 | 最短3日 〜10日前後 |

最短2日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短翌日 | 最短翌日 | 最短4日 | 最短1週間 | 最短翌日 | 最短翌日 | 最短翌日 | 最短当日審査回答 | 最短1週間 | 最短数日 | 最短当日 | 最短翌日 | 最短3営業日前後 | 最短1週間 〜2週間 |

| 金利 | 3.0%~18.0% | 4.5%~18.0% | 3.0%~18.0% | 4.5%〜17.8% | 3.0%~18.0% | 年率0.9%〜 17.9%* |

2.9%~17.8% | 2.9%〜18.0% | 0.8%〜15.0% | 15.0%~19.94% | 18.0%〜20.0% | 7.0%〜20.0% | 4.5%~18.0% | 0.0%〜15.0% | 3.0%~18.0% | 3.0%〜15.0% | 0.9%〜17.9% | 年1.9%〜14.5% | 1.5%〜14.5% | 0.975%〜11.0% | 3.8%〜13.8% | 12.0%〜15.0% | 1.59%〜18.0% | 1.8〜14.6% | 1.5%〜15.0% | 2.0%〜14.0% | 1.99%〜14.79%* | 年1.5%〜14.6% | 1.3%〜14.5% | 1.4%〜14.8% | 2.14%~13.65% |

| 限度額 | 1万円~800万円 | 1万円~500万円 | 1万円~800万円 | 1万円〜500万円 | 1万円~800万円 | 1万円~300万円 | 10万円〜800万円 | 1万円〜100万円 | 10万円~ 1,000万円 |

最大200万円 | 最大50万円 | 1万円〜100万円 | 10万円 〜300万円 |

1〜10万円 | 5〜300万円 | 1,000円〜20万円 | 1万円~300万円 | 最大800万円 | 10万円 〜1,000万円 |

10万円 〜1,000万円 |

10万円〜500万円 | 10万円〜300万円 | 10万円 〜1,000万円 |

10万円〜500万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円 〜1,000万円 |

10万円~ 1,000万円 |

30万円 〜1,000万円 |

10万円〜800万円 | 10万円〜800万円 |

| 無利息期間 | 最大30日間 | 最大365日間 | 最大30日間 | 最大30日間 | ー | 30日間利息0円 キャンペーン 実施中※4 |

ー | ー | ー | ー | ー | ー | ー | 3ヶ月 | 30日間利息 キャッシュバック |

ー | 最大60日間分 の利息を ポイント還元 |

ー | ー | ー | ー | ー | 最大30日間 | ー | ー | ー | ー | ー | ー | ー | ー |

| 気付かれない | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | × | △ | △ | △ | △ | △ | × | × | × | × | ◯ | × | × | × | × | × | × | × | △ | △ | △ | △ | △ |

| 無料インストール | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ー | ◯ | ◯ | ー | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 担・連保不要 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 詳細 | 公式サイト | 公式サイト | ー | ー | ー | ー | ー | ー | 公式サイト | 公式サイト | 公式サイト | ー | ー | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | ||||||

| お金借りるアプリ を比較 |

当サイトのランキングコンテンツは、第三者調査機関の情報を元に作成されています。比較基準をポイント化し、その合計値から順位付けをおこなっています。

ランキングの根拠(2024年)はこちら

ランキングの根拠(2025年)はこちら

消費者金融のスマホアプリでは、借り入れや返済など様々な機能が利用できました。

申し込み時にカードレスを選択すると、自宅にローンカードや利用明細書といった郵送物も届かないため、家族にバレたくない人にもおすすめなキャッシングサービスです。

一方で銀行カードローンのスマホアプリは申し込みや残高照会のみに対応している場合がほとんどであり、融資を受けられないことから正直使いづらいという印象を受けました。

みんなの銀行 Loanのようなアプリ完結の銀行カードローンもあるものの、即日融資には対応していないため、アプリで今すぐ借りたいのなら消費者金融を選んだほうがよいでしょう。

管理人のアドバイス

前述でも解説しましたが、スマホアプリをインストールするだけではお金を借りられません。

Web申し込み後に、公式サイトのマイページとアプリを連動させると即日融資を受けられます。

例えばアコムなら、Webで申し込んだあとにアプリを利用すると最短20分で融資を受けることも可能で、今すぐお金を借りたい人に最適です。

郵送物なしのサービスにも対応していますので、スマホアプリで今すぐ気付かれずに借りたい人はアコムに申し込んでおけば間違いありません。

スマホで最短20分融資のアコム

- Webから申し込むと最短20分で借り入れも可能

- 申し込みから借り入れまでスマホ完結

- 24時間いつでもWebで申し込み可能

- 土日でも原則24時間振込融資

注釈

※1 お申込時間や審査によりご希望に添えない場合がございます。

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※お申込の状況によってはご希望にそえない場合がございます。

※お申込時間や審査によりご希望に添えない場合がございます。

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※3 年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※4 要事前エントリー。はじめての契約でdスマホローン契約日時点のdポイントクラブの会員ランクに応じて、契約日から30日間、最大で300万円~10万円までの借入残高に対して発生する利息の支払いを免除。詳しい適用条件はこちら

※5 Web申込みの場合、最短25分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

インストールするならどれ?バレずにお金借りるアプリ5選

前述でアコムは最も早く誰にも気付かれずに借りられると解説しましたが、まだ他の消費者金融と迷っている人もいるのではないでしょうか。

そこで、管理人が実際に申し込んでインストールするべきアプリはどの商品なのか調査してきました。

各消費者金融のスマホアプリを調査した結果は、以下のとおりです。

| 電話による在籍確認なし | 原則郵送物なし | 融資スピード | 審査時間 | Google Playストア評価(星) | |

|---|---|---|---|---|---|

| アコム(詳細) | 原則電話による在籍確認なし※1 | ◯ | 最短20分※2 | 最短20分※2 | 4.3 |

| レイク | 電話による在籍確認なし※5 | ◯ | 最短25分※6 | 最短15秒 | 4.1 |

| アイフル | ◯ | ◯ | 最短18分* | 最短18分* | 3.7 |

| プロミス | ◯ | ◯ | 最短3分* | 最短3分審査(回答)* | 3.3 |

| SMBCモビット | △ | ◯ | 最短15分* | 最短15分* | 3.1 |

| dスマホローン | △ | ○ | 最短即日※3 | 最短即日※4 | 3.0 |

| au PAY スマートローン | × | ○ | 最短30分* | 最短即日* | 2.9 |

消費者金融の中でもアコムやレイク、アイフル、プロミス、SMBCモビットの5社はWebで申し込んでから1時間以内で借り入れできたので金融業界の中でも特に対応が早かった印象があります。

原則電話による在籍確認なしや原則郵送物なしにも対応しており、まさに一石二鳥な消費者金融です。

dスマホローンはアコムと比べるとスペックが劣りますが、即日中に借り入れできるため対応は早めといえます。※3

借り入れを急いでいないのであれば、PayPayといったキャッシュレス決済アプリでお金を借りるのも良いかもしれません。

ただし、電話連絡や郵送物が回避できない難点があります。

今すぐこっそり借りたい人がアプリをインストールするのなら、融資スピードが早くて電話連絡や郵送物を回避できるアコムのような消費者金融がおすすめです。

以下で管理人がアコムのスマホアプリを利用してすぐに借りられた方法を紹介しますので、ぜひ試してみてください。

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※お申込の状況によってはご希望にそえない場合がございます。

※1 電話での確認はせずに書面やご申告内容での確認を実施

※2 お申込時間や審査によりご希望に添えない場合がございます。

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※3 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※4 年末年始を除く。最短即日審査は17:00までのお申込みに限ります。

なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※5 ※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

※6 Web申込みの場合、最短25分融資も可能。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。

- STEP1公式サイトで申し込みスマホアプリでお金を借りるなら、まずはWebで申し込みましょう。

公式サイトの申し込みフォームに氏名や年齢を入力するだけで、簡単に完了します。

- STEP2アプリをインストール申し込み後、手持ちのスマホでアプリをインストールしてください。

iPhoneを利用している人はApp Store、Androidを利用している人はGoogle Playストアからインストールできます。

- STEP3アプリとWebページを連動アプリをインストールしたら、ログインIDとパスワードを入力して公式サイトのマイページと連動させましょう。

連動後は、すぐにその場でキャッシングを開始できます。

管理人はアコムでこの方法を実践して、約20分で借り入れ金を受け取れました。

その後、借り入れが周りに気付かれたことは一度もありません。

アプリとWebページを連動して融資を受けるまでの操作は驚くほど簡単でしたので、ぜひ実践してみてください。

アコムが展開するmy acなら書類提出もスマホひとつで完了する

アコムの公式スマホアプリであるmy acでは、Webで申し込んだあとの書類提出がスマホひとつで完結します。

アプリ内の書類提出サービスを選択すると、免許証をスマホのカメラで撮影するだけで必要書類を提出できるのが特徴です。

書類提出がスピーディーに終了すると審査時間の短縮にも繋がりますので、借り入れを急いでいる人にも向いています。

さらに近くにあるアコムの自動契約機やATMを検索できるサービスも付帯されており、使い勝手の面でも申し分ありません。

my acで利用できる機能とスペックについて調査した結果は、以下のとおりです。

| 審査時間 | 融資スピード | 金利 |

|---|---|---|

| 最短20分※1 | 最短20分※1 | 3.0%〜18.0% |

| 原則、在籍確認なし | 原則郵送物なし | 来店不要 |

| ◯※2 | ◯ | ◯ |

| スマホATM取引 | 振込融資 | 借入状況確認 |

| ◯ | ◯ | ◯ |

| 返済日確認 | 借入残高確認 | 書類提出サービス |

| ◯ | ◯ | ◯ |

| カードレス | 生体認証サービス | 増額申請 |

| ◯ | ◯ | ◯ |

my acでは、アプリ内で振込融資および返済などの機能も利用できます。

コンビニで借入金を受け取れるスマホATM取引にも対応しているため、スマホアプリでお金を借りたい人に最適です。

さらに、最大手のアコムはアプリのアップデートに時間とお金を十分にかけており、他社に比べて動作も早い印象があります。

実際に管理人は大手5社の公式アプリを全て利用していますが、最も使いやすいと感じたのはアコムでした。

他社ではボタンを押してもタイムラグがあったり正常に作動しなかったりすることも多いため、ストレスなくアプリでお金を借りたいのならアコムを選ぶのが最善の方法です。

アコムのmy acは、振込融資を選択すると24時間365日いつでも最短10秒で借入金を振り込んでもらえる利点もあります。※3

>> アコムの詳細はこちら

注釈

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 電話での確認はせずに書面やご申告内容での確認を実施

※3 金融機関・お申込時間帯によってはご利用いただけない場合がございます。

初めてのキャッシングなら新規顧客への融資に前向きなアコム

初めてキャッシングをするなら、新規顧客への融資に前向きなアコムを利用するのが最適です。※1

アコムは新規成約数が1ヶ月あたり38,176件となっており、消費者金融のなかで最も多い数値となっています。

他社のようにアプリの性能が良くても、審査に通過できなければ融資を受けられません。

そのため初めてのキャッシングで審査が不安な人は、新規顧客への融資に積極的なアコムで申し込むのが得策です。

※データ参照 マンスリーレポート|IR情報|アコム株式会社

注釈

※1 アコムは一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

利息総額を重視する人は、レイクのレイクアプリを検討してみてはいかがでしょうか。

レイクのレイクアプリはとにかく早い!最短25分で借り入れ可能

レイクはとにかく融資スピードが早く、Webで申し込むと最短25分で融資を受けられます。*

契約後にレイクのスマホアプリであるレイクアプリをインストールし、提携コンビニATMで利用すると約10秒ほどで借入金を受け取れます。

郵送物や在籍確認の電話連絡を回避できるサービスにも対応しているため、周りに内緒で借りることも可能です。

レイクアプリで利用できる機能やスペックは、以下で表にまとめましたので参考にしてください。

| 審査時間 | 融資スピード | 金利 |

|---|---|---|

| 最短15秒 | 最短25分* | (年率)4.5%〜18.0% |

| 電話連絡なし | 郵送物なし | 来店不要 |

| ◯* | ◯ | ◯ |

| スマホATM取引 | 振込融資 | 借入状況確認 |

| ◯ | ◯ | ◯ |

| 返済日確認 | 借入残高確認 | 書類提出サービス |

| ◯ | ◯ | ◯ |

| カードレス | 生体認証サービス | 増額申請 |

| ◯ | ◯ | ◯ |

レイクアプリは生体認証サービスに対応しており、契約者本人の指紋を認証することでアプリのロックが解除されるシステムになっています。

第三者にアプリの利用画面を見られるリスクがなく、誰にも気付かれずにお金を借りたい人に最適です。

1,000円単位の少額融資も可能となっていますので、少しだけ借りたい人にもおすすめします。

>> レイクの15秒審査結果はこちら

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

Google Playストアの評価は星4.1でユーザー満足度が高い

レイクをおすすめするもうひとつの理由としては、Google Playストアの顧客満足度が挙げられます。

レイクアプリは2020年にGoogle Playストアの評価で星4.1を獲得しており、ユーザー満足度が消費者金融の中でトップレベルに輝いた実績があります。

つまり、レイクアプリを利用した半数以上の人が使いやすさに満足しているということです。

星4.1の評価はアプリ業界の中でも高く、ネットバンキングの代表格であるPayPay銀行よりも上位となっています。

レイクアプリはワンタッチ操作で借り入れや返済ができますので、高齢者やネットに疎い人でも簡単に利用できるアプリです。

アイフルのAIアプリは電話連絡や郵送物を回避できるからバレずに借りたい人向け

アイフルのAIアプリなら自宅に届く郵送物や在籍確認の電話連絡を回避できるため、家族や同僚にバレたくない人に向いています。

Webで申し込んだあとにオペレーターにバレたくない旨を伝えると、勤務先への電話連絡をなしにしてもらえます。

Web申し込みでカードレスを選択すると自宅郵送物も届きませんので、家族に見られる心配もありません。

アイフルのAIアプリで利用できる機能やスペックについて調査した結果は、以下のとおりです。

| 審査時間 | 融資スピード | 金利 |

|---|---|---|

| 最短18分* | 最短18分* | 3.0%〜18.0% |

| 電話連絡なし | 郵送物なし | 来店不要 |

| ◯ | ◯ | ◯ |

| スマホATM取引 | 振込融資 | 借入状況確認 |

| ◯ | ◯ | ◯ |

| 返済日確認 | 借入残高確認 | 書類提出サービス |

| ◯ | ◯ | ◯ |

| カードレス | 生体認証サービス | 増額申請 |

| ◯ | ◯ | ◯ |

アイフルは増額申請や借り入れ残高の確認といった全ての機能がアプリで完結するサービスを展開しており、契約後でもオペレーターと会話する必要がありません。

返済が遅れない限り電話がかかってくることはないため、長期的にこっそり利用しようと考えている人はアイフルで申し込むのが得策です。

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

チャット機能でオペレーターに相談できるのはアイフルだけ

アイフルのAIアプリでは、オペレーターにチャットで相談できる機能が利用できます。

チャット機能はアイフルのAIアプリのみが展開しているサービスであり、他社では対応していません。

チャット機能が利用できるアイフルならメール感覚でオペレーターとやり取りできるため、対話が苦手な人や電話に出られない人にも最適です。

アイフルについてもっと知りたい人は、「アイフルの審査は厳しい?甘い?独自審査に通過する基準や落ちる理由について」で詳しく解説していますので併せてご覧ください。

注釈

※ロゴ変更前(2023年9月29日前)

プロミスのアプリローンは低金利で借りられるから利息を抑えられる

プロミスのアプリローンで適用される金利は4.5%〜17.8%となっており、他社よりも低金利で借りられるのが特徴です。

どの消費者金融でも初回契約の場合は最大金利が適用されるため、無駄に支払う金額を抑えたい人は設定金利が低い商品を選ぶのが得策といえます。

例えば最大金利が20.0%の消費者金融で50万円を借りた場合、支払う利息は1ヶ月あたり約8,219円になります。

プロミスのアプリローンで借りた場合の利息は1ヶ月あたり約7,315円となりますので、無駄に支払うお金を1,000円以上も抑えることが可能です。

プロミスのアプリローンで利用できる機能やスペックは、以下の表をご覧ください。

| 審査時間 | 融資スピード | 金利 |

|---|---|---|

| 最短3分審査(回答)* | 最短3分* | 4.5%〜17.8% |

| 電話連絡なし* | 郵送物なし | 来店不要 |

| ◯ | ◯ | ◯ |

| スマホATM取引 | 振込融資 | 借入状況確認 |

| ◯ | ◯ | ◯ |

| 返済日確認 | 借入残高確認 | 書類提出サービス |

| ◯ | ◯ | ◯ |

| カードレス | 生体認証サービス | 増額申請 |

| ◯ | ◯ | ◯ |

プロミスのアプリローンは、スマホの操作ひとつで振込融資を受けられます。

生体認証サービスや増額申請にも対応しているため、使い勝手の良さではどこにも劣りません。

もちろん即日融資も可能で、Webから申し込むと最短3分で融資を受けられるため急いでいる人にもぴったりです。*

>> プロミスの詳細はこちら

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

ログインで獲得したVポイントは返済に使用できる

プロミスのアプリローンにログインすると、Vポイントを毎月10ポイントも獲得できます。

貯まったVポイントは返済に利用できるため、他社に比べて毎月に支出する金額が少なくなります。

さらに、200円を返済するごとに1ポイントが貯まる仕組みになっており、借入金を減らしながらVポイントを貯められる利点もあります。

事前にID連携をしておくと、三井住友カードや三井住友銀行といったSMBCグループの利用で貯めたVポイントをまとめることも可能です。

獲得したVポイントはもちろん日常の買い物にも利用できるため、負担を1円でも減らしたい人はプロミスのアプリローンを選びましょう。

スマホアプリの操作が苦手な人は、トップページのデザインがわかりやすいSMBCモビットを検討してみてはいかがでしょうか。

SMBCモビット公式スマホアプリは借り入れ可能金額や利用状況が一目でわかる

SMBCモビット公式スマホアプリは、借り入れできる金額や現在の利用状況が一目でわかるのが特徴です。

次回の返済日や返済額などすべての情報がトップページに表示されるうえに借り入れする際の操作も簡単なため、アプリの利用に慣れない人や操作が面倒だと感じる人に向いています。

もちろん即日融資にも対応しており、Webで申し込むと最短15分融資に対応してもらえます。

スマホATM取引にも対応しており、アプリをインストール後にコンビニへ出向けばその場で現金を受け取れるのが嬉しいポイントです。

SMBCモビットの公式スマホアプリのスペックと利用できる機能は、以下で表にまとめましたので参考にしてください。

| 審査時間 | 融資スピード | 金利 |

|---|---|---|

| 最短15分* | 最短15分* | 3.0%〜18.0% |

| 電話連絡なし | 郵送物なし | 来店不要 |

| WEB完結なら電話連絡なし | ◯ | ◯ |

| スマホATM取引 | 振込融資 | 借入状況確認 |

| ◯ | ◯ | ◯ |

| 返済日確認 | 借入残高確認 | 書類提出サービス |

| ◯ | ◯ | ◯ |

| カードレス | 生体認証サービス | 増額申請 |

| ◯ | ◯ | ◯ |

SMBCモビットの公式スマホアプリでは、24時間いつでも来店不要で申し込めます。

振込融資にも対応しているため、自宅でいつでもキャッシングできます。

>> SMBCモビットの詳細はこちら

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

勤務先への電話連絡が原則なしのため土日でも即日融資が可能

SMBCモビットは、一般的なカードローンの審査で実施される勤務先への電話連絡が原則なしとなっています。

Q審査の際に自宅や勤務先に電話がかかってくることはありますか?

A原則、ご自宅やお勤め先へ確認のご連絡は行っておりません。引用元:FAQ詳細-SMBCモビット

電話応対する必要がないため、土日や祝日といった勤務先の休業日に申し込んでも即日融資に対応してもらえます。

職場への連絡がなければ同僚や上司に怪しまれずに済むため、内緒で借り入れしたい人にも最適です。

さらにWEBで申し込むと郵送物なしにでき、家族にもバレずにお金を借りられます。

アプリで誰にもバレずにお金を借りたいのなら、電話連絡や郵送物なしにも対応しているSMBCモビットを選びましょう。

SMBCモビット公式スマホアプリのインストール方法

※インストール前にWeb申込が必要です。

dスマホローンは借りたお金をd払い残高としてすぐに使える

dスマホローンは株式会社NTTドコモが2022年7月にリリースした新しいローンアプリで、借りたお金をd払い残高にチャージできるのが特徴です。

1,000円単位の少額融資も可能で、必要額のみチャージできるため、買い物ですぐに利用できます。

キャッシュレス決済系ではあるものの、消費者金融と同じ貸金業者の分類になり、最短即日融資が可能な利点もあります。※2

さらに以下のようなドコモが提供する対象サービスの利用状況に応じて、金利が優遇されるのも魅力のひとつです。

- ドコモの回線契約で年率-1.0%

- dカード GOLD Uまたはdカード GOLD、PLATINUMのいずれかを契約していれば年率-1.5%

- d払い残高からの支払いで年率-0.5%※4

- dカード契約ありで年率-0.5%

上記を全て満たしていると最大3.0%(年率)も金利を引き下げてもらえるため、ドコモユーザーなら利用しない手はないでしょう。

| 審査時間 | 融資スピード | 金利 |

|---|---|---|

| 最短即日※1 | 最短即日※2 | 年率3.9〜17.9%※3 |

| 電話連絡なし | 郵送物なし | 来店不要 |

| △(個人名で対応) | ◯ | ◯ |

| スマホATM取引 | 振込融資 | 借入状況確認 |

| ◯ | ◯ | ◯ |

| 返済日確認 | 借入残高確認 | 書類提出サービス |

| ◯ | ◯ | ◯ |

| カードレス | 生体認証サービス | 増額申請 |

| ◯ | ◯ | ◯ |

ドコモユーザーの金利優遇

繰り返しになりますが、dスマホローンはドコモユーザーなら最大年率3.0%の金利優遇が受けられます。

お金借りるアプリのなかで金利優遇がある唯一のローンなため、ドコモユーザーはdスマホローンを選ぶのが最適です。

>> dスマホローンの簡単1秒診断はこちら

注釈

※1 年末年始を除く。最短即日審査は17:00までのお申込みに限ります。

なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※2 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※3 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※4 d払い残高を利用いただく場合、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみ利用が可能。)

dアカウントがあると会員情報が自動反映されるため手続きが短縮できる

dスマホローンは、ドコモが発行しているdアカウントと連携して利用者の利便性を向上させています。

申し込みの際にdアカウントでログインすると会員情報が自動的に反映され、スマホの入力事項を減らせるため、手続きの時間を短縮できる利点があります。

ただし申し込み時にdアカウントを保有していない場合、その場で作成が必要になります。

事前にdアカウントだけ作成するよりも同時に申請したほうが手続きに時間がかかってしまうため、保有していない人はあらかじめ作成しておいたほうがよいでしょう。

dアカウントは、auやソフトバンクといったドコモ以外のキャリアを契約しているユーザーでも作成が可能です。

ORIX MONEY PERSONAL LOANは24時間いつでもアプリで即時振込サービスが使える

ORIX MONEY PERSONAL LOANはスマホ完結型のローンとして提供されており、公式アプリで借り入れや返済を円滑に実施できるのが魅力です。

24時間いつでも即時振込サービスを利用できるうえ、手数料0円ですぐに銀行口座へ送金してもらえるため、急ぎで現金が必要な人にも向いています。

さらに、ORIX MONEY PERSONAL LOANは以下のようなオリックスグループの会員限定特典が利用できるのも魅力のひとつです。

- オリックスレンタカーの基本料金が優待価格になる

- 個人向けカーリースの新規成約でAmazonギフト券がもらえる

- オリックスカーシェアの新規入会で月額基本料2カ月分無料など

管理人の知る限り、優待価格などの会員限定特典を設けているローンアプリはORIX MONEY PERSONAL LOAN以外にありません。

お金を借りながら特典も受けたい人は、オリックスマネーの審査を受けてみてはいかがでしょうか。

| 金利 | 実質年率1.5%〜17.8% | 利用限度額 | 10万円〜800万円 |

|---|---|---|---|

| 融資スピード | 最短即日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

ORIX MONEYのインストール方法

au PAY スマートローンはau IDを持っている人が利用できる

au IDを持っている人は、au PAY スマートローンのアプリでお金を借りられます。

au PAY スマートローンは100万円までの少額融資を専門におこなっているスマホローンとなっており、1万円単位でキャッシングできるのが特徴です。

au PAY スマートローンで借りたお金はau PAYにチャージされ、そのままショッピングや支払いができる利点があります。

au IDは他のキャリアユーザーも作成できるので、ドコモやソフトバンクでスマートフォンを契約している人でも申し込みが可能です。

もちろん、他のキャリアだからといって審査で不利になることはありません。

| 金利 | 実質年率2.9%〜18.0%* | 利用限度額 | 1万円〜100万円 |

|---|---|---|---|

| 融資スピード | 最短即日* | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

au PAY スマートローン公式スマホアプリのインストール方法

注釈と貸付条件

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

au PAY スマートローンの貸付条件

| 称号 | auフィナンシャルサービス株式会社 |

|---|---|

| 登録番号 | 関東財務局長(4)第01503号 |

| 金利 | 2.9%~18.0%(実質年率)※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率) |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 返済回数及び返済期間 | 最長60回(5年) |

| 遅延損害金 | 20.0%(実質年率) |

| 担保・保証人 | 不要 |

| ご利用限度額 | 1万円~100万円 |

| 審査 | 要審査 |

J.Score(ジェイスコア)は生活習慣次第で審査に通過しやすくなる

J.Score(ジェイスコア)は、みずほ銀行とソフトバンクが共同して運営するローンサービスです。

審査ではAIスコアで算出された点数をもとに貸付の可否を判断しており、数値が高いほど審査に通りやすくなります。

AIスコアは年収や信用情報などから算出されますが、生活習慣も加味される仕組みとなっているため日頃のおこないを正すとスコアアップを狙えます。

AIスコアに反映される生活習慣の項目は、以下のとおりです。

| 生活習慣の項目 | 評価されるポイント |

|---|---|

| 運動習慣 | 歩いた場所や歩数を記録して1日8,000歩を目指す。 |

| 学習習慣 | 本やコラムを閲覧し、知識を増やす習慣を作る。 |

| 睡眠習慣 | 起床時刻と就寝時刻を設定し、規則正しい睡眠を目指す。 |

| お金の習慣 | 支出の内訳や自己投資金額を記録し、お金に対する意識を高める。 |

これらの項目に沿って生活習慣を正す努力をすると、スコアアップに繋がります。

そのため、低収入またはローン状況などによって他社の審査に通過できない人でも融資を受けることが可能です。

J.Scoreの金利や限度額は、以下で表にまとめましたので参考にしてください。

| 金利 | 0.8%~年15.0% | 限度額 | 10万円~1,000万円 |

|---|---|---|---|

| 融資スピード | 最短即日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

J.Scoreは、金利が低いうえに高額融資にも対応してもらえる利点があります。

ただしAIスコアが著しく低い人は時間をかけてスコアアップに努める必要があるため、審査が不安だけど今すぐ借りたい人には向いていません。

審査が不安な人は、信用度が低くても借りられるCREZITを検討してみてはいかがでしょうか。

最新情報

J.Scoreは、コンシューマーレンディング事業をLINE Creditに事業統合することが決定し、2023年1月16日より新規申込の受付を停止しています。

これまでJ.Scoreが実施していたAIスコアによる審査は、LINE CreditがLINEポケットマネーを引き継ぐ形となっています。

アローの書類審査専用アプリならWEB完結で郵送物なしも可能

アローの書類審査専用アプリは、Web完結なうえに郵送物なしでキャッシングできるようになるのが特徴です。

通常のWeb申し込みだけでは郵送物を回避できませんが、一次審査通過後に書類審査専用アプリを利用して必要書類を提出すると、自宅に封筒やハガキが届かなくなります。

アローの書類審査専用アプリでは、身分証明書や収入証明書をスマホカメラで撮影するだけで書類提出が完了するのも嬉しいポイントです。

さらにWeb申し込み後に書類審査専用アプリを利用すると審査が最短45分に短縮され、最短即日で融資を受けられます。

審査時間が2日〜1週間ほどまで長引く他社の中小消費者金融と違って待ち時間が少ないため、借り入れを急いでいる人にも最適です。

| 金利 | 15.0%~19.94% | 限度額 | 最大200万円 |

|---|---|---|---|

| 融資スピード | 最短即日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

アロー書類審査専用アプリのインストール方法

サクッとちょいカリは初回申し込みなら最大5万円まで即日振り込み

サクッとちょいカリでは、初回申し込みなら最大5万円まで最短即日振り込みに対応してもらえます。

5万円以上が必要な場合でも、2回目以降の再融資であれば1度の借り入れで上限金額が制限されることはありません。

つまり、1度振込融資を依頼して借入金を受け取った後、すぐに再融資依頼をすれば5万円以上でも必要金額を借りられるということです。

休日や夜間でも申し込めるうえ、最短10分で審査が完了するため、借り入れを急いでいる時にも役立ちます。

ただし、サクッとちょいカリは金利が18.0%〜20.0%となっており、最大金利が大手消費者金融と比べて2.0%も高くなる難点があります。

利息が増えすぎて返済できない状態に陥らないよう、サクッとちょいカリを利用するのなら、5〜10万円程度の少額のみに抑えたほうがよいでしょう。

| 金利 | 18.0%〜20.0% | 限度額 | 最大50万円 |

|---|---|---|---|

| 融資スピード | 最短即日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

サクッとちょいカリアプリのインストール方法

サクッとちょいカリはCREZITと同様、公式アプリを提供していませんので、公式ホームページで申し込みましょう。

エース株式会社は公式アプリC-ACEで電子契約すると短期間で融資が可能

エース株式会社は、公式アプリのC-ACEで電子契約すると最短3日〜10日前後の短期間で融資が可能になります。

電子契約なら身分証明書をスマホで撮影するだけで本人確認が完了し、郵送で書類を送っている間の待ち時間を短縮できるからです。

電子契約する際は公式アプリをインストールし、書類を送るボタンをタップして4桁の番号を表示させ、紙にメモしておきましょう。

他社と違ってスマホで自分の顔や本人確認書類を撮影する際に、4桁の番号が記載された紙を一緒に写す必要があります。

4桁の番号が一緒に撮影されていないと審査担当者が申込者情報を探す手間が増え、融資までの待ち時間が長引いてしまいます。

そのため、エース株式会社の公式アプリC-ACEで申し込むのなら、あらかじめメモできる紙を用意しておくのが最適です。

| 金利 | 7.0%〜20.0% | 限度額 | 1万円〜100万円 |

|---|---|---|---|

| 融資スピード | 最短3日〜10日前後 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

エース公式アプリ「C-ACE」のインストール方法

プランネルは審査専用アプリを利用すれば郵送による手続きが不要

プランネルは、Web申し込み後に審査専用アプリを利用するとスマホで書類提出できるようになり、郵送による手続きが不要です。

意外と知られていませんが、プランネルは通販で有名な日本文化センターグループが提供するカードローンのため、Webや電話で手続きが完結するサービスに特化しています。

審査結果も電話またはメールで通知してもらえるため、自宅に郵送物が届くリスクもありません。

さらにプランネルの貸付対象年齢は20歳〜85歳までとなっており、20歳〜69歳の他社と比べて幅広く設定されています。

日本文化センターグループは、1975年当時から主力商品だった通信販売の顧客を今でも大切にしているからです。

高齢者だからといって審査で不利になることもありませんので、69歳以上で馴染みのある会社からお金を借りたい人に最適です。

| 金利 | 4.5%~18.0% | 限度額 | 10万円〜300万円 |

|---|---|---|---|

| 融資スピード | 最短2日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

「プランネルのスマホ契約キャッシング」審査専用アプリのインストール方法

CREZIT(クレジット)は少しだけ借りたい人向け!10万円まで利息0円

CREZIT(クレジット)は、1〜10万円までの少額融資が専門のスマホ完結ローンです。

10万円までの借り入れであれば、3ヶ月間の利息0円で借りられるのが嬉しいポイント。

CREZITのスペックを調査した結果は、以下のとおりです。

| 金利 | 0.0%〜15.0% | 限度額 | 1〜10万円 |

|---|---|---|---|

| 融資スピード | 最短即日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

CREZITは他社で借りられない人の資金繰りをサポートする目的があり、学生や信用情報に傷がある人でも1万円から借り入れできます。

CREZITで借り入れと返済を繰り返すことで信用度が上がり、限度額を徐々に増やしてもらえる仕組みになっているためどこからも借りられない人に最適です。

CREZITでお金を借りたい人は、「CREZITの審査に通過できるのは20〜40代?若年層向けモバイルクレジットの借入条件」を併せてご覧ください。

CREZITアプリのインストール方法

CREZITは公式アプリを提供していないため、公式ホームページで借り入れや返済の操作をする手順になります。

現在はCREZITのサービスが終了している

CREZITは2020年に運営を開始したばかりの金融サービスでしたが、現在はサービスを停止しています。

2024年2月には運営元が解散しているため、今後も再開の見込みが立っていません。

そのため10万円を借りる程度の少額融資を急いでいる人は、新規顧客への融資に前向きな消費者金融のスマホアプリを利用してお金を用意するのがよいでしょう。

消費者金融のスマホアプリはコンビニのATMで取引が可能なので、現金をすぐに手に入れたい人にも向いています。

急いでいる人向け!セブン銀行ATMを利用するとすぐに借入金を受け取れる

とにかく借り入れを急いでいる人は、審査通過したあとにセブン銀行ATMでスマホアプリを利用しましょう。

セブン銀行はあらゆる消費者金融と提携を結んでおり、自社ATMとキャッシング専用のスマホアプリを連動してその場で借入金を受け取れるサービスを展開しているからです。

消費者金融のスマホアプリとセブン銀行ATMを連動させると、ATM画面に借りたい金額を入力するだけですぐに借入金を受け取れます。

実際に管理人がセブン銀行ATMでアコムの公式アプリを利用した際は、10秒ほどで現金が手元に入りました。

とはいえコンビニは人の出入りが多く、操作方法がわからなくて手間取ると目立ってしまう可能性がありますのであらかじめ手順を確認しておきましょう。

セブン銀行ATMで借入金を受け取る際の手順は、以下のとおりです。

- STEP1消費者金融のスマホアプリでログインする

初回契約時に設定したIDとパスワードを入力すると、アプリのマイページにログインできます。

ログインIDとパスワードがわからない場合は、オペレーターに電話して指示を仰ぎましょう。

- STEP2アプリ画面の「スマホATMで融資」を選択する

スマホATMで融資を選択すると、QRコード読み取りのカメラが起動します。

- STEP3セブン銀行ATMの画面で「スマートフォンでの取引」を選択するセブン銀行ATMの画面でスマートフォンでの取引を選択すると、中心にQRコードが表示されます

- STEP4アプリでQRコードを読み込むアプリの画面中心にQRコードが入るようにすると、うまく読み取れます。

- STEP5セブン銀行ATMの画面で借りたい金額を入力するQRコードを読み込むと、ATMの画面に契約した消費者金融の社名が表示されますので選択してください。

そのあと、借り入れ金額を入力する画面が表示されます。

- STEP6借入金の受け取りその場で借入金を受け取れます。

利用明細書の発行をなしにすることもできますので、借り入れの証拠は残りません。

セブン銀行ATMで消費者金融のアプリを利用する際は、画面の指示に従って操作するだけで簡単に融資を受けられます。

他社のATMと違い、借り入れする時間に縛りがなく、夜間や土日に即日融資でお金を借りることができるのも嬉しいポイントです。

夜中や土日でも24時間好きなタイミングで融資を受けられる

セブン銀行ATMはコンビニと同様に24時間営業しており、夜間や休日などお金が必要になったタイミングでいつでも借り入れできます。

全国のセブン-イレブンに設置されているため、ショッピングモールや量販店のように営業時間外で入店できないといったリスクがありません。

ただし少数ではありますが、24時間営業ではないセブン-イレブンがある点には注意が必要です。

業界1位のセブン-イレブン・ジャパンも11月1日、全国の加盟店向けに、深夜閉店する「時短営業」のガイドラインを公開しました。

自宅付近のセブン-イレブンが時短営業の場合は、営業時間外にATMで借り入れ金を受け取ることができません。

コンビニATMでお金を借りる方法は他にもありますので、そちらを検討しましょう。

スマホアプリを利用してお金を借りたいけど、アイコンを見られるとバレるのではないかと心配な人もいるのではないでしょうか。

消費者金融のスマホアプリはアイコンのデザインもわかりにくい仕様となっていますので、安心してください。

iPhoneやAndroidにも対応しているうえにアイコンのデザインもバレにくい

消費者金融のスマホアプリは、iPhoneとAndroidの両方でインストールできます。

常に最新のOSに対応していますので、機種変更した場合でもそのまま利用できます。

さらにアプリのアイコンは消費者金融だとはわからないデザインとなっており、社名も表示されないためバレる心配もありません。

例えばアイフルのAIアプリのアイコンでは、象徴であるハートマークを撤廃しています。

アプリを開かない限りキャッシングアプリであるとはわからないため、スマホを子供と共有している人も安心です。

それでも心配な人は、ホーム画面にフォルダーを作成してアプリを隠しておきましょう。

管理人のアドバイス

管理人は複数のキャッシングアプリをフォルダーに隠していますが、第三者に見られたことは一度もありません。

とはいえ、どうしても消費者金融に抵抗があるという人もいますよね。

消費者金融は即日融資やバレない点、免許証だけでお金借りることができる魅力がありますが、こだわらないなら他のキャッシングアプリを利用するのもひとつの手段です。

消費者金融以外のキャッシングアプリについて、詳しく解説していきます。

少額融資が可能なキャッシュレス決済アプリ4選!ホーム画面で借入できる

アプリでお金を借りる際、少額融資を希望する人に最適なのは1円単位で必要金額のみを借りられるキャッシュレス決済アプリです。

一般的なカードローンでは借入単位が1,000円以上に設定されているケースもありますが、キャッシュレス決済アプリは1円から借り入れできるため無駄に借りる必要がありません。

キャッシュレス決済アプリのホーム画面で借り入れできるうえ、借入金はその場で残高へチャージされる仕組みとなっており、決済時にすぐ利用できる利点もあります。

現金よりも電子マネーで決済する機会が多い人は、一般的なカードローンよりもキャッシュレス決済アプリを利用したほうがよいでしょう。

お金を借りられるキャッシュレス決済アプリの金利や限度額を比較した結果は、以下のとおりです。

| キャッシュレス 決済アプリ |

LINE Pay | メルペイ | PayPay | ファミペイ |

|---|---|---|---|---|

|

|

|

|

|

| お金を借りる機能 | LINEポケット マネー |

メルペイ スマートマネー |

銀行ローン | ファミペイ ローン |

| 審査時間 | 最短30分 | 最短1〜2日 | 最短翌日 | 最短即日 |

| 融資時間 | 最短即日 | 最短即日 | 最短翌日 | 最短即日 |

| 金利 | 3.0%~18.0% | 3.0%~15.0% | 1.59%~18.0% | 0.9%〜17.9% |

| 限度額 | 1〜300万円 | 1,000〜20万円 | 1万円〜1,000万円 | 1万円〜300万円 |

| 借入単位 | 1円単位 | 1円単位 | 1円単位 | 1,000円単位 |

| 残高へのチャージ | ◯ | ◯ | × | ◯ |

| 銀行口座へ振込融資 | ◯ | ◯ | ◯ | ◯ |

とくにLINE PayでキャッシングできるLINEポケットマネーは、最短即日融資が可能なため急いでいる時にも役立ちます。

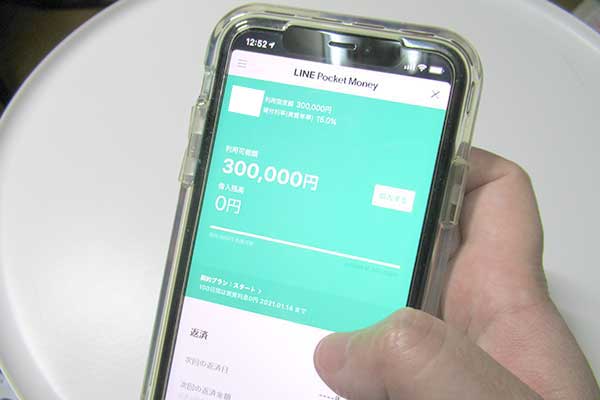

LINEポケットマネーは申し込みから借り入れまでSNS上で完結する

LINEポケットマネーは、申し込みから借り入れまでがSNS上で完結する新しいローン商品です。

LINE Credit株式会社が展開しており、SNSのLINEを経由して申し込めるうえに審査通過後はスマホの操作ひとつで融資を受けられる利点があります。

LINEポケットマネーを調査した結果は、以下で表にまとめましたので参考にしてください。

| 金利 | 3.0〜18.0% | 限度額 | 5〜300万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

借りたお金はLINE Pay(ラインペイ)にチャージされる仕組みとなっていますので、スマホ決済を利用している人に最適です。

ただしWebマネーで完結するローンは気軽に借りられるため、気づかない間に多重債務に陥る可能性がある点には注意が必要です。

現金化する場合でもLINE Pay(ラインペイ)から銀行口座への送金やアカウントの移行などといった面倒な作業が必要で、今すぐ借入金を受け取りたい人には向いていません。

管理人のアドバイス

LINEポケットマネーを利用するなら、ゲームアプリ内の課金やコンビニで買い物する際に少しだけ借りる程度にしておきましょう。

LINEポケットマネーで審査落ちになりたくない人は、「LINEポケットマネーの審査に通過する4つの条件!LINEでお金を借りる方法を解説」を併せてご覧ください。

LINEアプリのインストール方法

メルペイスマートマネーはメルカリアプリの売上金を返済に使用できる

メルペイスマートマネーは、メルカリアプリの売上金を返済に充てられるのが特徴です。

メルカリアプリの売上金はメルペイへ送金される仕組みのため、運営元はユーザーの利便性を高める目的でメルペイスマートマネーの返済にそのまま利用できる環境を整えています。

口座引き落としやポイントを使用して返済をすることもでき、都合に合わせて支払い方法を選択できるのが魅力のひとつです。

さらに初回借り入れの利息分はポイントとして還元され、経済的な負担を減らせる利点もあります。

借り入れの審査は最短当日に完了するため、メルカリユーザーで今すぐお金を借りたい人はメルペイスマートマネーを利用してみてはいかがでしょうか。

| 金利 | 3.0~15.0% | 限度額 | 1,000〜20万円 |

|---|---|---|---|

| 融資スピード | 最短即日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

メルカリアプリのインストール方法

PayPayアプリでもお金を借りられる!キャッシュレス決済だけではない

キャッシュレス決済アプリの王道であるPayPay(ペイペイ)は、2020年5月よりお金を借りられるサービスを展開しています。

正式にはPayPayを経由してPayPay銀行(旧ジャパンネット銀行)からお金を借りる仕組みとなっており、アプリのホーム画面からいつでも申し込めます。

2021年4月5日にはジャパンネット銀行がPayPay銀行へ商号変更し、連携を強めてさらに少額ローン事業に注力しています。

ヤフーの持ち株会社であるZホールディングス(HD)は9月15日、連結子会社のジャパンネット銀行を21年4月5日付で商号変更すると発表した。社名は「PayPay(ペイペイ)銀行株式会社」で、サービス名は「PayPay銀行」に変更する。

融資を受けるにはPayPay銀行(旧ジャパンネット銀行)との口座連携が必要で、審査に通過するとスピーディーに借入金の受け取りが可能です。

管理人はPayPayユーザーだったので早速申し込んでみたところ、審査に通過したその日のうちに借入金を受け取れました。

PayPayでお金を借りる際の金利や限度額を調査した結果は、以下のとおりです。

| 金利 | 1.59~18.0% | 限度額 | 1〜50万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

PayPayアプリのインストール方法

普段使っているアプリでお得にキャッシングできますので、ぜひ検討してみてはいかがでしょうか。

ソフトバンクユーザーに対する融資を前向きに実施している

PayPayは、ソフトバンクユーザーに対して前向きに融資を実施しています。

PayPayを運営するZホールディングスの親会社はソフトバンクであり、グループシナジーで競争力を強化する狙いがあるからです。

親会社の顧客となるソフトバンクユーザーへの優遇を実施することで、金融業界における競合他社と差別化を図っています。

PayPayとソフトバンクが連携することで回線の支払い状況から返済能力の証明もでき、滞納や遅延がなければ柔軟に審査を進めてもらえます。

さらに借入先となるPayPay銀行はスマホで日本一使われる銀行を目指しており、新規ユーザーの獲得に積極的です。

そのため、ソフトバンクユーザーで審査が不安な人は、PayPayアプリを利用するとよいでしょう。

コンビニで買い物する機会が多いのなら、FamiPayでお金を借りる選択肢を選ぶのもいいかもしれません。

ファミペイで借り入れできるファミペイローンならすぐにコンビニで買い物できる

ファミペイローンは、2021年7月以降に開始されたばかりのまだ新しいサービスです。

ファミリーマートが展開するスマートフォン決済アプリのファミペイを経由して申し込みでき、借りたお金を当日中に銀行口座へ振り込んでもらえる仕組みとなっています。

「FamiPayローン」は、お手持ちの資金が不足している場合など、お借入れを希望されるお客様を対象としたサービスで、ファミペイアプリからの申し込みにより、お客様の銀行口座への入金が可能なサービスです。

引用元: ニュースリリース-ファミリーマート

借りたお金は店舗に設置されているATMを利用してすぐに引き出せるため、コンビニの買い物でお金が足りなくなったときにも活躍します。

さらにファミペイローンの与信審査では、これまでファミペイを利用した購入履歴などが考慮されることから、融資を受けづらい人でも有利な判断をしてもらえる可能性があります。

ファミペイで買い物する機会が多い人は、審査で優遇される可能性の高いファミペイローンで申し込んでみてはいかがでしょうか。

ファミペイアプリのインストール方法

キャッシュレス決済と連動したお金借りるアプリは利便性が高い一方で、金融事業に参入してから日が浅く、知名度も高くありません。

借入先を知名度の高い金融機関にしたい人は、銀行が提供するアプリで融資を受けたほうがよいでしょう。

スマホで銀行からお金借りれるアプリ14選!Web完結に対応した借入先を選ぼう

お金を借りるアプリでおすすめなのは即日融資が可能な消費者金融ですが、どうしてもスマホで銀行カードローンを利用したい人はWeb完結に対応した借入先を選びましょう。

上述したとおり、銀行カードローンのアプリは借り入れ金額や返済日の確認といった管理を目的とする機能ばかりで、借り入れに対応していないケースがほとんどだからです。

Web完結に対応している一部の借入先ならアプリ内で借り入れできなくても、Webマイページへアクセスすればスマホひとつでお金を借りられます。

銀行カードローンのスマホアプリごとに、機能やWeb完結の可不可を調査した結果は、以下のとおりです。

| 銀行カードローン | 楽天銀行 スーパーローン |

みんなの銀行 Loan |

西日本シティ銀行 NCBアプリ カードローン |

愛媛銀行 ひめぎんアプリ カードローン |

セブン銀行 カードローン |

PayPay銀行 カードローン |

三菱UFJ銀行 カードローン バンクイック |

三井住友銀行 カードローン |

みずほ銀行 カードローン |

住信SBI ネット銀行 カードローン |

横浜銀行 カードローン |

UI Plan (スマホローン) |

千葉銀行 カードローン |

りそな銀行 カードローン |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| アプリ | 楽天銀行 公式アプリ |

みんなの銀行 公式アプリ |

西日本シティ 銀行アプリ |

ひめぎんアプリ | Myセブン銀行 | PayPay銀行 ローンアプリ |

バンクイック アプリ |

三井住友銀行 カードローン アプリ |

みずほダイレクト アプリ |

住信SBIネット 銀行アプリ |

はまぎん365 (サンロクゴ) |

UI銀行アプリ | ちばぎんアプリ | りそな グループアプリ |

| 審査時間 | 最短即日 | 最短翌日 | 最短4日 | 最短2営業日 | 最短翌日 | 最短当日 | 最短即日 | 最短当日 | 最短3営業日 | 最短数日 | 最短当日 | 最短翌日 | 最短翌営業日 | 最短1週間 |

| 融資時間 | 最短翌日 | 最短翌日 | 最短4日 | 最短1週間 | 最短翌日 | 最短翌日 | 最短翌日 | 最短当日 審査回答 |

最短1週間 | 最短数日 | 最短当日 | 最短翌日 | 最短3営業日前後 | 最短1週間〜2週間 |

| 金利 | 年1.9〜14.5% | 1.5%〜14.5% | 0.975%〜11.0% | 3.8%〜13.8% | 12.0%〜15.0% | 1.59%〜18.0% | 1.8〜14.6% | 1.5%〜15.0% | 2.0%〜14.0% | 1.99%〜14.79%* | 年1.5%〜14.6% | 1.3%〜14.5% | 1.4%〜14.8% | 2.14%~13.65% |

| 限度額 | 10万円〜800万円 | 10万円〜 1,000万円 |

10万円〜 1,000万円 |

10万円〜500万円 | 10万円〜300万円 | 10万円〜 1,000万円 |

10万円〜500万円 | 10万円〜800万円 | 10万円〜800万円 | 10万円〜 1,000万円 |

10万円~ 1,000万円 |

30万円〜 1,000万円 |

10万円〜800万円 | 10万円〜800万円 |

| Web完結 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| アプリで借入 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | ◯ |

| アプリで返済 | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | × | × | ◯ | ◯ | ◯ | ◯ | ◯ |

銀行カードローンは即日融資を停止しているものの、低金利で借り入れできる利点があります。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

引用元: 日本経済新聞

特に楽天銀行スーパーローンは金利が年1.9〜14.5%なうえ、銀行カードローンのなかでは珍しく、最短即日で審査結果を通知してもらえます。

アプリですぐにメンバーズデスクへログインできるのも、使いやすい理由のひとつです。

楽天銀行スーパーローンはメガバンクよりも新規顧客への融資に積極的

銀行カードローンの審査が不安な人は、メガバンクよりも融資に積極的な楽天銀行スーパーローンで申し込みましょう。

楽天銀行スーパーローンは新規参入であることから全国銀行協会の監視が行き届いていないため、融資に前向きな印象があります。

例えば、楽天銀行スーパーローンでは収入が少ないパートやアルバイトでも借り入れが可能です。

もちろん、パートまたはアルバイトの方もお申込みいただけます。

引用元: 楽天銀行スーパーローン公式HP

一方で大手銀行カードローンは年収額が多い人のみを優遇するケースがほとんどであるため、楽天銀行のカードローンの方が敷居が低いといえます。

楽天銀行スーパーローンのスペックを調査した結果は、以下のとおりです。

| 金利 | 年1.9~14.5% | 限度額 | 最大800万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

楽天銀行公式アプリのインストール方法

楽天銀行スーパーローンはアプリ内での借り入れに対応していませんが、Web完結のためインターネット上の操作のみで融資を受けられます。

Webで振込融資を依頼すると銀行口座への送金が可能となっており、スマホひとつで借りられることには変わりないので使い勝手の面も申し分ありません。

年1.9%~14.5%の金利で融資を受けられるのも、嬉しいポイントです。

みんなの銀行 Loanはスワイプするだけで借り入れできる新しいアプリ

みんなの銀行 Loanは、アプリの普通預金口座(Wallet)画面でローンボタンをスワイプするだけで借りたい金額を入力できる仕組みになっており、簡単に借り入れできます。

今まで銀行カードローンにはアプリで借り入れできる機能がありませんでしたが、みんなの銀行 Loanが2022年7月12日に初めてアプリで完結するローンの提供を開始しました。

お申込みからお借入れご返済まで、すべてアプリでOK。

ご年収のみの入力で簡単審査。

完全カードレスなので他行と違ってローンカードが自宅へ郵送されることもなく、周囲に借り入れがバレやすかった銀行カードローンの難点が改善されています。

さらに、みんなの銀行で普通口座を開設している人なら登録情報が反映され、年収の入力のみでみんなの銀行 Loanを申し込めるのも嬉しいポイントです。

みんなの銀行を利用したことがない人でも、スマホひとつですぐに口座開設できますので、申し込んでみてはいかがでしょうか。

| 金利 | 1.5~14.5% | 限度額 | 10〜1,000万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

みんなの銀行公式アプリのインストール方法

西日本シティ銀行のNCBアプリ カードローンは電子契約で紙の書面がない

西日本シティ銀行のNCBアプリカードローンは電子契約に対応しているため紙の契約書がなく、郵送物なしで借り入れできるのが利点です。

NCBアプリローンを提供する西日本シティ銀行は、2004年に西日本銀行と福岡シティ銀行が合併して設立された新しい銀行であり、アプリで完結する金融サービスの提供に注力しています。

契約書だけではなくローンカードの発行もないため、同居している家族にバレることなく借り入れできます。

利用限度額は最大1,000万円に設定されていて、高額融資を希望している場合もアプリひとつで簡単にお金を借りられるのが魅力です。

ただし西日本シティ銀行のNCBアプリカードローンは貸付対象者が限られており、現時点で利用できるのは九州圏内に居住する人のみです。

対象外の地域に住んでいる人は、アプリ完結が可能な他行のカードローンに申し込みましょう。

| 金利 | 0.975%〜11.0% | 限度額 | 10万円〜1,000万円 |

|---|---|---|---|

| 融資スピード | 最短4日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

西日本シティ銀行アプリのインストール方法

愛媛銀行のひめぎんアプリカードローンは申込と口座開設を同時にできる

愛媛銀行のひめぎんアプリカードローンは、申し込みと同時に口座開設も実施できるのが魅力です。

もちろん開設の手続きはアプリ上で完結が可能なため、これまで愛媛銀行の口座を所有していなかった人でも、すぐにひめぎんアプリカードローンを利用できます。

利用を開始してからも、借り入れから返済までひめぎんアプリひとつで済ませることができ、店舗に出向く必要がありません。

ひめぎんアプリは愛媛銀行における手続き全般に対応しているため、スマホ画面を他人に見られても借り入れしている事実がバレない利点もあります。

ただしアプリの初回登録が完了するまでに最大5営業日ほど要するため、ひめぎんアプリカードローンを利用したい人は余裕を持ってインストールしておくのが最適です。

| 金利 | 3.8%〜13.8% | 限度額 | 10万円〜500万円 |

|---|---|---|---|

| 融資スピード | 最短1週間 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

ひめぎんアプリのインストール方法

セブン銀行カードローンはMyセブン銀行アプリを利用してATMで借入できる

セブン銀行カードローンは、Myセブン銀行アプリを利用してコンビニATMでお金を借りられます。

Myセブン銀行アプリがキャッシュカードの役割を果たしており、カードが届く前でもスマホひとつで借り入れできる仕組みになっています。

全国に26,000台以上あるセブン銀行ATMで借り入れが可能なため、外出先で急な出費が発生した際も、すぐに現金を用意できるのがうれしいポイントです。

国内ATM設置台数は26,525台となり、1日約260万人のお客さまにご利用いただく社会インフラの一つへと成長いたしました。

もちろんATMの利用手数料は無料であり、返済や借り入れの際に無駄なお金を支払う必要がありません。

現金が必要になる機会が多い人は、コンビニで簡単に借り入れできるセブン銀行カードローンを利用しましょう。

| 金利 | 12.0%〜15.0% | 限度額 | 10万円〜300万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

Myセブン銀行アプリのインストール方法

PayPay銀行カードローンはローンアプリで申込から借入まで手続きできる

PayPay銀行カードローンは、専用のローンアプリを利用すると申し込みから借り入れまでの手続きをアプリ内で完結できるのが特徴です。

Webで手続きを進めることもできますが、ローンアプリをインストールしておくと必要書類の提出や審査の進捗状況も一目で確認でき、利便性が向上します。

カードローンの仮審査は最短60分で終了するため、今すぐスマホだけでお金を借りたい人に向いています。

さらにPayPay銀行カードローンは30日間の無利息特約があり、期間内に完済すると利息0円で借り入れが可能です。

返済総額を抑えてお金を借りられるため、支払う金額を減らしてお金借りるアプリを利用したい人はPayPay銀行カードローンを選ぶとよいでしょう。

| 金利 | 1.59%〜18.0% | 限度額 | 10万円〜1,000万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

PayPay銀行 ローンアプリのインストール方法

三菱UFJ銀行カードローン バンクイックは公式アプリで増額申請も可能

三菱UFJ銀行カードローン バンクイックは、公式アプリ内から利用限度額の増額申請ができます。

銀行カードローンにおける増額申請は、Webや郵送といった方法で申し込む場合がほとんどですが、三菱UFJ銀行カードローン バンクイックの公式アプリなら簡単に手続きが完了します。

アプリで支払い状況や借り入れ残高を確認できるため、増額後も計画的な返済を進められるのが利点のひとつです。

さらに最低返済金額は1,000円から設定でき、毎月の負担を軽減しながら完済を目指せます。

返済金額を減らしてお金を借りられますので、無理のない返済計画で支払いを進めたい人は三菱UFJ銀行カードローン バンクイックを選びましょう。

| 金利 | 1.8%〜14.6% | 限度額 | 10万円〜500万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

スマートフォンアプリ「バンクイック」のインストール方法

三井住友銀行カードローンは口座開設なしでも専用アプリで申し込める

三井住友銀行カードローンは、専用アプリを利用すると口座開設をしなくても申し込み手続きが完了します。

返済用として他行の口座を登録することが可能なため、三井住友銀行以外をメインバンクにしている人も利用できるのがうれしいポイントです。

他行あての入出金でも手数料は0円であり、返済金額の負担が増えません。

さらに、契約時にカードレスを選択するとスマホ完結でお金を借りることができ、ローンカードを持ち歩く手間がなくなるのも魅力のひとつです。

家族にカードを見られて借り入れがバレる可能性もなくなりますので、内緒でお金借りるアプリを利用したいなら三井住友銀行カードローンを検討しましょう。

| 金利 | 1.5%〜14.5% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 融資スピード | 最短当日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

三井住友銀行のカードローンアプリのインストール方法

みずほ銀行カードローンはみずほダイレクトアプリでいつでも借入できる

みずほ銀行カードローンは、みずほダイレクトアプリを利用していつでも借り入れできます。

みずほダイレクトアプリはネットバンキングの仕組みを利用しており、口座を登録すると借り入れや任意返済が可能になります。

アプリを見れば現在の利用可能額と借り入れ残高が一目でわかるため、借り過ぎを防げるのも特徴です。

みずほ銀行カードローンは、上限金利の20.0%より6.0%も低い14.0%を最大金利にしており、1円でも返済総額を減らして借り入れたい人に向いています。

さらに住宅ローンの契約があると、基準金利から0.5%も引き下げられた13.5%で借り入れできるため、日頃からみずほ銀行を利用している人は選択してもよいでしょう。

| 金利 | 2.0%~14.0% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

みずほダイレクトアプリのインストール方法

住信SBIネット銀行カードローンは契約後にスマホアプリで1万円から借りれる

住信SBIネット銀行カードローンのスマホアプリNEOBANKを使うと、契約後に1万円から借り入れできます。

ネットバンキングやアプリでATM取引の機能を備えており、ローンカードがなくても契約後からすぐに取引が可能です。

住信SBIネット銀行はインターネット専業で開業しているため、フィンテックに特化した利便性の高いアプリ開発をしており、スマホで簡単に借りたい人に最適な借入先となっています。

さらに、SBI証券とも連携が可能で、口座の保有登録をするだけで通常金利の14.79%から0.5%も適用金利を引き下げてもらえるのが利点です。

金利を抑えつつスマホだけで借り入れしたいなら、住信SBIネット銀行カードローンを検討するのがよいでしょう。

| 金利 | 1.99%〜14.79% | 限度額 | 10万円〜1,000万円 |

|---|---|---|---|

| 融資スピード | 最短数日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

住信SBIネット銀行アプリのインストール方法

横浜銀行のはまぎん365(サンロクゴ)アプリは審査が最短当日に完了する

横浜銀行カードローンは、はまぎん365(サンロクゴ)アプリを利用すると審査が最短当日に完了します。

銀行カードローンのなかでは審査時間が早く、申し込み時に指定した返済用口座への振込融資であれば消費者金融と同様、最短当日中に借り入れも可能です。

はまぎん365(サンロクゴ)アプリでは、ホーム画面の取引ボタンをタップするとQuick Actionというメニューが表示され、すぐにカードローン取引の画面へ移行できます。

管理人の経験上、銀行系アプリはカードローンの取引画面へ移行するボタンがわかりづらいのですが、はまぎん365(サンロクゴ)アプリは高齢者でもわかりやすい仕様になっていました。

銀行系アプリに融資スピードだけではなく利便性も求めるのなら、横浜銀行のはまぎん365(サンロクゴ)アプリを選んだほうがよいでしょう。

| 金利 | 年1.5%〜14.6% | 限度額 | 10万円~1,000万円 |

|---|---|---|---|

| 融資スピード | 最短即日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

はまぎん365(サンロクゴ)アプリのインストール方法

UI銀行のUI Plan(スマホローン)はアプリで最短翌日に借入を開始できる

UI銀行のUI Plan(スマホローン)は、スマホ融資に特化した金融商品であり、来店しなくてもアプリで最短翌日に借り入れを開始できます。

WebでUI Plan(スマホローン)を契約後にUI銀行アプリをインストールして口座登録すると、ホーム画面右下のメニューから振込融資を受けられるようになります。

UI銀行アプリはスマホATM取引にも対応しているため、振込融資後にローンカードやキャッシュカードなしでセブン銀行ATMから現金を引き出せるのが嬉しいポイントです。

さらに、UI Plan(スマホローン)は契約額ではなく審査内容によって金利が決まる利点があります。

他のカードローンでは契約額によって金利が設定されるため高額融資を希望しないと金利が引き下がりませんが、UI Plan(スマホローン)なら少額融資でも低金利を狙えます。

| 金利 | 年1.3%~年14.5% | 限度額 | 30万円〜1,000万円 |

|---|---|---|---|

| 融資スピード | 最短翌日 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

千葉銀行のちばぎんアプリは認証番号の入力で20万円以上の取引が可能

千葉銀行のちばぎんアプリは、カードローンで借り入れする際の取引上限額が1日あたり20万円までとなっています。

しかし、申請した電話番号に送付されるショートメッセージに記載された認証番号を入力すると、20万円以上の取引が可能です。

千葉銀行は詐欺や不正行為を防止する目的で本人確認を強化しているため操作が増えて面倒に感じる人もいるかもしれませんが、安全に取引できる利点があります。

銀行のなかでは珍しく、パートやアルバイトといった非正規雇用者でも貸付対象になる旨を公表しており、融資に前向きな一面があるのも嬉しいポイントです。

ちばぎんアプリのでキャッシングしたい人は、先にWebで千葉銀行カードローンを契約しておきましょう。

| 金利 | 1.4%〜14.8% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 融資スピード | 最短3営業日前後 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

ちばぎんアプリのインストール方法

りそな銀行のりそなグループアプリは最短3分で申し込みが完了する

りそな銀行のりそなグループアプリは、最短3分でカードローンの申し込みが完了するのが特徴です。

アプリで申し込むと個人情報が自動で連携され、Webに比べて入力項目が半分以下になります。

カードローンの取引だけではなく、口座残高や引き落とし金額、借り入れ残高などもまとめて確認できるため利用状況を把握しやすくなります。

出金レポートによって収支がグラフ化され、支出の増減がすぐにわかるのも嬉しいポイントです。

日頃からりそな銀行をメインバンクとして利用している人は、個人情報が自動で反映されるうえ、家計が管理しやすくなるりそなグループアプリを利用したほうがよいでしょう。

| 金利 | 2.14%~13.65% | 限度額 | 10万円〜800万円 |

|---|---|---|---|

| 融資スピード | 最短1週間〜2週間 | Web完結 | ◯ |

| 来店不要 | ◯ | 担保、保証人不要 | ◯ |

りそなグループアプリのインストール方法

上述のとおり、消費者金融や銀行のアプリで借り入れするのは利便性が高い一方で、審査時間を短縮できません。

今すぐお金を借りたい人は、クレジットカード会社が提供するアプリを利用し、審査なしで融資を受けるのが最適です。

クレジットカード会社のお金借りるアプリ4選!審査なしで現金が手に入る

契約しているクレジットカード会社のアプリを利用すると、審査なしで現金を手に入れることができます。

クレジットカードはキャッシング枠の設定が可能であり、アプリやATMを利用して審査時間なしでお金を借りられる仕組みが整っています。

アプリから申し込みすると指定した口座に最短即時で振り込んでもらえるため、どうしても今すぐお金が欲しい人はインストールしましょう。

実際に管理人が利用したクレジットカード会社のアプリは、以下のとおりです。

| クレジットカード会社 | 三井住友カード | エポスカード | JCBカード | イオンカード |

|---|---|---|---|---|

|

|

|

|

|

| アプリ | Vpassアプリ | エポスアプリ | MyJCB | イオンウォレット |

| 融資時間 | 最短即日 | 最短即日〜1週間 | 最短即日〜1週間 | 最短即日〜1週間 |

| カード発行時間 | 最短10秒 | 最短即日 | 最短5分 | 最短5分 |

| 金利 | 1.5%〜18.0% | 年率18.0% | 15.0~18.0% | 7.8%~18.0% |

| 限度額 | 5万円〜900万円 | 1万円~50万円 | 最大100万円 | 1,000円~300万円 |

| 国内キャッシング | ◯ | ◯ | ◯ | ◯ |

| 海外キャッシング | ◯ | ◯ | ◯ | ◯ |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

最短即時から数十秒で振り込みが完了するアプリがほとんどであり、急な出費に対応したい場合にも利用できます。

ただし、キャッシング枠が設定されていないクレジットカードでは融資を受けられません。

クレジットカード会社のアプリでお金を借りたい人は、事前にキャッシングが可能な状態であることを確認しておくのが重要です。

三井住友カードのVpassアプリはキャッシング枠の設定でお金が受け取れる

三井住友カードのVpassアプリは、事前にキャッシング枠を設定しておくと最短即時でお金を振り込んでもらえます。

Vpassアプリのホーム画面からキャッシングの申し込みが可能なため、手続きを簡単に進められるのが利点です。

キャッシング機能は24時間いつでも利用でき、振り込み手数料も発生しません。

さらに三井住友銀行の口座と連携すると、Vpassアプリ内で残高の確認もできるようになり、返済状況の管理が簡単になります。

自分の支出状況を把握しながら借り入れができますので、計画的にキャッシングを利用したい人は三井住友カードのVpassアプリを選びましょう。

| 融資時間 | 最短即日 | カード発行時間 | 最短10秒 |

|---|---|---|---|

| 金利 | 1.5%〜18.0% | 限度額 | 5万円〜900万円 |

| アプリで借入 | ◯ | Web完結 | ◯ |

三井住友カード Vpassアプリのインストール方法

エポスカードの公式アプリでNetキャッシングすると振込日を予約できる

エポスカードの公式アプリなら、Netキャッシングを利用して借入金の振込日を予約できます。

申し込みの翌日から60日先まで指定が可能であり、あらかじめ必要な日にお金を用意できるのが利点です。

クレジットカードや公共料金の引き落とし日にキャッシングを予約しておけば、残高不足を回避できるため、お金を使い過ぎてしまった場合に利用しましょう。

他にも、エポスアプリのみでお金を借りられるセブン銀行のスマホATM取引が備わっており、今すぐお金を借りたい人にも向いています。

財布を忘れてカードが手元にない場合でも、エポスアプリひとつあればATMから現金を引き出せるため、急な出費にも備えられるのが特徴です。

| 融資時間 | 最短即日〜1週間 | カード発行時間 | 最短即日 |

|---|---|---|---|

| 金利 | 18.0% | 限度額 | 1万円~50万円 |

| アプリで借入 | ◯ | Web完結 | ◯ |

エポスアプリのインストール方法

JCBカードのMyJCBは平日14時30分までの振込依頼で当日中に現金が手に入る

JCBカードのMyJCBアプリは、平日の14時30分までに振り込み依頼をすると当日中に現金が手に入るのが魅力です。

申し込みが完了すると最短数十秒で口座にお金が振り込まれ、手数料も発生しません。

一括の支払いが困難な場合は複数回に分けて返済することも可能なため、自分に合った方法で完済できます。

ただし、アプリを利用するには事前に会員専用WEBサービスのMyJCBに登録しておく必要があります。

メールアドレスとクレジットカードの情報があれば登録できるため、MyJCBアプリでキャッシングをする予定の人は忘れずに手続きを済ませておきましょう。

| 融資時間 | 最短即日〜1週間 | カード発行時間 | 最短5分 |

|---|---|---|---|

| 金利 | 15.0~18.0% | 限度額 | 最大100万円 |

| アプリで借入 | ◯ | Web完結 | ◯ |

MyJCBアプリのインストール方法

イオンカードのイオンウォレットなら買い過ぎても即時振込で対応できる

イオンカードのイオンウォレットアプリなら、スーパーやコンビニで買い過ぎた場合でもキャッシングの即時振込を利用すればその場で補填できます。

原則24時間365日いつでも振り込み依頼に対応しており、最短数十秒で口座にお金を振り込んでもらえます。

アプリから申し込むと1回のキャッシングごとに振込先の口座を指定できるため、複数の口座を使い分けている人にも最適です。

しかし、イオンウォレットアプリは10,000円単位のキャッシングにのみ対応しており、必要な金額に絞って借りるのが困難な仕組みになっています。

どうしてもイオンウォレットアプリで借りたい事情がある人は、借り入れ金額が大きくなり過ぎないように管理しながら利用するとよいでしょう。

| 融資時間 | 最短即日〜1週間 | カード発行時間 | 最短5分 |

|---|---|---|---|

| 金利 | 7.8%~18.0% | 限度額 | 1,000円~300万円 |

| アプリで借入 | ◯ | Web完結 | ◯ |

イオンウォレットアプリのインストール方法

クレジットカード会社のアプリを使用してお金を借りるには、事前に契約を済ませておく必要があります。

ただし、クレジットカードは支払いを伴う契約を結ぶため年齢制限が設けられており、発行前に返済能力の調査が実施されているのが実情です。

支払い能力が認められない学生や無職の人は、買取アプリを利用してお金を用意しましょう。

審査なしで使える買取アプリ5選!学生や無職の人も不要品を売却できる

学生や無職といった支払い能力が認められない人は、審査なしで出品できる買取アプリを使ってお金を用意するのが最適です。

買取アプリは本人情報と身分証明書を登録するだけで取引を始められるため、融資を受けるのが困難な人も利用できる利点があります。

近年は環境意識の高まりから、不要品の取引を実施するリユース業界が活況になっており、買取アプリを開発して市場を広げる動きが増えてきました。

競合他社との差別化を図って出品や取引の方法を簡略化した買取アプリも多いため、手間をかけずにお金が欲しい人にも向いています。

実際に管理人が利用した買取アプリは、以下のとおりです。

| 買取アプリ | CASH | cashari | キャロット (Karrot) |

プレミアバリュー フリマ |

アリススタイル |

|---|---|---|---|---|---|

|

|

|

|

|

|

| 利用方法 | 撮影した不要品に 応じて キャッシング |

アイテムを撮影 して売却 |

アプリで出品 して売却 |

アプリで出品 して売却 |

申し込みフォーム で不要品を貸出 |

| 取引相手 | 運営会社 | 運営会社 | 近隣の利用者 | 個人(匿名) | 個人(匿名) |

| 送料 | なし | なし | なし | 出品者負担 | ー |

| 手数料 | なし | なし | なし | 2.5% | ー |

| 梱包資材 | 不要 | 不要 | 不要 | 有料の宅配キット | ー |

| 対象商品 | 自宅にある 不要品 |

|

自宅にある不要品 |

|

|

| 運営会社 | 株式会社バンク | ガレージバンク 株式会社 |

株式会社 キャロット |

株式会社 アワバリュー |

株式会社 アリススタイル |

特にCASHやcashariといったアプリを選ぶと、スマホで不要品を撮影するだけでお金を手に入れられるのが魅力です。

個人間ではなく運営会社との取引であり、信頼性が担保されているため、プライバシーの保護を重視している人は利用を検討してみてはいかがでしょうか。

買取アプリCASHは不要な物品を撮影するだけで借入できる新しいサービス

CASHとは、自宅にある不要な物品をスマホで撮影するだけで即座に借り入れできるキャッシングアプリです。

撮影した写真を送信すると物品の査定額が表示され、その範囲内でお金を借りられます。

撮影した物品は借り入れから2週間以内に郵送し、2ヶ月以内に完済すると返品してもらえる仕組みとなっています。

CASHの金利や限度額は、以下の表を参考にしてください。

| 利用形態 | 不要品に応じてキャッシング | 対象の不要品 | 自宅にある不要品 |

|---|---|---|---|

| 取引相手 | 運営会社 | 用意する梱包資材 | なし |

| 手数料 | なし | 送料 | なし |

CASHは融資スピードも早く、物品の写真をスマホで送付したその日のうちに借入金が振り込まれるので急いでいるときにも役立つ利点があります。

ただしCASHは金融庁に登録されている正規の貸金業者ではなく、グレーなアプリであることから法に反している可能性がある点には注意が必要です。

質屋や貸金業の業法を迂回する脱法行為との批判があったが、今回、15%のキャンセル料を払った利用者に商品を返す仕組みを廃止。実質的に古物商として出直すが、新サービスの「与信」に疑問も残る。

引用元: 日本経済新聞

CASHは法律の抜け穴を利用して運営している実情がありますので、支払う利息などで損したくない人は正規の貸金業者を選びましょう。

最新情報

現在、CASHはサービスを終了しており、アプリの提供を停止しています。

2024年11月2日までは残高の引き出しを受け付けていましたが、サービス再開の予定は立っていないのが現状です。

そのため、今すぐ融資を受けたい人は、担保なしで即日融資を実施してもらえる消費者金融のアプリをインストールしたほうがよいでしょう。

cashariは査定手数料0円で不要品の鑑定をしてもらえるため気軽に利用できる

cashariは査定手数料0円で不要品の鑑定をしてもらえるため、気軽に利用できるのが特徴です。

アプリで不要品の写真を撮影するだけで査定の依頼が完了し、原則24時間以内に結果を通知してもらえます。

査定が可能な対象商品は定期的に増加しており、パソコンや車といった高額な資産も対象になります。

お金に換える際は、売却だけではなくリースバックも選べるため、不要品を使い続けることが可能です。

さらに、不要品を配送する際の梱包資材や送料はcashariに負担してもらえ、手間をかけずに手続きが完了します。

自宅にいながら不要品をお金に換えられるので、簡単に資金調達をしたい人に最適です。

| 利用形態 | 不要品の売却やリースバック | 対象の不要品 | PCや車といった不要品 |

|---|---|---|---|

| 取引相手 | 運営会社 | 用意する梱包資材 | なし |

| 手数料 | なし | 送料 | なし |

cashariアプリのインストール方法

キャロット(Karrot)は利用範囲が近隣のみなので最短即日で取引が完了する

キャロット(Karrot)は、アプリで利用できる範囲が近隣のみに指定されているため、最短即日で取引を終えられるのが特徴です。

アプリで出品した場合でも販売手数料が発生せず、取引時に自分が設定した金額をすべて利益として受け取れます。

受け渡しは基本的に手渡しになり、その場で取引できるため、すぐに現金が欲しい人にも向いています。

ただし、2024年10月の時点ではオープン地域が限られており、東京都を中心とした関東圏のみでサービスが提供されているのが現状です。

関東圏に居住していない人は、日本全国で取引を展開している他のアプリを使用して不要品をお金に換えましょう。

| 利用形態 | 不要品の売買 | 対象の不要品 | 家具や子供用品などの不要品 |

|---|---|---|---|

| 取引相手 | 近隣に住む個人 | 用意する梱包資材 | なし |

| 手数料 | なし | 送料 | なし |

キャロット(Karrot)アプリのインストール方法

プレミアバリューフリマはブランド品を1円でも高く売却したい人に最適

プレミアバリューフリマのアプリはプロの鑑定士による真贋鑑定がついており、所持している高級時計やバッグといったブランド品を1円でも高く売りたい人に最適です。

アプリ上で取引される商品は、運営会社を仲介して状態の確認と鑑定が実施され、適正な価値で取引ができます。

鑑定士によって品質を保障してもらえるため、購入者とのトラブルを未然に防げるのも嬉しいポイントです。

発送の際は専用の宅配キットが用意されており、自分で梱包資材を用意する必要がありません。

使わなくなったブランド品を手軽に売却してお金を手に入れられるため、手元に不要品がある人はプレミアバリューフリマのアプリを検討してみましょう。

| 利用形態 | ブランド品の売買 | 対象の不要品 | 時計やバッグなどのブランド品 |

|---|---|---|---|

| 取引相手 | 個人(運営会社の仲介あり) | 用意する梱包資材 | なし |

| 手数料 | 2.5% | 送料 | 1,800円〜2,200円 |

プレミアバリューフリマアプリのインストール方法

アリススタイルなら売りたくない不要品を貸し出してお金に換えられる

アリススタイルのアプリは、売りたくない不要品を貸し出してお金に換えられるのが特徴です。

家電や美容器具を中心に扱っており、貸し出しを希望する場合は、公式アプリで出品したい商品の写真を撮影するだけで手軽に取引を開始できます。

匿名配送を使うと宛名の記載なしで発送ができるため、個人情報を守りながら貸し出しのやりとりが可能です。

さらに、保険対象商品の場合は、貸し出し期間中に破損があったとしても修理や交換の対応をしてもらえます。

不要品を手放すことなく簡単にお小遣い稼ぎができるため、使用する頻度が少ない物品がある人はアリススタイルを選びましょう。

| 利用形態 | 不要品の貸し出し | 対象の不要品 | 家電、美容器具、健康器具など |

|---|---|---|---|

| 取引相手 | 個人 | 用意する梱包資材 | あり |

| 手数料 | 15% | 送料 | なし |

アリススタイルアプリのインストール方法

アリススタイルを含む買取アプリは、ブランド品や家電といった価値のある不要品がないとお金に変えられません。

不用品を持ち合わせていない人がお金に困っている場合は、現金なしで買い物ができる後払いアプリを選ぶとよいでしょう。

今すぐ買いたい人に最適な後払いアプリ6選!現金がなくても購入が可能

後払いアプリを利用すると、現金を持ち合わせていなくても商品を購入できます。

事前のチャージや購入後の手続きが必要なものの、支払い期限を翌月末以降に設定できるのが最大の魅力です。

アプリ内で本人確認を済ませるとすぐに利用が可能で、クレジットカードを所持していない人も後払いで買い物ができます。

スマホひとつで今すぐ利用できる後払いアプリは、以下のとおりです。

| 後払いアプリ | メルカリ | バンドルカード | Paidy | atone | B43 | BANKIT |

|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

| 後払いサービス | メルペイ スマート払い |

ポチッとチャージ | ー | ー | あとばらい チャージ |

おたすけチャージ |

| 利用上限額 | 最大50万円 | 最大50,000円 | 利用の都度変動 | 利用状況で変動 | 最大50,000円 | 最大3,000円〜 6,000円 |

| 残高チャージ | 不要 | 必要 | 不要 | 不要 | 必要 | 必要 |

| 手数料 | 15.0% | 510円〜1,830円 | なし | 0円〜209円 | 500円〜1,800円 | 300円 |

| 年齢制限 | 18歳〜 | 18歳以上 | 18歳〜 | なし | 18歳以上 | 18歳以上 |

| 公共料金の支払い | △ | × | × | ◯ | × | |

| バレない | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| 支払い期日 | 翌月末日 | 翌月末日 | 翌月27日 | 翌月末 | 翌月末 | 翌月末 |

特にメルペイスマート払いは、あらかじめ利用可能枠を設定しておくとチャージ不要で支払いができるため、スーパーやコンビニで所持金が不足した場合にも役立ちます。

ただし、後払いサービスを利用する際は、利用開始時に本人確認を伴う審査が必要になります。

アプリ上で簡単に済む場合がほとんどのため、利用を検討している人は事前に手続きを済ませておきましょう。

メルカリのメルペイスマート払いを使えば自分のお金を前借りできる

メルカリのメルペイスマート払いとは、1ヶ月にメルペイで利用した金額を翌月まとめて決済する支払い方法のことです。

メルペイの電子マネー残高が0円の状態でもチャージなしで支払いができる仕組みとなっており、手持ちのお金や銀行口座の預金残高がなくてもコンビニやスーパーで買い物できます。

つまり、自分のお金を前借りできるということです。

上述で紹介したようなアプリローンと違って金融機関からお金を借りるわけではないため、もちろん審査なしで利用できます。

後払い形式ではなく現金が手元にほしい場合は、2021年8月から提供が開始されたメルペイスマートマネーを利用するのもひとつの手段です。

審査はありますが、メルカリの販売実績に基づいて融資の可否が決められるため、ヘビーユーザーほど優遇してもらえます。

一般的な金融システムで用いられる属性情報を元にした与信では、一律で金利・利用限度額が決まりますが、本サービスでは「メルカリ」の販売実績等から予測された将来の販売傾向に応じて金利が優遇されるなど、お客さまの利用状況に合わせて、より活用いただきやすい条件に変動します。

引用元: メルペイ、「メルカリ」の利用実績等で金利・利用限度額が決まる少額融資サービス「メルペイスマートマネー」を提供 -株式会社メルペイ

ただしメルペイスマートローンはユーザーへ段階的に運用される予定となっており、現時点でメルカリをよく利用していない人は申し込めない状態となっています。

メルカリやメルペイを常用していないのなら、上述で紹介したPayPayやFamiPayといった他のスマホ決済サービスを利用したほうがよいでしょう。

| 利用上限額 | 最大50万円 | 支払い期日 | 翌日末日 |

|---|---|---|---|

| アプリへのチャージ | 不要 | 年齢制限 | 18歳以上 |

| 手数料 | 15.0% | 公共料金の支払い | △ |

メルカリアプリのインストール方法

バンドルカードのポチッとチャージは1,000円単位で足りないお金を補える

バンドルカードのアプリなら、ポチッとチャージ機能を利用して1,000円単位で足りないお金を補えます。

アプリのホーム画面から簡単に申し込むことができ、SMS認証を終えるとすぐに残高に反映されるため、会計時に所持金が不足していた場合にも役立ちます。

上限額は利用状況に応じて3,000円~50,000円までに設定されており、使いすぎを防止できるのも嬉しいポイントです。

ただし、1回の利用ごとに510円〜1,830円の手数料が発生してしまう難点があります。

ポチッとチャージを何度も利用する予定の人は、手数料を節約するために、あらかじめ余裕を持った金額をチャージしておきましょう。

| 利用上限額 | 50,000円 | 支払い期日 | 翌日末日 |

|---|---|---|---|

| アプリへのチャージ | 不要 | 年齢制限 | 18歳以上 |

| 手数料 | 510円〜1,830円 | 公共料金の支払い | × |

バンドルカードアプリのインストール方法

Paidyは最大12回の分割手数料が無料なので高額な品物も気軽に購入できる

Paidyは最大12回分の分割手数料が無料なので、高額な品物も気軽に購入できるのが利点です。

一般的なクレジットカードは、支払いの分割回数が2回を超えると手数料が発生しますが、Paidyアプリで購入すると返済金額を増やさずに済みます。

アプリで携帯番号とメールアドレスを入力するだけで購入が完了するため、クレジットカードがない人でも支払いを翌月以降に設定できるのが魅力です。

ただし、3回以上の分割払いを利用したい場合はアプリで本人確認を済ませる必要があります。

本人確認書類と顔写真を撮影するだけで簡単に手続きができるため、Paidyで分割払いを利用したい人は忘れずに実施しましょう。

| 利用上限額 | 利用の都度変動 | 支払い期日 | 翌月27日 |

|---|---|---|---|

| アプリへのチャージ | 不要 | 年齢制限 | 18歳以上 |

| 手数料 | なし | 公共料金の支払い | × |

Paidyアプリのインストール方法

atoneは200円の利用で1ポイントがつくため現金で買うよりも負担が減る

atoneアプリは200円を利用するごとに1ポイントが付与されるため、現金で買うよりも負担を減らせます。

後払い決済アプリはポイント還元がないサービスがほとんどですが、atoneアプリは利用金額に応じてNPポイントを獲得することが可能です。

貯めたポイントは決済時に1ポイント1円で利用でき、実際の支払い金額を減らせるため、少しでも安く購入したい人に向いています。

支払い方法はアプリから設定が可能で、以下の4つが用意されています。

- コンビニ端末とPay-easy

- 電子バーコード

- はがき請求書

- 口座振替

口座振替を選択すると手数料が無料になるうえ、自動的に支払いが完了するため、返済の手続きをする手間が省けるのが魅力です。

後払い決済アプリでポイントを貯めながら支払い金額を抑えたい人は、atoneアプリをインストールするのがよいでしょう。

| 利用上限額 | 利用状況で変動 | 支払い期日 | 翌月10日、20日、27日のいずれか |

|---|---|---|---|

| アプリへのチャージ | 不要 | 年齢制限 | なし |

| 手数料 | 0円〜209円 | 公共料金の支払い | × |

atoneアプリのインストール方法

B/43のあとばらいチャージは急な出費があっても最大5万円まで対応が可能

B/43のあとばらいチャージを利用すると、急な出費があってもチャージ式のVisaカードに最大5万円まで入金できます。

アプリのホーム画面から簡単に手続きができ、今すぐお金が必要な人でも金額とパスコードを入力するだけで残高にチャージが可能です。

初回利用時だけではなく、あとばらいチャージの入金申請のたびに審査が実施されますが、リアルタイムで手続きしてもらえるため最短1分程度で残高を増やせます。

あとばらいチャージで入金した残高は国内外のVisaの加盟店で使用でき、生活費の補填に限らず海外旅行でも問題なく使える点が魅力のひとつです。

ただし、入金時に最大1,800円の手数料が発生するため、支払い金額を増やしたくない人は計画的に利用しましょう。

| 利用上限額 | 最大50,000円 | 支払い期日 | 翌月末日 |

|---|---|---|---|

| アプリへのチャージ | 必要 | 年齢制限 | 18歳以上 |

| 手数料 | 500円〜1,800円 | 公共料金の支払い | △ |

B/43アプリのインストール方法

BANKITのおたすけチャージは最大6,000円までの少額融資に特化している

BANKITアプリのおたすけチャージは、最大6,000円までの少額融資に特化しています。

利用金額が3,000円もしくは6,000円に決められており、希望する金額を選ぶとアプリ内に残高がチャージされる仕組みです。

申し込み時に精算日を自分で設定できるため、家計の収支に応じた返済計画を立てられる利点があります。

しかし、おたすけチャージの新規利用は2024年11月25日をもって終了しました。

【重要】おたすけチャージのご利用に関するお知らせ

2024年11月25日をもって、おたすけチャージの新規ご利用を終了いたします。

2024年11月末以降にBANKITで後払い決済を利用したい人は、おたすけチャージ+(プラス)に申し込みましょう。

どちらのサービスを利用する場合も、事前に本人確認を済ませる必要がありますので、忘れずに手続きをしておくのが重要です。

| 利用上限額 | 最大6,000円 | 支払い期日 | 翌月末までの任意の日程 |

|---|---|---|---|

| アプリへのチャージ | 必須 | 年齢制限 | 18歳以上 |

| 手数料 | 300円 | 公共料金の支払い | × |

BANKITアプリのインストール方法

少額融資アプリの審査基準は?1万円でも継続した収入があれば借入が可能

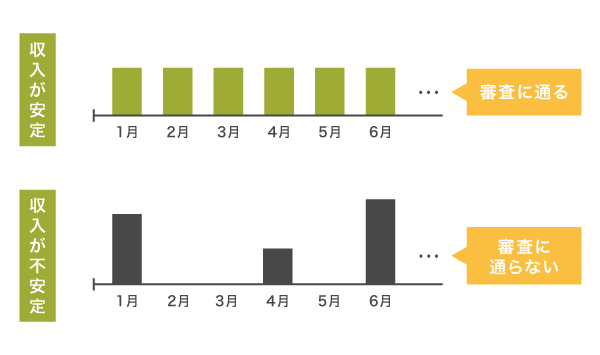

少額融資アプリの審査基準は公表されていませんが、1万円でも継続した収入があると借り入れできる可能性があります。

少額でも収入が安定していれば返済計画が立てやすく、完済できる可能性が高いと判断してもらえるからです。

正社員ではないから融資が受けられないと諦めている人もいるかもしれませんが、ほとんどの少額融資アプリでは雇用形態による制限がありません。

Q アルバイト(パート)・派遣社員・主婦(主夫)も契約できますか?

A はい。20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

アルバイトやパート社員であっても安定した収入を証明できれば、少額融資アプリで借り入れが可能です。

ただし、毎月の収入がある場合でも未成年や高校生だと貸付対象にならないアプリがほとんどのため、年齢制限を確認しておく必要があります。

アルバイトの収入があっても未成年の高校生はお金を借りられない

アルバイトの収入が継続的にあるとしても、18歳以下の未成年や高校生はお金を借りることができません。

未成年者は金銭取引や契約の経験が浅く、判断能力が乏しいため、不利益を被らないように未成年者取消権が定められています。

未成年者(民法第4条)が、法定代理人(親権者又は後見人)の同意を得ないで行った契約の申し込みは、原則として取り消しができます(民法第5条第1項、第2項)。

親権者の同意がない場合は一方的な契約の取消が認められていることから、未成年者は取引の安定性が確保できないとみなされてしまい、貸付対象に設定されていないのが実情です。

どうしてもアプリを利用してお金を用意したいなら、前述した買取アプリを利用して不要品を売却しましょう。

ただし、18歳を超えて成年者になった後も、借入先によっては貸付対象にならない場合があります。

若年者の借り過ぎを防ぐために18歳や19歳を貸付対象にしない会社もある

若年者の借りすぎを防止する観点から、18歳や19歳を貸付対象にしていない借入先もあります。

成人年齢は2022年4月から引き下げられたばかりであり、新成人であっても消費者としての経験を十分に積んでいないのが現状です。

そのため、大手銀行や消費者金融は消費者保護を優先して、18歳や19歳を貸付対象にするのを見送っています。

成人の年齢が20歳以上から18歳以上となる改正民法の施行を今年4月に控えるなか、大手銀行は親の同意がなくてもカードローンを利用できる緩和策を見送る方針を決めた。

実際に、お金借りるアプリの対象年齢を調査した結果は、以下のとおりです。

| 借入先 | アプリ | 年齢制限 |

|---|---|---|

| アコム | my ac | 満20歳〜72歳 |

| レイク | レイクアプリ | 満20歳〜70歳 |

| アイフル | AIアプリ | 満20歳〜69歳 |

| プロミス | アプリローン | 満18歳〜74歳 |

| SMBCモビット | SMBCモビット公式アプリ | 満20歳〜74歳 |

| au PAY スマートローン | au PAY スマートローン公式スマホアプリ | 満20歳〜70歳 |

| LINEポケットマネー | LINE | 満20歳〜65歳 |

| 楽天銀行スーパーローン | 楽天銀行アプリ | 満20歳〜62歳 |

| みんなの銀行 Loan | みんなの銀行 | 満20歳〜69歳 |

| セブン銀行カードローン | Myセブン銀行 | 満20歳〜69歳 |

以前の成人年齢である20歳を貸付対象の基準としているアプリが多く、18歳や19歳では借入先が限られてしまいます。

お金を用意しなければいけない事情がある未成年の人は、18歳や19歳も対象にしている学生ローンを利用して借り入れするのが最適です。

成人していても専業主婦で収入がない場合は、配偶者貸付に対応した銀行のアプリでお金を借りましょう。

配偶者貸付に対応した銀行のアプリなら専業主婦でも借り入れできる

配偶者貸付に対応した銀行のアプリなら、収入がない専業主婦でも自分名義で借り入れできます。

配偶者貸付制度を利用すると、借り入れする本人に収入がなくても配偶者と合算した年収を考慮してもらえるため、専業主婦も貸付対象になります。

借入本人と配偶者の収入を合算して、その3分の1までの借入れを可能とする「配偶者貸付」という総量規制の「例外」制度があります。

ただし、配偶者貸付は例外的な制度であり、すべての銀行や貸金業者が対応しているわけではありません。

お金借りるアプリを調査した結果、配偶者貸付の有無は以下の結果になりました。

| 借入先 | アプリ | 配偶者貸付への対応 |

|---|---|---|

| アコム | my ac | × |

| レイク | レイクアプリ | × |

| アイフル | AIアプリ | × |

| プロミス | アプリローン | × |

| SMBCモビット | SMBCモビット公式アプリ | × |

| 三井住友銀行カードローン | 三井住友銀行のカードローンアプリ | × |

| みずほ銀行カードローン | みずほダイレクトアプリ | × |

| 楽天銀行スーパーローン | 楽天銀行アプリ | ◯ |

| PayPay銀行カードローン | PayPay銀行 ローンアプリ | ◯ |

| イオン銀行カードローン | イオン銀行通帳アプリ | ◯ |

| セブン銀行カードローン | Myセブン銀行 | ◯ |

大手消費者金融やメガバンクは本人の収入が必須条件になっており、配偶者貸付に対応していない会社がほとんどです。

一方で、開業したばかりのネット銀行は新規顧客の獲得に積極的なため、専業主婦に対しても柔軟な対応をしています。

アプリでお金を借りたい専業主婦は、年収がなくても貸付対象と判断してもらえるネット銀行のカードローンに申し込みましょう。

配偶者貸付制度を利用できる場合でも、総量規制を超える金額の借り入れは法律で制限されています。

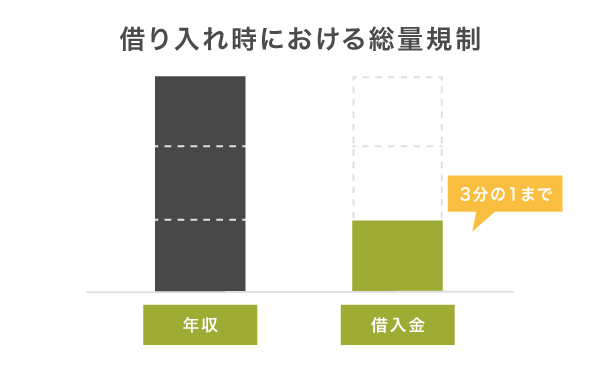

総量規制があるため年収の3分の1を超える借入は法的に制限されている

貸金業法の第13条の2で総量規制が定められており、年収の3分の1を超える借り入れができない規則になっています。

つまり、年収300万円の人は100万円を超える借り入れができないということです。

申し込み時に総量規制を超える金額の借り入れを希望してしまうと、貸付条件を満たしていても審査に落とされてしまいます。

特別な事情でどうしても年収を超える借り入れが必要な人は、総量規制の除外貸付や例外貸付を利用しましょう。

| 総量規制外の契約 | 除外貸付 | 例外貸付 |

|---|---|---|

| 契約内容 |

|

|

| 借入残高への参入 | × | ◯ |

特に除外貸付であれば借り入れ金額が借り入れ残高に反映されないため、今後も融資を受ける予定の人に向いています。

ただし、現時点で他社借り入れの総額が総量規制を超えている人は、返済を進めないと新規の借り入れができません。

他社借り入れが総量規制の基準を超えている人は返済を進めておこう

他社借り入れの総額が総量規制の基準を超えている人は、返済を進めておくと新規契約できる可能性が高くなります。

申告しなければ他社借り入れがバレないと思っている人もいるかもしれませんが、個人の借り入れ情報は信用情報機関を通じて共有されているため、隠し通すことができません。

そのため、滞りなく返済を進めておき、借り入れ残高を年収の3分の1以下にしておくのが重要です。

遅延や延滞をせず支払いをしていれば、継続的な返済能力があると認められる可能性もありますので、新規の審査に通過するためにも計画的な取引を実施しましょう。

お金借りるアプリで新規契約をする際は、来店不要でバレずに手続きができます。

お金を借りるアプリの利点は?来店不要でバレずに融資を受けられること

お金借りるアプリは契約の際に来店不要なため、バレずに融資を受けられるのが利点です。

融資を受けるには店舗や自動契約機に出向いて契約をするのが一般的ですが、アプリを使用すると自宅にいながらお金を借りられます。

スマホひとつあれば申し込みから借り入れまで完了させられるため、誰にも見られず手続きを終えることが可能です。

さらに、アプリのアイコンを見られて借り入れがバレないよう、会社のロゴを排除したデザインが採用されている配慮もあります。

特に大手消費者金融のアイフルでは、アプリのアイコンを6種類から選択でき、人目を気にせず使える仕様になっているのが魅力です。

スマホアプリのアイコンは6種類の中から選択可能です。

目立たないアイコンに変更すれば、人目を気にすることなく利用できます。

不意にスマホを覗き込まれても、家族や友人から不審に思われることがないため、こっそり借り入れしたい人に向いています。

さらに、カードレスの商品を選択すると借入先からの郵送物をなしにできます。

カードレスの商品ならローンカードがないため内緒で借り入れできる

カードレスの商品を選ぶと、自宅にローンカードが送られないため、内緒で借り入れできるのが魅力です。

大手消費者金融や一部の銀行でカードレス化が進められており、アプリやWeb完結で手続きすると、発行の有無を選択できる仕組みになっています。

ローンカードを手元で保管する必要がなく、同居している家族に財布を見られて怪しまれる可能性がありません。

カードレスが選択できない商品でも、銀行のお金借りるアプリなら既存のキャッシュカードと一体型にしてもらえる場合があるため、内緒で借り入れたいなら問い合わせるのが最適です。

他にも、手続きがアプリ完結できるローン商品は、契約書類や利用明細といった郵送物を電子書面で交付してもらえます。

契約書類や利用明細といった郵送物をなしにできるので家族にバレない

お金借りるアプリで取引すると、契約書面や利用明細といった郵送物をなしにできるため、家族にバレずに借り入れできます。

申し込みから借り入れまでアプリ完結できる商品であれば、電子契約に対応しているケースがほとんどであり、自宅に郵送される書類をなくせるからです。

同居している家族にバレる可能性をできるだけ低くしたい人は、郵送物なしの商品を選ぶのがよいでしょう。

郵送物なしで利用できる少額融資アプリを調査した結果は、以下のとおりです。

| 借入先 | アプリ | 郵送物なし |

|---|---|---|

| アコム | my ac | ◯ |

| レイク | レイクアプリ | ◯ |

| アイフル | AIアプリ | ◯ |

| プロミス | アプリローン | ◯ |

| SMBCモビット | SMBCモビット公式アプリ | ◯ |

| 三井住友銀行カードローン | 三井住友銀行のカードローンアプリ | ◯ |

| みずほ銀行カードローン | みずほダイレクトアプリ | × |

| 楽天銀行スーパーローン | 楽天銀行アプリ | × |

| LINEポケットマネー | LINE | ◯ |

| ファミペイローン | ファミペイ | ◯ |

大手消費者金融やキャッシュレス決済アプリは郵送物なしに対応していますが、銀行のアプリは口座開設が必要になる場合も多く、書類の送付を回避できない傾向にあります。

どうしても銀行で借りたい特別な事情がある人は、口座開設をした旨のみを家族に伝えておき、借り入れや返済の取引はできるだけアプリ上で済ませるようにしましょう。

外出先でお金が必要になった場合でも、お金を借りるアプリならスマホだけで現金を引き出すことが可能です。

外出先で急な出費が必要になった際もスマホがあれば現金を引き出せる

お金借りるアプリがスマホにインストールされていると、外出先で急な出費が発生した際も簡単に現金を引き出せます。

従来はローンカードを使用してATMから借り入れする方法がほとんどでしたが、デジタル機器の発達によりネットバンキングやスマホATMを利用した取引への対応が普及しているからです。

ローンカードの機能がアプリに内臓されており、ATMに表示されたQRコードを読み取るだけですぐに現金が手に入ります。

ローンカードを常に持ち歩く必要がなく、誤って紛失してしまう心配もありません。

キャッシュレス未対応の店で急に現金が必要になった際も、近くのコンビニですぐに借り入れできるため、万が一の事態に備えられます。

しかし、お金借りるアプリは利便性が高い一方で、違法な業者が運営しているアプリも存在しているのが現状です。

お金借りるアプリを利用する注意点!無審査のキャッシングアプリは違法

前述でCASHは法律の抜け道を利用していると解説しましたが、キャッシング専用のスマホアプリは他にも多数の違法な業者が運営しています。

例えばポケットペイのように無審査でキャッシングできるなどといった甘い文句で集客を図っているスマホアプリは、闇金の可能性が高いため利用しないことをおすすめします。

なぜなら、正規の貸金業者は無審査での融資をおこなっていないからです。

正規の貸金業者は、貸金業法によって利用者の返済能力を確認することが義務付けられています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元: e-Gov 貸金業法

貸金業者からの借り入れは総量規制によって年収の3分の1までに制限されているため、総量規制対象外として認められていない限り年収や勤務先の情報などから返済能力を確認されます。

つまり無審査で借りられるローン商品は、金融庁に登録されていない闇金が運営しているということです。

闇金から一度お金を借りてしまうと返済地獄から抜け出せなくなってしまうため、申し込まないのが賢明といえます。

闇金や違法業者は無審査融資の他にも、携帯を担保に借りられるなどといった誘い文句をうたっているケースがあります。

甘い誘い文句に釣られると、闇金と繋がってしまう恐れがあるということを念頭に入れておきましょう。

携帯を担保に借りる方法は刑罰の対象となる可能性がある

スマホや携帯を担保にお金を借りる方法は、違法行為として刑罰の対象となる可能性がありますので注意が必要です。

例えば現在利用しているスマホの利用料金を支払っていない状態で担保にした場合、携帯電話不正利用防止法の違反となって罰せられてしまいます。

携帯電話不正利用防止法違反となる内容については、法務省の公式ホームページにも記載されています。

以下の行為を行った場合には、本法に従い罰せられることがありますので、ご注意ください。

・自己名義の携帯電話等(SIMカードも含む)を携帯電話事業者に無断で譲渡すること引用元: 法務省公式HP

つまり、契約中の携帯電話およびスマホを担保にすると法律違反になるということです。

刑罰の対象となった場合は、50万円以下の罰金を支払わなければいけなくなってしまいます。

管理人のアドバイス

有担保の借り入れを希望するのであれば、生命保険を担保にお金を借りる契約者貸付を検討してみてはいかがでしょうか。

契約者貸付は自分の生命保険を担保に借りられるうえに、保険会社が展開する商品のため安心して利用できます。

InstagramやFacebookなどのSNSで個人的に貸し借りするのは危険

InstagramやFacebookなどのSNSを利用して個人間で金銭貸借をするのは、詐欺やトラブルに巻き込まれる可能性がありますので気をつけましょう。

SNSに投稿されている個人的な金銭の貸し借りに関する書き込みは、違法業者や闇金が雇ったサクラであるケースが多いからです。

違法業者や闇金が個人を装って金銭の貸し借りを誘発している旨については、金融庁の公式ホームページにも記載されています。

個人間融資では、個人を装ったヤミ金融業者により違法な高金利での貸付けが行われるほか、個人情報が悪用されるなどして、更なる犯罪被害やトラブルに巻き込まれる危険性があります。

引用元: 金融庁公式HP

つまり、SNSで個人的な金銭の貸し借りを誘発する行為は闇金や違法業者の常套手段であるということです。

前述でも紹介したとおり、闇金や違法業者からお金を借りると借金が莫大に膨れ上がってしまいますのでおすすめできません。

もしもあなたが既にSNSで闇金からお金を借りてしまった場合は、弁護士などのお金のプロに相談して債務整理に踏み切るのもひとつの手段です。

弁護士に抵抗がある場合は、生活サポート基金のような債務者向けの相談機関でも対応してもらえますので利用してみてはいかがでしょうか。

お金借りるアプリのデメリット!通信環境がないと手続きができない

お金借りるアプリはスマホを利用してWeb上で取引をしているため、通信環境がないと手続きできない点がデメリットです。

基地局から離れて電波が入らなくなったり、スマホの電源が落ちたりすると、そもそもインターネット環境がなくなってしまい、アプリがあってもお金を用意することができません。

外出中にいつでもお金を借りられる状態にしておきたい人は、モバイルWi-Fiルーターやモバイルバッテリーを持ち歩いて、通信環境を維持しましょう。

万が一スマホを紛失してしまった場合も借り入れが困難になるため、普段から所持品の管理を怠らないことが重要です。

通信環境が整うとお金借りるアプリは便利に扱えますが、借り過ぎてしまわないように計画的な利用が必須になります。

利便性が高いと借り過ぎてしまう可能性があるため計画的な利用が必須

少額融資アプリは利便性が高いものの、手軽に取引できることによって借り過ぎてしまう可能性があるのが難点です。

スマホひとつで24時間いつでも融資を受けられるため、借り入れ回数が増える傾向にあり、計画性を持って利用しないと支払いが滞ってしまいます。

1回でも返済が遅れると信用情報機関に記録が残ってしまい、将来的な借り入れが制限される可能性もあります。

自動車や家といった高額な買い物をする際にローンが組めなくなる可能性もありますので、少額融資アプリを利用するなら収支を把握して無理のない返済計画を立てるのが最適です。

最後に、お金借りるアプリの特徴をまとめましたので、参考にしてください。

- お金借りるアプリを利用するなら即日融資に対応した消費者金融が最適

- アコムのmy acならスマホひとつで手続きが完了する

- 1万円でも継続した収入があるとお金借りるアプリを利用できる

- 来店不要でバレずに融資を受けられるので内緒で借り入れしたい人に向いている

条件を指定して検索ボタンをクリックしてください。(複数可)

貸付条件

レイクの貸付条件

レイク無利息期間の条件

| 無利息期間の適用条件 |

|

|---|---|

| 60日間無利息の適用条件 |

|

| 365日無利息 |

|

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |

auスマホです。オリックスマネーに登録するのが難しいのですが、「ドコモのeメールを使って」とはどの様な作業をしなければなのですか?

ご質問いただき、ありがとうございます。

結論から申しますと、ORIX MONEY(オリックスマネー)へ申し込む際にドコモのeメールを利用する必要がございません。

そのため、auのスマホで契約しているeメールを使用して申し込むことが可能でございます。

ただし、ORIX MONEY(オリックスマネー)はNTTドコモが主催しているキャンペーンを定期的に実施しており、その際にdアカウントの作成が必要になるケースがございます。

dアカウントを作成していない場合でも問題なく借り入れは可能ですので、ご安心くださいませ。

カードローンのアプリは、先にネットで申込をして会員になってから利用できるものなのでしょうか?ログインのIDとpassをいきなり求められてて意味が分かりません。

ご質問いただき、ありがとうございます。

カードローンのアプリは、契約者が利用できるサービスのひとつですので、先にWeb申し込みをして契約を完了させる必要がございます。

契約時にユーザーIDが発行されたり、パスワードを設定したりといったケースがほとんどですので、忘れないよう保管しておくのが最適です。